Aufstockung deiner bestehenden RentenversicherungNichts ändern an deiner bestehenden Rentenversicherung

Die zweite Option ist es, die bestehende Rentenversicherung einfach so zu belassen, wie sie ist. Das kommt dann infrage, wenn du die Rente oder das Kapital weiterhin für deine Altersvorsorge benötigst. Hast du bereits eine gute Rentenversicherung (hohe (garantierte) Verzinsung, niedrige Kosten oder vor 2005 abgeschlossen und steuerfrei), bleib einfach dabei. Never change a running system!

Außerdem solltest du die Finger davonlassen, wenn noch eine Zusatzversicherung dranhängt, die du brauchst. Das kann zum Beispiel eine Berufsunfähigkeitszusatzversicherung sein. Bekommst du aus gesundheitlichen Gründen keine neue (bessere), bleib besser bei der. Die Zusatzversicherungen sind immer an den Hauptvertrag gekoppelt. Das heißt, du kannst die Zusatzversicherungen kündigen und der Hauptvertrag (der Altersvorsorgeteil) bleibt bestehen. Du kannst jedoch nicht umgekehrt den Hauptvertrag (der Altersvorsorgeteil) kündigen und nur die Zusatzversicherung behalten.

Nichts ändern an deiner bestehenden RentenversicherungBeitragsfrei stellen deiner bestehenden Rentenversicherung

Deine dritte Möglichkeit ist die Beitragsfreistellung deiner bestehenden Rentenversicherung. Die rückt in den Fokus, wenn du keinen Bedarf mehr hast oder sich deine Anlagementalität gravierend geändert hat. Dazu muss der bestehende Vertrag jedoch vernünftig sein, also nach der Beitragsfreistellung mehr Überschuss abwerfen als er kostet. Ansonsten löst sich das Guthaben auf lange Sicht auf.

Die Beitragsfreistellung kommt auch in Betracht, wenn du kurzfristige Liquiditätsprobleme hast. Also zum Beispiel, wenn du zeitweise arbeitslos bist, sich dein Einkommen deutlich reduziert hat oder deine Auftragslage problematisch ist. Achte hier aufs Kleingedruckte, was passiert, wenn du den Vertrag wieder reaktivierst. In den meisten Bedingungen sind Fristen definiert. Pausierst du den Vertrag länger, gelten bei der Reaktivierung neue Kalkulationsgrundlagen. Dadurch kann sich die Verzinsung signifikant ändern. Meistens zum Schlechteren.

Ein Spezialfall ist die Riester-Rente. Bist du mit der nicht mehr glücklich oder willst du eine neue, bessere abschließen, stelle sie besser beitragsfrei, als zu kündigen oder das Guthaben zu übertragen. Der Grund: Der Anbieter muss dir zu Rentenbeginn mindestens die Eigenbeiträge und die gewährten Zulagen garantieren. Eine Übertragung des Guthabens funktioniert entweder nicht oder ist oft mit zusätzlichen Kosten verbunden. Sie lohnt daher meist nicht.

Beitragsfreistellung deiner bestehenden Rentenversicherung

Kündigen deiner bestehenden Rentenversicherung

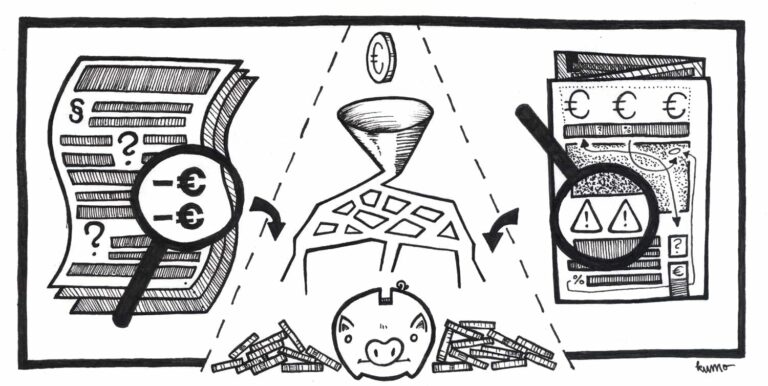

Die vierte Option ist die Kündigung deiner bestehenden Rentenversicherung. Die ist meistens die letzte Wahl und die ungünstigste. Manchmal musst du aber in den sauren Apfel beißen. Eine Kündigung kann notwendig und sinnvoll sein, wenn du das Kapital wirklich brauchst. Das ist beim Hausbau der Fall oder wenn du zum Beispiel schwer erkrankst.

Schlechte Verträge (geringe Verzinsung, hohe Kosten), die sich bei einer Beitragsfreistellung langfristig auflösen, kündigst du besser gleich. Lieber ein Ende mit Schrecken als ein Schrecken ohne Ende. Auch bei fondsgebundenen Rentenversicherungen, die schon lange eine schlechte Performance abliefern und keine besseren Fonds bieten, solltest du über eine Kündigung nachdenken. Wir haben schon fondsgebundene Rentenversicherungen erlebt, die nach 11 Jahren im Schnitt -13% pro Jahr gemacht haben. Hier weiteres Geld zu verbrennen, wäre sinnlos und teurer als die Reißleine zu ziehen.

Achte vor der überstürzten Kündigung jedoch auf die Versteuerung und Abzüge. Viele Tarife bestrafen die vorzeitige Kündigung und verlangen eine Kündigungsgebühr. Bei fondsgebundenen Rentenversicherungen schlägt die Abgeltungssteuer zu. Bei klassischen Rentenversicherungen musst du den Ertragsanteil versteuern. Auch eigentlich steuerfreie Verträge musst du versteuern, wenn du sie vor dem 60. Lebensjahr kündigst und sie keine 12 Jahre gelaufen sind.

Apropos: Steuerfreie Verträge (vor 2005 abgeschlossen) solltest du wirklich nur kündigen, wenn es gar nicht anders mehr geht. Der Renditevorteil durch diese steuerliche Behandlung ist kaum zu schlagen.

Kündigung deiner bestehenden RentenversicherungVerkaufen deiner bestehenden Rentenversicherung

Die letzte Möglichkeit deiner bestehenden Rentenversicherung kennen viele nicht. Du kannst Renten- und Lebensversicherungen auch verkaufen. Das kommt grundsätzlich genauso infrage wie bei der Kündigung. Wenn du also wirklich auf das Geld angewiesen bist oder deine Altersvorsorge gänzlich neu ausrichten willst.

Verkaufen kannst du nur klassische Lebens- und Rentenversicherungen. Fondsgebundene, Riester- oder Basis-Renten kannst du nicht verkaufen.

Beim Verkauf deiner bestehenden Rentenversicherung erhältst du in der Regel einen höheren Preis als den Rückkaufswert. Du machst also einen kleinen Gewinn gegenüber der Kündigung. Die Verkäufer sind spezielle Dienstleister bzw. Investoren. Sie spekulieren darauf, am Ende also zur Fälligkeit mehr Überschüsse zu bekommen und so einen Gewinn zu machen. Das kann dir aber eigentlich egal sein. Achte nur auf seriöse Anbieter und dass du sofort und nicht in Raten deinen Verkaufspreis bekommst. Andernfalls kann der Anbieter zwischendurch pleitegehen und dein Geld ist futsch.

Verkauf deiner bestehenden RentenversicherungVorher beraten lassen und genau prüfen

Dieser Beitrag kann dir nur einen groben Überblick geben und ersetzt keinesfalls eine ausführliche Beratung und Einzelfallbetrachtung. Die ist aber bei diesem Thema wichtig und notwendig. Bevor du also wild kündigst oder etwas änderst, lass dir die Vor- und Nachteile der einzelnen Optionen aufzeigen. Eine quantitative Bewertung also in Euro und Cent ist jedoch immer schwierig. Denn schließlich handelt es sich immer um Prognosen. Ob die Beitragsfreistellung nun besser als die Kündigung und Anlage woanders ist, kannst du nur ex post, also rückblickend, mit Renteneintritt feststellen. Allerdings solltest du in jedem Fall misstrauisch werden, wenn dir dein*e Berater*in pauschal die Kündigung und den Neuabschluss von anderen Produkten empfiehlt.

Wir unterstützen dich gern bei der Bewertung bestehende Verträge und der Auswahl der richtigen Möglichkeit. Vereinbare dazu einfacheinen kostenfreien Kennenlern-Termin mit uns!

Beitrag erhöhen deiner bestehenden Rentenversicherung

Wenn du noch mehr für deine Altersvorsorge tun musst oder willst, ist die erste Möglichkeit, die Beiträge zu erhöhen. Das ist dann sinnvoll, wenn es sich um gute Verträge handelt. Also wenn sie zum Beispiel eine hohe Garantieverzinsung bieten, besonders kostengünstig oder vor 2005 abgeschlossen und steuerfrei sind. Wichtig ist auch, dass die bestehende Rentenversicherung grundsätzlich zu deiner Anlagementalität passt.

Bevor du die Beiträge erhöhst, lohnt ein Blick in die Bedingungen. Dort ist geregelt, wie Zuzahlungen oder Erhöhungen behandelt werden. Es gibt Tarife, bei denen Zuzahlungen und Erhöhungen nach dem alten ursprünglichen Rechnungszins verzinst werden. Das ist gut, wenn du eine klassische Rentenversicherung mit Garantieverzinsung hast. Denn dann bekommst du auch auf die neuen Beiträge den vermutlich höheren Garantiezins. In vielen Tarifen gibt es für Zuzahlungen jedoch neue Kalkulationsgrundlagen. Dann gilt der aktuelle Rechnungszins. Das ist meistens eher ungünstig.

Wenn du also sowieso noch mehr für deine Altersvorsorge tun musst und du bereits einen vernünftigen Vertrag hast, kannst du diesen aufstocken.

Aufstockung deiner bestehenden RentenversicherungNichts ändern an deiner bestehenden Rentenversicherung

Die zweite Option ist es, die bestehende Rentenversicherung einfach so zu belassen, wie sie ist. Das kommt dann infrage, wenn du die Rente oder das Kapital weiterhin für deine Altersvorsorge benötigst. Hast du bereits eine gute Rentenversicherung (hohe (garantierte) Verzinsung, niedrige Kosten oder vor 2005 abgeschlossen und steuerfrei), bleib einfach dabei. Never change a running system!

Außerdem solltest du die Finger davonlassen, wenn noch eine Zusatzversicherung dranhängt, die du brauchst. Das kann zum Beispiel eine Berufsunfähigkeitszusatzversicherung sein. Bekommst du aus gesundheitlichen Gründen keine neue (bessere), bleib besser bei der. Die Zusatzversicherungen sind immer an den Hauptvertrag gekoppelt. Das heißt, du kannst die Zusatzversicherungen kündigen und der Hauptvertrag (der Altersvorsorgeteil) bleibt bestehen. Du kannst jedoch nicht umgekehrt den Hauptvertrag (der Altersvorsorgeteil) kündigen und nur die Zusatzversicherung behalten.

Nichts ändern an deiner bestehenden RentenversicherungBeitragsfrei stellen deiner bestehenden Rentenversicherung

Deine dritte Möglichkeit ist die Beitragsfreistellung deiner bestehenden Rentenversicherung. Die rückt in den Fokus, wenn du keinen Bedarf mehr hast oder sich deine Anlagementalität gravierend geändert hat. Dazu muss der bestehende Vertrag jedoch vernünftig sein, also nach der Beitragsfreistellung mehr Überschuss abwerfen als er kostet. Ansonsten löst sich das Guthaben auf lange Sicht auf.

Die Beitragsfreistellung kommt auch in Betracht, wenn du kurzfristige Liquiditätsprobleme hast. Also zum Beispiel, wenn du zeitweise arbeitslos bist, sich dein Einkommen deutlich reduziert hat oder deine Auftragslage problematisch ist. Achte hier aufs Kleingedruckte, was passiert, wenn du den Vertrag wieder reaktivierst. In den meisten Bedingungen sind Fristen definiert. Pausierst du den Vertrag länger, gelten bei der Reaktivierung neue Kalkulationsgrundlagen. Dadurch kann sich die Verzinsung signifikant ändern. Meistens zum Schlechteren.

Ein Spezialfall ist die Riester-Rente. Bist du mit der nicht mehr glücklich oder willst du eine neue, bessere abschließen, stelle sie besser beitragsfrei, als zu kündigen oder das Guthaben zu übertragen. Der Grund: Der Anbieter muss dir zu Rentenbeginn mindestens die Eigenbeiträge und die gewährten Zulagen garantieren. Eine Übertragung des Guthabens funktioniert entweder nicht oder ist oft mit zusätzlichen Kosten verbunden. Sie lohnt daher meist nicht.

Beitragsfreistellung deiner bestehenden Rentenversicherung

Kündigen deiner bestehenden Rentenversicherung

Die vierte Option ist die Kündigung deiner bestehenden Rentenversicherung. Die ist meistens die letzte Wahl und die ungünstigste. Manchmal musst du aber in den sauren Apfel beißen. Eine Kündigung kann notwendig und sinnvoll sein, wenn du das Kapital wirklich brauchst. Das ist beim Hausbau der Fall oder wenn du zum Beispiel schwer erkrankst.

Schlechte Verträge (geringe Verzinsung, hohe Kosten), die sich bei einer Beitragsfreistellung langfristig auflösen, kündigst du besser gleich. Lieber ein Ende mit Schrecken als ein Schrecken ohne Ende. Auch bei fondsgebundenen Rentenversicherungen, die schon lange eine schlechte Performance abliefern und keine besseren Fonds bieten, solltest du über eine Kündigung nachdenken. Wir haben schon fondsgebundene Rentenversicherungen erlebt, die nach 11 Jahren im Schnitt -13% pro Jahr gemacht haben. Hier weiteres Geld zu verbrennen, wäre sinnlos und teurer als die Reißleine zu ziehen.

Achte vor der überstürzten Kündigung jedoch auf die Versteuerung und Abzüge. Viele Tarife bestrafen die vorzeitige Kündigung und verlangen eine Kündigungsgebühr. Bei fondsgebundenen Rentenversicherungen schlägt die Abgeltungssteuer zu. Bei klassischen Rentenversicherungen musst du den Ertragsanteil versteuern. Auch eigentlich steuerfreie Verträge musst du versteuern, wenn du sie vor dem 60. Lebensjahr kündigst und sie keine 12 Jahre gelaufen sind.

Apropos: Steuerfreie Verträge (vor 2005 abgeschlossen) solltest du wirklich nur kündigen, wenn es gar nicht anders mehr geht. Der Renditevorteil durch diese steuerliche Behandlung ist kaum zu schlagen.

Kündigung deiner bestehenden RentenversicherungVerkaufen deiner bestehenden Rentenversicherung

Die letzte Möglichkeit deiner bestehenden Rentenversicherung kennen viele nicht. Du kannst Renten- und Lebensversicherungen auch verkaufen. Das kommt grundsätzlich genauso infrage wie bei der Kündigung. Wenn du also wirklich auf das Geld angewiesen bist oder deine Altersvorsorge gänzlich neu ausrichten willst.

Verkaufen kannst du nur klassische Lebens- und Rentenversicherungen. Fondsgebundene, Riester- oder Basis-Renten kannst du nicht verkaufen.

Beim Verkauf deiner bestehenden Rentenversicherung erhältst du in der Regel einen höheren Preis als den Rückkaufswert. Du machst also einen kleinen Gewinn gegenüber der Kündigung. Die Verkäufer sind spezielle Dienstleister bzw. Investoren. Sie spekulieren darauf, am Ende also zur Fälligkeit mehr Überschüsse zu bekommen und so einen Gewinn zu machen. Das kann dir aber eigentlich egal sein. Achte nur auf seriöse Anbieter und dass du sofort und nicht in Raten deinen Verkaufspreis bekommst. Andernfalls kann der Anbieter zwischendurch pleitegehen und dein Geld ist futsch.

Verkauf deiner bestehenden RentenversicherungVorher beraten lassen und genau prüfen

Dieser Beitrag kann dir nur einen groben Überblick geben und ersetzt keinesfalls eine ausführliche Beratung und Einzelfallbetrachtung. Die ist aber bei diesem Thema wichtig und notwendig. Bevor du also wild kündigst oder etwas änderst, lass dir die Vor- und Nachteile der einzelnen Optionen aufzeigen. Eine quantitative Bewertung also in Euro und Cent ist jedoch immer schwierig. Denn schließlich handelt es sich immer um Prognosen. Ob die Beitragsfreistellung nun besser als die Kündigung und Anlage woanders ist, kannst du nur ex post, also rückblickend, mit Renteneintritt feststellen. Allerdings solltest du in jedem Fall misstrauisch werden, wenn dir dein*e Berater*in pauschal die Kündigung und den Neuabschluss von anderen Produkten empfiehlt.

Wir unterstützen dich gern bei der Bewertung bestehende Verträge und der Auswahl der richtigen Möglichkeit. Vereinbare dazu einfacheinen kostenfreien Kennenlern-Termin mit uns!