Unser erster Beitrag zu Thema betriebliche Altersvorsorge hat für mächtig Resonanz gesorgt. Viele Fragen haben uns erreicht, auch zu grundsätzlichen Aspekten der Betriebsrente. Deshalb haben wir uns gedacht, bleiben wir doch beim Thema und bauen es aus. Mit Matthias haben wir einen kompetenten Ansprechpartner gefunden.

Hallo Matthias! Du bist Aktuar. Was genau ist das und was machst du?

Aktuare sind Mathematiker die sich mit Fragen aus dem Versicherungswesen beschäftigen. Sie setzen Theorien aus der Statistik und Wahrscheinlichkeitsrechnung in die Praxis um und haben dabei immer auch das wirtschaftliche und rechtliche Umfeld der Versicherungen im Blick. Meistens sind sie in der Produktkalkulation und im Risikomanagement tätig.

Als Aktuar in der betriebliche Altersvorsorge berate und unterstütze ich Firmen, die ihren Mitarbeitern eine Betriebsrente anbieten. Dabei geht es nicht nur um die Kalkulation und Prognose der, mit einer betrieblichen Altersversorgung verbundenen, Kosten für die Firma, sondern auch um die Auswirkungen auf deren Bilanz. Außerdem behalte ich die rechtlichen und wirtschaftlichen Entwicklungen im Blick, um insbesondere finanzielle Risiken frühzeitig zu erkennen und den Unternehmen Handlungsmöglichkeiten aufzuzeigen. Schließlich hat betriebliche Altersversorgung selten etwas mit dem Kerngeschäft der Unternehmen zu tun.

Grundlagen betriebliche Altersvorsorge (bAV)

Was ist eigentlich eine betriebliche Altersvorsorge?

Bei einer betriebliche Altersvorsorge sagt der / die Arbeitgeber*in seinen / ihren Arbeitnehmern / Arbeitnehmerinnen Leistungen bei Eintritt eines „biologischen Ereignisses“ zu. Biologische Ereignisse sind das Erreichen der Altersgrenze, Invalidität und Tod. Leistungen können einmalige Kapitalzahlungen, lebenslange Rentenzahlungen, aber auch Sachleistungen, sogenannte Deputate sein.

Wie funktioniert die betriebliche Altersvorsorge?

Grundsätzlich kann der / die Arbeitgeber*in frei entscheiden, was und wie viel er / sie an seine Arbeitnehmer*innen leistet. Sein / ihr Versprechen wird in einer sogenannten Pensionszusage fixiert. Ein Kleinunternehmer schließt üblicherweise mit jedem einzelnen Mitarbeiter*in eine Einzelzusage bzw. Versorgungszusage ab, die die Bedingungen für die Auszahlung sowie die Höhe der späteren Versorgungsleistungen regelt.

In größeren Unternehmen ist das unpraktisch. Wer will schon mit 10.000 Beschäftigten verhandeln? Deshalb legt man hier eine Versorgungsordnung für die gesamte Belegschaft auf. Diese wird im Gegensatz zur Einzelzusage nicht von jedem Mitarbeiter unterschrieben, sondern oft stellvertretend für alle durch den Betriebsrat. In den ersten Paragrafen wird dann meist geregelt, wer von dieser Versorgungsordnung erfasst wird (z.B. alle Mitarbeiter in Werk A, die sich in einem unbefristeten Arbeitsverhältnis befinden).

Eine Pflicht eine Versorgungszusage oder eine Versorgungsordnung zu erteilen, gibt es nicht. Diese Dokumente regeln die konkrete Ausgestaltung der betrieblichen Altersversorgung im Unternehmen. Bei der grundsätzlichen Entscheidung handelt es sich um eine freiwillige unternehmerische Grundentscheidung.

Der / die Arbeitnehmer*in kann von seinem / seiner Arbeitgeber*in aber verlangen, Teile seines Gehalts für die Finanzierung einer bAV zu verwenden (Entgeltumwandlung).

Im einfachsten Fall legt der / die Arbeitgeber*in dann Geld zurück, um im Leistungsfall eine Rente oder ein Kapital an den / die Arbeitnehmer*in auszahlen zu können. Diese Form der betriebliche Altersvorsorge heißt unmittelbar oder intern finanziert:

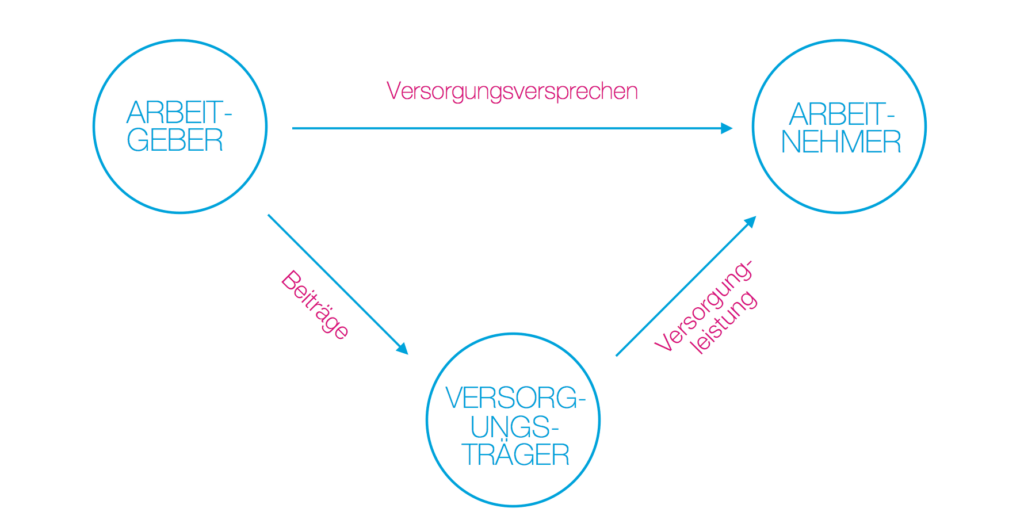

Oft möchte der / die Arbeitgeber*in aber die mit einer solchen Versorgungszusage verbundenen finanziellen Risiken nicht selbst tragen und schaltet daher einen externen Versorgungsträger, z.B. eine Lebensversicherung, ein. Er legt nicht selbst Geld zurück, sondern zahlt Beiträge an eine Lebensversicherung. Tritt der Leistungsfall ein, zahlt die Lebensversicherung die Leistungen direkt an den / die Arbeitnehmer*in aus. Diese Form der bAV heißt mittelbar oder extern finanziert:

Die Beiträge können vom Arbeitgeber*in direkt gezahlt werden oder aus dem Bruttogehalt des Arbeitnehmers / der Arbeitnehmerin finanziert werden. Im ersten Fall spricht man von Arbeitgeberfinanzierung und im zweiten Fall von einer arbeitnehmerfinanzierten Entgeltumwandlung. Üblich sind aber auch Kombinationen aus Arbeitgeber- und Arbeitnehmerfinanzierung, sog. Matching-Lösungen.

Betriebliche Altersvorsorge aus Arbeitnehmer-/ Arbeitnehmerin-Sicht

Was ist der größte Vorteil/Nachteil einer betrieblichen Altersvorsorge für mich als Arbeitnehmer*in?

Die größten Vorteile bestehen meiner Meinung nach in der Steuer- und Sozialabgabenfreiheit der Beiträge aus einer Entgeltumwandlung und in der finanziellen Beteiligung des Arbeitgebers / der Arbeitgeberin. Diese besteht seit 2019 auch dann, wenn der / die Arbeitgeber*in die Entgeltumwandlung nicht durch zusätzliche Beiträge unterstützt. Die Entgeltumwandlung wird aus dem Bruttogehalt gezahlt. Dabei spart nicht nur der / die Arbeitnehmer*in sondern auch der / die Arbeitgeber *in Steuern und Sozialabgaben. Der / die Arbeitgeber*in muss seine damit verbundene Ersparnis seit 2019 an den / die Arbeitnehmer*in weitergeben.

Die größten Nachteile sehe ich in der späteren Auszahlungsphase. Dann sind die Renten je nach konkretem Durchführungsweg mehr oder weniger steuer- und sozialabgabenpflichtig.

Für einige Berufsgruppen gibt es noch einen weiteren Vorteil. In den letzten Jahren kommen mehr und mehr Versicherungsprodukte zur kollektiven Absicherung von Einkommensausfällen auf den Markt. Der / die Arbeitgeber*in versichert seine gesamte Belegschaft gegen die Risiken der Erwerbsunfähigkeit und/oder Tod. Dafür wird dann keine oder eine sehr abgespeckte Gesundheitsprüfung vom Versicherer verlangt. Bei Berufsgruppen, für die eine individuelle Versicherung inzwischen oft unbezahlbar ist, ist das wohl die einzige Möglichkeit zur Einkommenssicherung.

Hand aufs Herz: Welche Steuervorteile habe ich tatsächlich und was darf ich dabei nicht vergessen?

Dafür vergleicht man typischerweise die Auswirkungen auf das Nettoeinkommen bei einer bAV aus Entgeltumwandlung mit dem Abschluss einer privaten Rentenversicherung. Dabei kommen typischerweise die gleichen Versicherungsprodukte zum Einsatz. Während die private Rentenversicherung vollkommen aus dem netto gezahlt wird, wird die Entgeltumwandlung aus dem brutto bestritten. Dadurch zahlt man weniger Steuern und Sozialabgaben, so dass die Auswirkungen auf das Nettogehalt deutlich geringer sind als bei der privaten Rentenversicherung.

Dabei darf ich natürlich nicht vergessen, dass die Steuer- und Sozialabgabenfreiheit in der Beitragsphase, eine zumindest partielle Steuer- und Sozialabgabenpflicht in der Leistungsphase zur Folge hat. Hier gibt es aber Freibeträge.

An der Stelle empfehle ich, sich konkrete Fallkonstellationen von seinem / seine Finanzberater*in durchrechnen zu lassen.

Was wird bei der betrieblichen Altersvorsorge oft verschwiegen?

Oft wird verschwiegen, dass ich durch die bei einer Entgeltumwandlung geringeren Beiträge in die gesetzliche Rentenversicherung weniger Entgeltpunkte sammle und dadurch später auch eine etwas geringere gesetzliche Rente erhalte.

Ferner wird die bAV teilweise auf die Grundsicherung im Alter angerechnet. Inzwischen gibt es hier aber Freibeträge und politisch ist da einiges in Bewegung. Schließlich hat der Staat ein Interesse daran, die zusätzliche Altersversorgung zu fördern.

Was passiert mit meiner betrieblichen Altersvorsorge, wenn ich meinen Job wechsle oder mich selbstständig mache?

Arbeitnehmerfinanzierte Zusagen (Entgeltumwandlung) sind sofort unverfallbar. Das heißt, wenn der / die Arbeitnehmer*in den Betrieb verlässt, gehören ihm sofort alle Ansprüche, die aus den bislang gezahlten Beiträgen resultieren.

Arbeitgeberfinanzierte Zusagen sind nach drei Jahren unverfallbar. Das heißt, der / die Arbeitnehmer*in behält – je nach konkreter Zusage – einen Anspruch auf den bisher erdienten Teil seiner Zusage.

Unter bestimmten Voraussetzungen ist es auch möglich, die Zusage auf den neuen Arbeitgeber*in zu übertragen oder selbst weiter zu führen. Insbesondere wenn die betriebliche Altersversorgung mittelbar über eine Pensionskasse, einen Pensionsfonds oder eine Lebensversicherung finanziert wird, ist das möglich.

Mit Ausnahme sehr kurzer Dienstzeiten bei rein arbeitgeberfinanzierten Zusagen geht beim Ausscheiden aus dem Unternehmen also nichts verloren.

Welche Möglichkeiten bei der bAV habe ich, wenn ich zwischendurch mal an das Geld muss?

Das ist recht schwierig. Die vielfältigen Fördermöglichkeiten setzen voraus, dass der / die Arbeitnehmer*in Leistungen nur bei Eintritt eines biologischen Ereignisses (siehe oben) bekommt. Denn der Staat möchte im Gegenzug zur Förderung der bAV schließlich seine Sozialkassen entlasten.

Die einzige Möglichkeit bestände darin, die Pensionszusage aufzulösen und den / die Arbeitnehmer*in dafür abzufinden. Dies ist aber nur im laufenden Arbeitsverhältnis möglich und auch nur dann, wenn alle Beteiligten zustimmen. Ist man aus dem Unternehmen ausgeschieden oder werden bereits Leistungen ausgezahlt ist eine Abfindung nur bei sehr kleinen Renten möglich.

Woran erkenne ich, dass meine bestehende betriebliche Altersvorsorge die richtige für mich ist und sinnvoll ist?

Viele Unternehmen teilen ihren Arbeitnehmern/ Arbeitnehmerinnen regelmäßig (i.d.R. jährlich) den aktuellen Stand ihrer Anwartschaft auf Betriebsrente mit. Außerdem hat der / die Arbeitnehmer*in einen Auskunftsanspruch gegenüber seinem / seine Arbeitgeber*in.

Um sich einen aktuellen Überblick zu verschaffen, empfiehlt es sich, den aktuellen Stand seiner bAV direkt in der Personalabteilung zu erfragen.

Sinnvoll kann eine bAV aber auch aus einem ganz anderen Grund sein. Gerade für Arbeitnehmer in handwerklichen Berufen ist es oft schwer, einen bezahlbaren Versicherungsschutz bei Invalidität oder Tod zu erhalten. Bei bestehenden Vorerkrankungen oder etwas fortgeschrittenem Alter ist das oft unmöglich. Ein Arbeitgeber kann hingegen seine komplette Belegschaft als Kollektiv gegen diese Risiken versichern. Für den einzelnen Arbeitnehmer entfällt dabei meistens die Gesundheitsprüfung, sodass die betriebliche Absicherung deutlich günstiger als die private bzw. eine Absicherung überhaupt erst möglich ist. Aber Achtung, die BU-Rente über den Betrieb ist steuer- und sozialversicherungspflichtig, im Gegensatz zur privaten Lösung.

Auch bei der Absicherung von BU oder Tod bleiben beim Jobwechsel die unverfallbaren Ansprüche erhalten. Der Teil, der bis dahin finanziert wurde, bleibt bestehen. Wenn ich später berufsunfähig werde, wird dieser ausgezahlt. Oftmals kann der Vertrag privat weitergeführt werden.

Was ist, wenn mein Arbeitgeber / meine Arbeitgeberin pleitegeht bzw. schließen muss?

Wird die betriebliche Altersvorsorge über einen externen Versorgungsträger (Lebensversicherung, Pensionskasse, Pensionsfonds) durchgeführt, zahlt dieser die Rente aus. Sollte der eingeschaltete externe Versorgungsträger die versprochene Leistung nicht in voller Höhe zahlen können, muss der / die Arbeitgeber*in für den verbleibenden Rest einspringen. Er haftet subsidiär.

Kritisch wird es, wenn auch das Unternehmen die Betriebsrente nicht mehr zahlen kann. In diesem Fall springt bei einer Pleite der Pensions-Sicherungs-Verein (PSV) ein. Jedes Unternehmen muss Beiträge an den PSV zahlen. Ausnahmen davon gibt es bei Direktversicherungen, d.h. bei Einschaltung einer Lebensversicherung als externem Versorgungsträger. Im Falle der Insolvenz werden die Betriebsrenten durch den PSV gezahlt. Eine Insolvenz gefährdet also nicht die späteren Leistungen aus der bAV.

Allerdings ist der PSV nicht verpflichtet, die Renten regelmäßig zu erhöhen.

Wie bzw. wo werden meine eingezahlten Beiträge eigentlich angelegt?

Wenn eine Lebensversicherung oder Pensionskasse eingeschaltet wird, unterscheidet sich die Kapitalanlage im Grunde nicht von der Geldanlage bei einer privaten Rentenversicherung.

Ein Pensionsfonds kann das Geld riskanter anlegen. Darüber entscheidet aber grundsätzlich der / die Arbeitgeber*in. Geht die Geldanlage schief und erreicht nicht die in der Pensionszusage versprochene Mindestleistung, muss der / die Arbeitgeber*in die entstandene Lücke aus der eigenen Tasche auffüllen.

Der / die Arbeitgeber*in kann aber auch auf einen externen Versorgungsträger verzichten. Statt Beiträge zu zahlen, investiert er das Geld zum Beispiel in neue Anlagen oder Maschinen. Aus den Erträgen dieser Investitionen zahlt der / die Arbeitgeber*in die späteren Renten.

Was geschieht mit meiner bAV, wenn die Zinsen noch länger so niedrig sind?

Der / die Arbeitgeber*in hat die Wahl, Leistungen oder Beiträge zu garantieren.

Im ersten Fall garantiert der / die Arbeitgeber*in eine Rente oder Kapitalzahlung. Das nennt man Leistungszusage. 200€ Rente sind 200€ Rente, egal was die Zinsen machen. Das Problem hat der / die Arbeitgeber*in, der bei niedrigen Zinsen mehr Geld zurückstellen oder einzahlen muss.

Im zweiten Fall garantiert der / die Arbeitgeber*in z.B. 200€ einzuzahlen. Für eine solche Beitragszusage existieren 3 Gestaltungsmöglichkeiten: die reine Beitragszusage, die beitragsorientierte Leistungszusage und die Beitragszusage mit Mindestleistung. Die reine Beitragszusage existiert erst seit Kurzem und ist nur im Rahmen von Tarifverträgen möglich. Sie spielt in der Praxis bislang eine untergeordnete Rolle.

Bei der Beitragszusage mit Mindestleistung muss der / die Arbeitgeber*in bzw. der Versorgungsträger*in mindestens den Beitragserhalt garantieren. Das Risiko für den / die Arbeitnehmer*in ist also auf die Überschüsse begrenzt. Ist der eingeschaltete Versorgungsträger*in nicht in der Lage, diese Mindestleistung zu erbringen, ist der / die Arbeitgeber*in dazu verpflichtet, diese Lücke selbst zu schließen. Aufgrund der andauernden Niedrigzinsphase bieten mehr und mehr Versorgungsträger Beitragszusagen mit Mindestleistung nicht länger an. Bei einem nun schon mehrere Jahre andauernden Zinsniveau von um die 0% für sichere Anlagen, ist selbst eine Bruttobeitragsgarantie kaum noch zu erwirtschaften.

Im Rahmen einer beitragsorientierten Leistungszusage muss nicht die volle Beitragssumme garantiert werden. Es muss lediglich von Anfang an feststehen, wie die späteren Leistungen aus den Beiträgen zu ermitteln sind. Werden beispielsweise nur 80% der eingezahlten Beiträge garantiert, kann der Versorgungsträger mehr Kapital in chancenreichere Anlagen stecken.

Alle Spielarten der Beitragszusage haben gemein, dass dem / der Arbeitnehmer*in auch bei weiter anhaltendem Niedrigzinsumfeld immer ein Mindest-Sicherungsniveau gewährt wird.

Angenommen meine Rente beginnt mit 65 und ich lebe noch 30 Jahre. In diesen 30 Jahren verliert die Rente doch höchstwahrscheinlich enorm an Wert?

Um diesen Kaufkraftverlust zu verhindern, muss der / die Arbeitgeber*in alle drei Jahre prüfen, ob er die Renten erhöhen kann. Unterlässt er eine solche Erhöhung, ist er in der Pflicht wirtschaftliche Gründe dafür anzuführen.

Ab wann darf ich über den Abschluss einer betrieblichen Altersvorsorge nachdenken? Wie sollten meine privaten Finanzen vorher beschaffen sein?

Umso größer der Beitragsteil, der vom Arbeitgeber*in getragen wird, desto weniger Gründe sprechen meiner Meinung nach gegen eine bAV. Bei einem Matchingsystem oder einer reinen Entgeltumwandlung sollte man überlegen, wieviel Geld man monatlich in die Altersversorgung stecken kann und möchte.

Wer sowieso gerade darüber nachdenkt, eine Altersversorgung abzuschließen, sollte die Möglichkeit einer Entgeltumwandlung ins Auge fassen und beispielhaft berechnen lassen. Aufgrund des Mindest-Arbeitgeberzuschusses in Höhe der eingesparten Sozialversicherungsbeiträge und der steuerlichen und sozialversicherungsrechtlichen Behandlung der Beiträge beim Arbeitnehmer könnte die Entgeltumwandlung eine gute Alternative zu einer privaten Rentenversicherung sein.

Grundsätzlich kann die Höhe der Entgeltumwandlung regelmäßig geändert oder ganz eingestellt werden.

Aber wer sowieso gerade darüber nachdenkt eine Rentenversicherung abzuschließen – bitte folgenden Link vorher anschauen.

Betriebliche Altersvorsorge aus Arbeitgeber-/ Arbeitgeberin-Sicht

Was ist der größte Vorteil/Nachteil einer bAV für den / die Arbeitgeber*in?

Die bAV ist eine freiwillige Arbeitgeberleistung, die zur Mitarbeitergewinnung und -bindung eingesetzt werden kann. Die Bildung von Pensionsrückstellungen senkt den zu versteuernden Gewinn. Dadurch bleibt Kapital im Unternehmen, das der Betrieb für Investitionen nutzen kann.

Andererseits geht der / die Arbeitgeber*in sehr lange andauernde Verpflichtungen ein. Eine Liquidation ist bei bestehenden Pensionsverpflichtungen nicht möglich und Unternehmensverkäufe scheitern nicht selten daran. Es gilt der Grundsatz: Was der/ die Arbeitnehmer*in hat, das darf ihm niemand mehr nehmen.

Wie bereits angesprochen haben Arbeitnehmer das Recht, eine bAV im Rahmen einer Entgeltumwandlung zu fordern. Um einen „bAV-Flickenteppich“ aus vielen Einzelzusagen zu vermeiden, kann es Sinn machen, arbeitgeberseits proaktiv eine Versorgungsordnung einzuführen.

Wenn ich als Arbeitgeber*in eine betriebliche Altersvorsorge anbieten möchte, welche Möglichkeiten habe ich und worauf sollte ich achten?

Es gibt mehrere Möglichkeiten eine betriebliche Altersvorsorge konkret umzusetzen, die jeweils unterschiedliche Auswirkungen auf die steuerliche Förderung und die Bilanz haben. Dadurch entsteht eine Komplexität, die gerade für kleine und mittlere Unternehmen ohne professionelle Unterstützung kaum zu handhaben ist.

Ein*e Arbeitgeber*in, der eine betriebliche Altersvorsorge einführen möchte, sollte sich daher meiner Meinung nach zunächst Gedanken über ein paar grundsätzliche Fragen machen, wie zum Beispiel:

- Wie viel Geld möchte ich in die Hand nehmen?

- Möchte ich nur eine Altersleistung oder auch Leistungen bei Invalidität oder Tod zusagen?

- Möchte ich einen externen Versorgungsträger, z.B. eine Pensionskasse oder eine Lebensversicherung, einschalten?

- Falls ja, wie riskant soll der eingeschaltete Versorgungsträger kalkulieren?

Danach sollte der / die Arbeitgeber*in professionelle Unterstützung in Anspruch nehmen und – falls existent – möglichst frühzeitig den Betriebsrat in die konkrete Ausgestaltung der betrieblichen Altersversorgung mit einbeziehen.

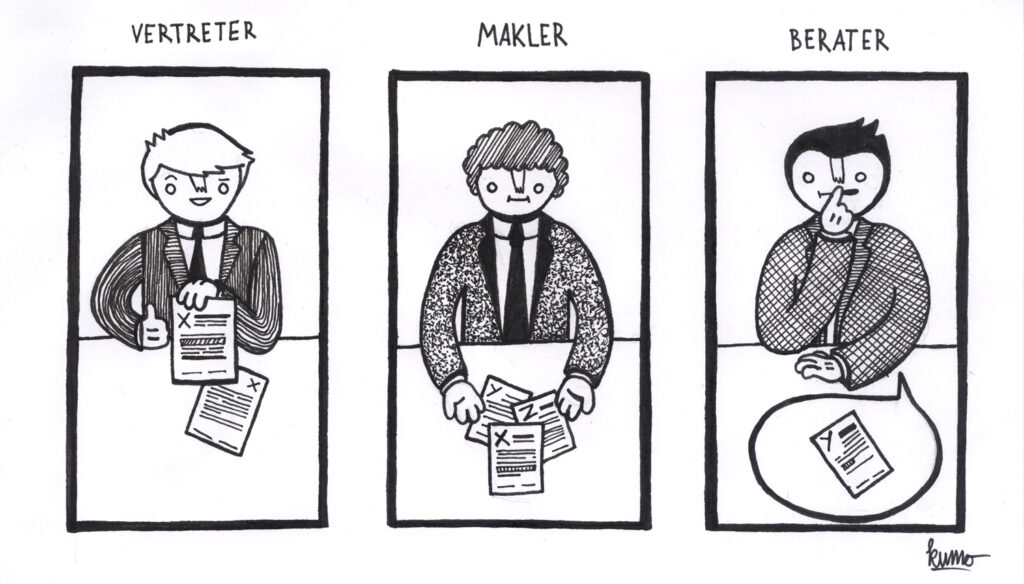

Unterstützung findet der / die Arbeitgeber*in bei unabhängigen Beratern / Beraterinnen oder aber direkt bei den größeren Versicherern. Diese haben häufig einen Spezialvertrieb für bAV-Produkte, der aufgrund der am Anfang beschriebenen Dreiecksbeziehung zwischen Arbeitgeber*in, Arbeitnehmer*in und eingeschaltetem Versorgungsträger auch nach Vertragsschluss eng mit dem Arbeitgeber*in zusammenarbeitet.

Wie lange dauert es durchschnittlich von der ersten Idee bis zur Einrichtung der bAV?

Das ist wirklich schwer zu sagen und hängt von der Beantwortung der eben genannten Fragen ab.

Entscheidet man sich als kleines Unternehmen für die Einschaltung einer Lebensversicherung und die von denen angebotenen Standardprodukte, unterscheidet sich der Zeitaufwand kaum vom Abschluss einer privaten Rentenversicherung. In der Regel besteht in diesem Fall die Möglichkeit, dass der Versicherer die Beratung der Mitarbeiter*innen und einen Großteil des Papierkrams übernimmt.

Wenn ein größeres Unternehmen mit Betriebsrat ein individuelles Versorgungskonzept auf die Beine stellen möchte, dauert das natürlich deutlich länger. Neben den Verhandlungen mit dem Betriebsrat muss in diesem Fall eine Versorgungsordnung unter Beachtung der geltenden arbeits- und steuerrechtlichen sowie bilanziellen Regelungen, unter Zuhilfenahme entsprechende*r Experten*in, erarbeitet werden.

Wie sieht für dich die optimale betriebliche Altersvorsorge aus? Welche Rahmenbedingungen hat die perfekte bAV?

Eine pauschale Antwort fällt mir hier sehr schwer.

Grund für die Komplexität in der bAV aus verschiedenen Durchführungswegen, Finanzierungsmöglichkeiten, etc. ist schließlich, den Arbeitgebern / Arbeitgeberinnen die Möglichkeit für unternehmensindividuelle Lösungen zu geben. Ob eine bAV, die großen Wert auf eine Einkommensabsicherung bei Invalidität oder Tod legt, oder eine bAV, die stark chancen-/risikoorientiert in Aktien investiert, besser ist, lässt sich nicht unabhängig von der Branche und dem Gehaltsniveau der Belegschaft beantworten.

Der / die Arbeitgeber*in sollte meiner Meinung nach diese Fragen optimalerweise direkt mit der Belegschaft und ggf. dem Betriebsrat abstimmen. Letztlich hängt der personalpolitische Erfolg einer solchen Maßnahme stark an der Akzeptanz durch die Arbeitnehmer*innen.

In diesem Zusammenhang empfehle ich Arbeitgebern / Arbeitgebrinnen außerdem, einen über den Pflichtzuschuss hinausgehenden Beitrag an das Versorgungssystem zu leisten. Dadurch entsteht den Arbeitnehmern /Arbeitnehmerinnen ein echter Mehrwert.

Wie sieht die perfekte betriebliche Altersvorsorge-Beratung aus?

Die betriebliche Altersvorsorge ist nicht nur in ihren Gestaltungsmöglichkeiten sehr komplex, sie tangiert auch die Bilanzierung des Unternehmens sowie verschiedene Rechtsgebiete, wie Arbeits- und Steuerrecht und sogar das Versorgungsausgleichsrecht.

Eine gute bAV Beratung endet daher nicht mit der Installierung eines Versorgungssystems im Unternehmen. Ein guter bAV-Berater*in hat das sich ändernde rechtliche Umfeld der bAV und die damit verbundenen Auswirkungen auf das konkrete Versorgungssystem dauerhaft im Blick.

Er / sie informiert den / die Arbeitgeber*in nicht nur darüber, sondern gibt ihm auch entsprechende Handlungsmöglichkeiten an die Hand und unterstützt ihn bei deren Umsetzung.

Vielen Dank Matthias für das Interview!

Welche weiteren Fragen würdet ihr Matthias gern stellen? Schreibt sie einfach in die KommentarIch bin Matthias Najort, Jahrgang 1985 und habe Mathematik in Dresden studiert. Seit 2010 bin ich in Versicherungen und deren Umfeld hauptsächlich im Bereich der betrieblichen Altersversorgung tätig.

Es ist mir ein Anliegen, die betriebliche Altersversorgung mehr in den Fokus kleiner Unternehmen zu rücken.

Aufgrund der vielfältigen Gestaltungs- und Finanzierungsmöglichkeiten bin ich davon überzeugt, dass die betriebliche Altersversorgung ein wirksames Mittel ist die wegfallende gesetzliche Rente zu kompensieren und durch Arbeitgeber und Arbeitnehmer individuell ausgestaltet werden kann.