Die richtige Sparrate für deine Altersvorsorge hängt von zahlreichen Faktoren ab. In diesem Beitrag erfährst du, welche das sind. Außerdem geben wir dir eine grobe Empfehlung für eine angemessene Sparrate, je nachdem, wie alt du bist.

Wie viel Rente bekomme ich?

Der Ausgangspunkt unserer Überlegungen ist, wie viel Rente du bekommst. Das ist natürlich höchst unterschiedlich und hängt von zahlreichen Faktoren ab:

- Beruf, Berufsstatus

- Einkommen

- Berufseinstieg

- Rentenbeginn

- Ausfallzeiten (Krankheit, Arbeitslosigkeit, Sabbatical, Kindererziehung, Pflege Angehöriger usw.)

- Gehaltssteigerungen

- Zusätzliche Pflichtversicherungen

Wenn du angestellt bist, durchschnittlich verdienst, durchschnittlich mit Arbeiten und Einzahlen in die gesetzliche Rente beginnst und zum gesetzlichen Rentenbeginn aufhörst zu arbeiten, kannst du mit etwa 40% deines Bruttoeinkommens aus der gesetzlichen Rente rechnen. Für all die oben beschriebenen Faktoren solltest du eine individuelle Rentenplanung aufstellen. Dabei helfen z.B. wir dir.

Beginnst du früh zu arbeiten, zahlst du länger ein und erhöhst deinen Anspruch.

Hast du viele Ausfallzeiten, reduziert sich dein Anspruch.

Steigerst du dein Gehalt mehr als der Durchschnitt, steigen deine Ansprüche.

Gehst du früher als vorgeschrieben in Rente, gibt es einen Abschlag.

Du siehst: Es kommt sehr drauf an.

Bist du im öffentlichen Dienst, erhältst du eine Zusatzversorgung (VBL oder ZVK). Die ist verpflichtend. Dabei zahlen der Arbeitgeber und du ein. Die Höhe der Beiträge hängt von deinem Verdienst ab. Bist du 40 Jahre im öffentlichen Dienst und verdienst 30.000€ brutto im Jahr, bekommst du z.B. 635€ zusätzlich. Nachrechnen kannst du das hier.

Der Einfachheit halber rechnen wir ab hier jedoch mit diesen 40% vom Brutto.

Wie viel Rente brauche ich?

Als zweites schauen wir uns an, wie viel Einkünfte du im Alter brauchst. Auch diese Antwort ist höchst individuell und erfordert eine Beratung/Planung. Dabei helfen wir dir. Für unsere Analyse nehmen wir wieder Durchschnittswerte.

Wenn du älter wirst und nicht mehr arbeitest, kommen einige Ausgaben hinzu bzw. erhöhen sich:

- Medizin: Du wirst wahrscheinlich mehr Medikamente und Behandlungen brauchen. Je nachdem, wie du versichert bist, wirst du hier zuzahlen. Die Ausgaben dürften also steigen.

- Freizeit: Mit mehr Freizeit gehen oft höhere Ausgaben hierfür einher. Das können Reisen oder Hobbys sein.

- Pflege: Mit zunehmendem Alter steigt die Wahrscheinlichkeit, pflegebedürftig zu werden. Nicht alle Kosten deckt die Pflegeversicherung.

- Sonstiges: Geschenke für die Enkel oder Haustiere, die einziehen, nachdem die Kinder ausgezogen sind. Hier könnten also Positionen hinzukommen.

Auf der anderen Seite sinken aber auch Ausgaben oder Positionen fallen ganz weg:

- Versicherungen: Du betreibst keine Altersvorsorge mehr und die BU brauchst du ebenfalls nicht mehr. Die Ausgaben werden geringer.

- Sparen: In aller Regel brauchst du deine Ersparnisse jetzt auf. Das heißt, du legst nichts mehr zur Seite. Die Position entfällt.

- Mobilität: Du musst nicht mehr zur Arbeit fahren. Das ist oftmals ein sehr großer Posten, der meist kleiner wird.

- Kinder: Die dürften nicht mehr wirtschaftlich von dir abhängig sein und auf eigenen Beinen stehen. Die Ausgaben sinken oder entfallen.

- Wohnen: Senioren leben oftmals auf kleinerem Raum. Klar, die Kinder sind ausgezogen. Oder aber die Immobilie ist abbezahlt. Der Posten wird kleiner.

- Sonstiges: Weiterbildungen entfallen. Es wird vielfach weniger konsumiert.

Unterm Strich hast du 80% der Ausgaben, die du im Erwerbsleben hast.

Je mehr du willst, desto mehr Rente brauchst du.

Bist du genügsamer, brauchst du weniger.

Gibst du jetzt schon recht wenig aus, wird sich das im Alter vermutlich nicht großartig ändern. Entsprechend weniger Bedarf hast du.

Wenn wir von unserem Durchschnitt hier ausgehen, bekommst du also 40% deines Bruttoeinkommens aus der Gesetzlichen Rente.

Dein Nettoeinkommen beträgt etwa zwei Drittel deines Bruttoeinkommens.

Wir gehen vereinfacht davon aus, dass du dein gesamtes Nettoeinkommen ausgibst und sparst. Im Rentenalter brauchst du 80% deiner Ausgaben, also deines aktuellen Nettoeinkommens. Dreiviertel davon kommen aus der Gesetzlichen Rente. Ein Viertel muss aus anderen Quellen kommen. Schauen wir uns das an einem konkreten Beispiel an:

Beispiel 1:

- Brutto: 3.000€

- Netto/Ausgaben: 2.000€

- Rentenbedarf: 1.600€

- Gesetzliche Rente: 1.200€

- Lücke: 400€ / 25%

Wie gesagt, das Beispiel ist sehr schablonenhaft und wird so in der Realität nie eintreten. Du liegst darüber oder darunter. Aber die Größenordnungen stimmen etwa. Für eine genauere Planung brauchst du eine Beratung.

In einem zweiten Beispiel reduzieren wir die Ausgaben während des Erwerbslebens etwas und schauen, wie sich das auswirkt:

Beispiel 2:

- Brutto: 3.000€

- Netto: 2.000€

- Ausgaben jetzt: 1.800€ (90%)

- Rentenbedarf: 1.440€

- Gesetzliche Rente: 1.200€

- Lücke: 220€ / 15%

Wir haben hier bislang weder Rentensteigerungen, die Inflation, Zinsen oder Steuern und Sozialabgaben berücksichtigt. Das folgt gleich.

Was muss ich dafür zur Seite legen?

Als letztes schauen wir uns an, wie viel Geld du zur Seite legen müsstest, um diese Lücken zu schließen. Dabei untersuchen wir, welchen Anteil deines Nettoeinkommens du langfristig zur Seite legen solltest, je nachdem, wann du damit beginnst. Die Lücke schließt du mit Wertpapieren. Diese stehen dir zu Rentenbeginn zur Verfügung. Daraus zahlst du monatlich etwas aus. Ist das Kapital aufgebraucht, gibt es keine zusätzlichen Einkünfte mehr. Das ist also keine Rentenversicherung. Dafür wären die Beiträge deutlich höher, als wir hier berechnen. Im Gegenzug ist es egal, wie alt du wirst. Du bekommst bei einer Rentenversicherung lebenslang eine Rente ausgezahlt.

Dafür müssen wir wiederum einige Annahmen treffen und Rechenparameter einstellen:

- Rentenniveau: 44% (aktuelle Haltelinie)

- Keine Kinder

- Steuern und Sozialabgaben im Rentenbezug: 25%

- Rentenbeginn: gesetzlich mit 67 Jahren

- Rentenbezugsdauer: 23 Jahre (du wirst also 90 Jahre alt)

- Inflation: 2%

- Rentensteigerung: 1,5%

- Zins nach Kosten Ansparphase: 4%

- Beitragsdynamik Ansparphase: 2% (=Inflation)

- Zins nach Kosten Entnahmephase: 3%

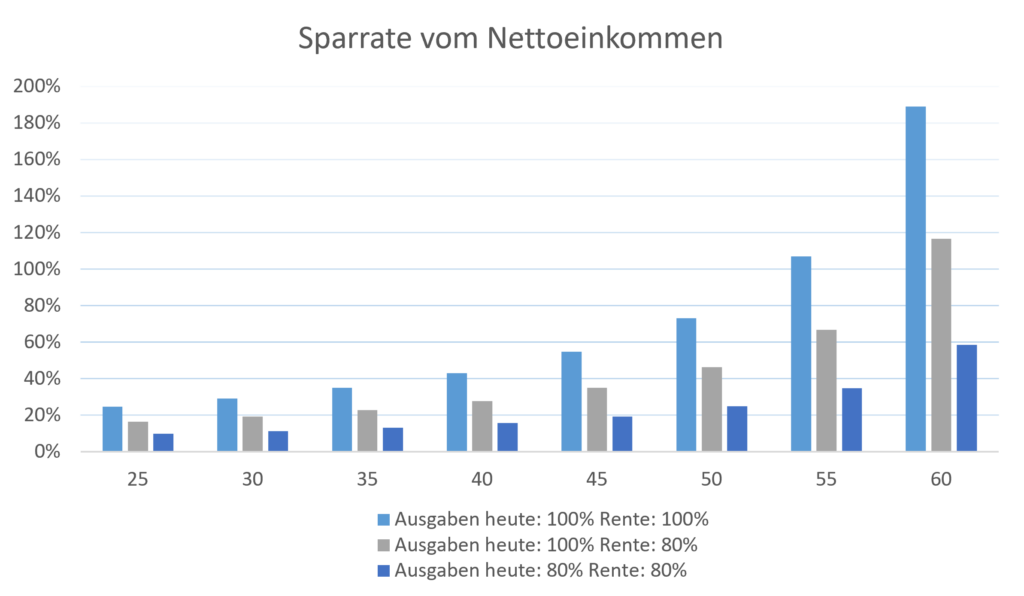

Wir unterscheiden nun drei Szenarien:

- Du gibst 100% deines Nettoeinkommens heute aus. Deine Ausgaben im Rentenalter sind genauso hoch.

- Du gibst 100% deines Nettoeinkommens heute aus. Deine Ausgaben im Rentenalter sind 80% davon. (Basisszenario)

- Du gibst 80% deines Nettoeinkommens heute aus. Deine Ausgaben im Rentenalter sind 80% davon.

Du siehst: Klar ist es gut, so früh wie möglich damit zu beginnen.

Der entscheidende Hebel sind jedoch die Ausgaben heute und später.

Gehörst du ins Basis-Szenario 2 reicht es, wenn du mit 35 mit der Altersvorsorge beginnst und 20% deines Nettoeinkommens für deine Altersvorsorge zur Seite legst.

Melde dich gern bei uns, wenn wir dir deine individuelle Rentenlücken berechnen dürfen und dir Lösungen aufzeigen sollen wie du für dich das Thema Anpackst.

Liebe Grüße

dein Tom & dein Stephan