Der Todesfall gehört zu einer der wesentlichen Risiken einer Familie. Im Folgenden geht es um die Einschätzung des Risikos, entstehende Versorgungslücken und mögliche Absicherung.

Wie hoch ist das Risiko zu versterben? Was zynisch klingt, ist bei der Analyse von existenziellen Gefahren unerlässlich. Hier die Übersicht nach den Zahlen des Statistischen Bundesamts von 2013:

| Männlich | Weiblich | Gesamt | |

| 25-50 Jahre | 3,8% | 2,1% | 2,9% |

| 25-65 Jahre | 17,5% | 9,2% | 13,3% |

Das Risiko steigt ab 50 Jahren ganz besonders stark an. Aber auch zuvor – wenn die Kinder aller Wahrscheinlichkeit nach noch wirtschaftlich von den Eltern abhängig sind – ist das Risiko bedeutsam.

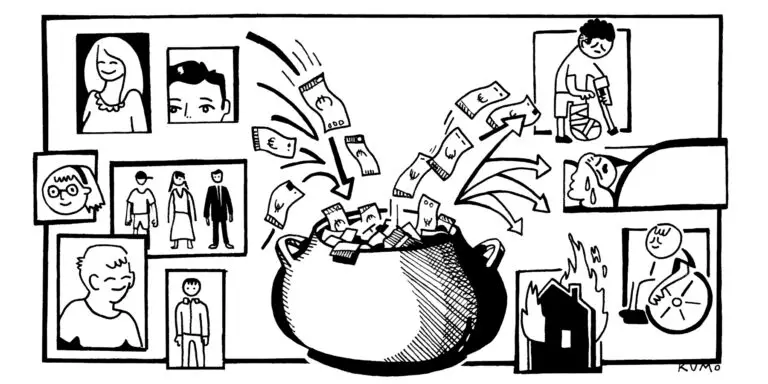

Versorgungslücken im Todesfall

Die Hinterbliebenen sind über die Gesetzliche Rentenversicherung abgesichert, sofern der*die Verstorbene gesetzlich rentenversichert war. Doch wie hoch ist dieser Schutz tatsächlich? Ein Beispiel zeigt die gesetzlichen Ansprüche und die daraus resultierenden Lücken.

Selbst bei mittlerem Einkommen kommt schnell ein vierstelliger Fehlbetrag pro Monat zusammen. Das Beispiel ist für ein Alleinverdiener-Paar gerechnet. Wenn beide Vollzeit arbeiten, mag der finanzielle Verlust geringer sein, aber zu bedenken ist, dass der überlebende Partner sich nun allein um Kinder und Haushalt kümmern muss. Eine kaum lösbare Aufgabe. Insofern müsste die Witwe bzw. der Witwer entweder kürzertreten (Einkommensverlust) oder eine Haushaltshilfe einstellen (höhere Ausgaben). „Das bisschen Haushalt“ macht sich nicht von allein und die Kinder erziehen sich ebenfalls nicht selbst.

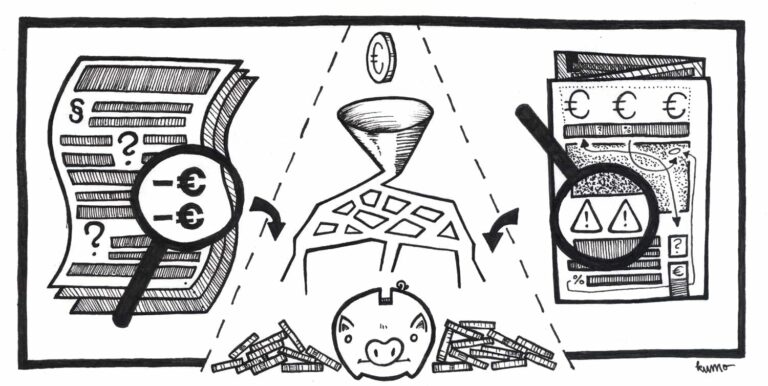

Bedarf im Todesfall ermitteln

In der Vergangenheit wurden oft Risikolebensversicherungen mit einer pauschalen Versicherungssumme von 100.000€ verkauft. Das war und ist am Bedarf vorbei! Zunächst geht es um die gesetzlichen und privaten Versorgungsansprüche (siehe oben). So dann steht die Laufzeit der Versorgung im Mittelpunkt. Legitim und angemessen erscheint uns die Versorgung der Kinder. Insofern sollte die Laufzeit so gewählt werden, bis das jüngste Kind Ausbildung oder Studium abgeschlossen hat, also mit etwa 25 Jahren. Ein Beispiel:

Monatliche Versorgungslücke: 1.000€

Steigerung jährlich (Inflation): 2,5%

Laufzeit: 20 Jahre

Verzinsung jährlich: 1%

Kapitalbedarf etwa: 275.000€

Nachzurechnen beispielweise auf www.zinsen-berechnen.de.

Absicherung im Todesfall

Die Absicherung des Todesfallrisikos erfolgt klassisch und einfach über eine Risikolebensversicherung, entweder als eine einmaligen Kapitalleistung oder eine monatlichen Rentenzahlung. Zur Besicherung eines hohen Kredits wie einer Immobilienfinanzierung ist die einmalige Zahlung sinnvoll. Dabei gibt’s es mittlerweile sehr flexible Lösungen, bei der z.B. die Versicherungssumme jährlich angepasst werden kann. Dies ist beispielsweise bei mehreren Krediten mit unterschiedlichen Summen und Tilgungsdauern notwendig. Die monatliche Rente kann in Betracht gezogen werden, wenn es lediglich darum geht, die Versorgung der Hinterbliebenen zu sichern, indem die monatliche Versorgungslücke geschlossen wird (siehe oben).

Wer ein Unternehmen, Immobilien oder Beteiligungen hat, sollte vorab zusammen mit einem Steuerberater und Anwalt einen individuellen Notfallplan und ein Testament erstellen. Unverheiratete Paare sollten ebenfalls mit dem Steuerberater sprechen, da die Freibeträge bei Erbschaften sehr gering sind. Bei der Absicherung bietet sich in diesen Fälle die sog. Über-Kreuz-Versicherung an. Wie die genau funktioniert, erklären wir in einem anderen Beitrag.

Bei der Absicherung der Hinterbliebenen mag gern gespart werden, indem die Versicherungssumme herunter gesetzt wird. Doch die Beträge sind lächerlich im Vergleich zum drohenden Verlust. Wer ein paar Euro sparen will, geht zur Direktversicherung. Also: Versorgungslücke ermitteln, Bedarf ausrechnen und einfach absichern.

Gern unterstützen wir euch dabei!