Altersvorsorge sieht klassischerweise so aus: Rentenversicherung abschließen oder Haus bauen. Wir möchten eine dritte Strategie vorstellen. Wir glauben, sie ist günstiger, flexibler und besser. Aber entscheide selbst.

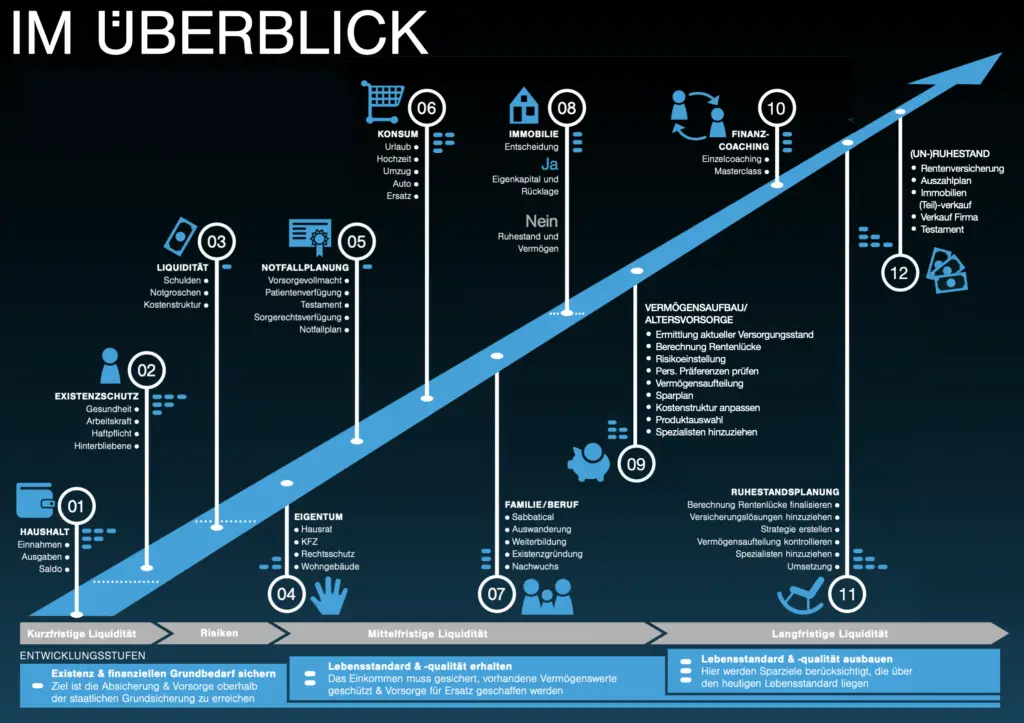

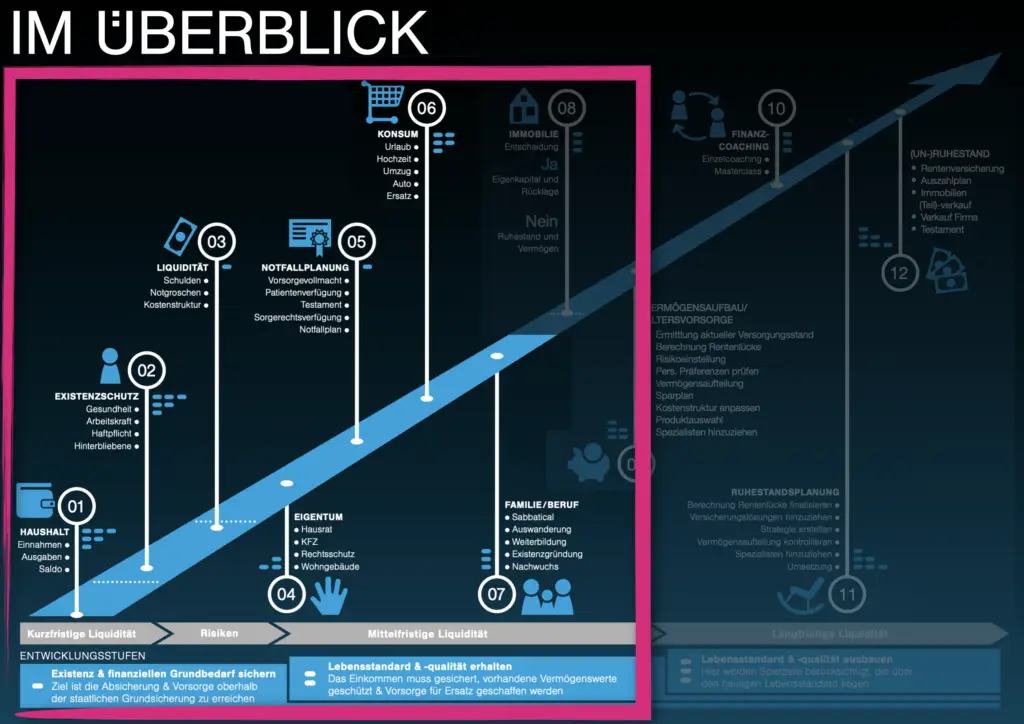

Vier Phasen der Rentenplanung

Über den Lebenszyklus eines Menschen hinweg unterscheiden wir vier Phasen in der Rentenplanung:

- Risikoabsicherung

- Altersvorsorge/Vermögensaufbau

- Ruhestandsplanung

- (Un-)Ruhestand

Die ersten drei Phasen erstrecken sich über die Phase der Erwerbstätigkeit. Bis Mitte der 60er-Jahre. In dieser Phase sparst du. Du baust Vermögen auf. In der vierten Phase nutzt du das Vermögen und baust es ab. Möglicherweise möchtest du auch Vermögen vererben. Das große Ziel der Finanzplanung ist jedoch zunächst, dass über alle Phasen hinweg ausreichend Liquidität, also Geld vorhanden ist, um die eigenen Ansprüche zu befriedigen. Ist dann noch etwas übrig, geht es um die Übergabe dieses Rests an die nachfolgenden Generationen.

In allen Phasen gibt es jedoch unterschiedliche Schwerpunkte und Produkte bzw. Lösungsansätze. Diese schauen wir uns im Folgenden an.

Phase 1 der Altersvorsorge: Die Risikoabsicherung

In der ersten Phase geht es darum, existenzielle Risiken abzusichern und Liquidität zu gewährleisten. Liquidität meint, dass du zu jedem Zeitpunkt ausreichend Geld hast, damit du deine notwendigen Kosten decken kannst.

Dafür benötigst du drei Lösungen bzw. Produkte.

Als erstes sind Versicherungen notwendig. Absichern solltest du in jedem Fall deine existenziellen Risiken. Das sind Krankheit, der Verlust der Arbeitskraft und die private Haftung für Schäden, die du anderen zufügst. Wenn deine Familie von deinem Einkommen abhängig ist, kommt das Risiko Todesfall hinzu. Für die drei bzw. vier Risiken stehen dir folgende Versicherungen zur Verfügung:

- Krankenversicherung (gesetzlich oder privat)

- Einkommensversicherung (Berufs-, Erwerbs-, Grundfähigkeiten-, Schwere-Krankheiten-Versicherungen usw.)

- Privathaftpflichtversicherung

- Risikolebensversicherung

Bei der Auswahl und dem Abschluss helfen die Berater:innen und Vermittler:innen. Du kannst das zwar auch alles selbst irgendwie machen. Das wird aber meist blöd. Wie du die passende Absicherung findest, erfährst du hier.

Als zweites benötigst du ein Giro- und ein Tagesgeldkonto. Auf dem ersten geht dein Gehalt ein und deine täglichen Ausgaben ab. Auf dem Tagesgeldkonto baust du deinen Notgroschen auf. Ausführlich erklären wir das hier.

Als drittes Element solltest du deine Notfallplanung erledigen. Versicherungen sind die finanzielle Vorsorge vor Schicksalsschlägen. Die Notfallplanung ist dagegen die organisatorische Vorsorge. Beides gehört zusammen wie Bibbi und Tina. Zur Notfallplanung gehören:

- Patienten- und Organspendeverfügung

- Vorsorgevollmacht und Betreuungsverfügung

- Ggf. Sorgerechtsverfügung

- Ggf. Tierverfügungen

- Ggf. Testament

- Notfallplan

Auch diese Sachen kannst du (fast) alle theoretisch alleine erstellen. Davon raten wir jedoch ab. Es gibt zu viele Fallstricke. Und was nützt dir deine selbst zusammengeschraubte Verfügung, wenn sie im Fall der Fälle unwirksam ist oder keine:r rankommt. Eben. Wie das genau mit der Notfallplanung funktioniert und welches Vorgehen wir empfehlen, erfährst du hier.

Je früher du mit den Sachen loslegst, desto besser. Bis 35 sollte alles erledigt sein. Das heißt jedoch nicht, dass du nach 35 nicht mehr an die Themen ranmusst. Ändert sich was in deinem Leben (Hochzeit, Nachwuchs etc.) ändert sich dein Bedarf und du solltest nachjustier

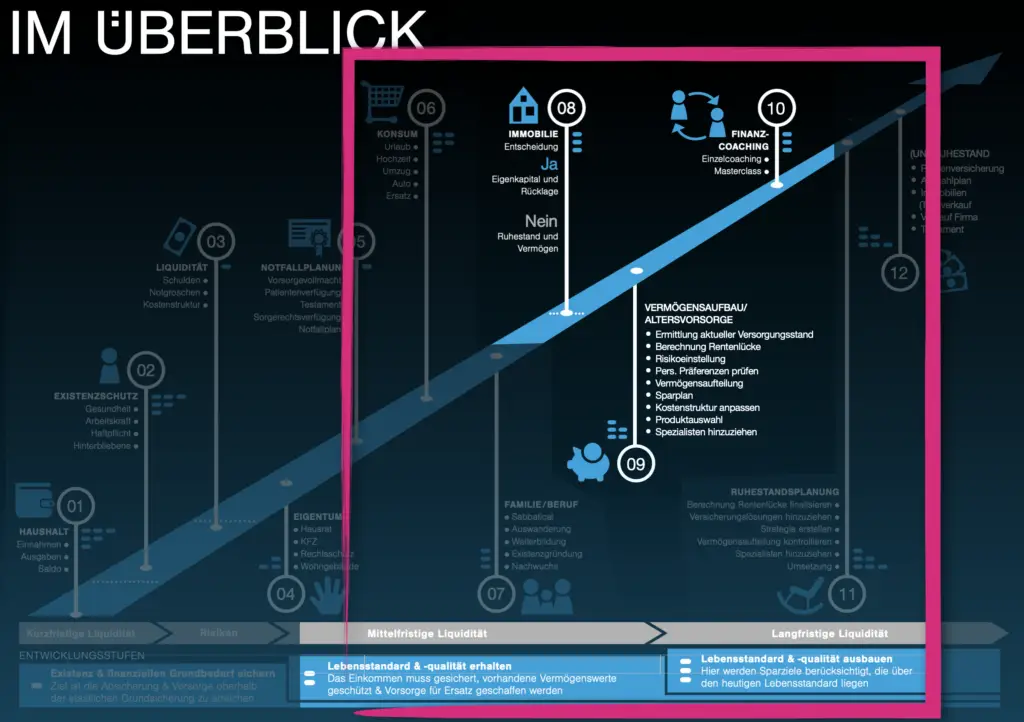

Phase 2 der Altersvorsorge: Altersvorsorge / Vermögensaufbau

In der zweiten Phase – so ab 35 – widmest du dich dem Vermögensaufbau und der Altersvorsorge im engeren Sinne. Wieso „im engeren Sinne“? Das erklären wir hier.

Das Ziel dieser Phase ist es – Überraschung – Vermögen aufzubauen. Allerdings finden wir einen zweiten Aspekt wichtig (sofern du in einer Partnerschaft bist): Gender Gaps. Männer und Frauen verdienen nach wie vor unterschiedlich. Sie leisten unterschiedlich viel Sorgearbeit (Haushalt, Kinder erziehen, an die Geburtstage oder Arzttermine denken). Frauen stecken in aller Regel mit dem ersten Kind beruflich zurück und sind öfter in Teilzeit. Dadurch verdienen sie noch weniger, während die Männer Karriere machen. Frauen erarbeiten sich dadurch weniger Rentenansprüche. Das ganze Dilemma erklären wir hier. Im Sinne gesunder Finanzen ist es also notwendig, dass ihr über diese Gaps sprecht und Lösungen dafür findet. Spoiler: „Schatz, wir bleiben auf ewig zusammen.“ gehört nicht dazu.

In dieser Phase kommen langfristige Sparverträge aufs Spielfeld. Es kommen drei Produkte bzw. Lösungen in Betracht:

- Rentenversicherungen

- Wertpapiere

- Immobilien

Rentenversicherungen haben einen riesen Vorteil: Sie garantieren ein monatliches Einkommen, egal wie alt du wirst. Nur dieses Produkt kann das. Rentenversicherungen gibt es viele verschiedene:

- Gesetzliche Rente

- Versorgungswerk

- Pension

- Betriebs-Rente

- Riester-Rente

- Privat-Rente

Die meisten – so vermutlich auch du – haben entweder eine Rente aus der Gesetzlichen oder von einem Versorgungswerk (wenn du in einem bestimmten Beruf arbeitest). Eine Pension ist so gesehen keine Versicherung, sondern die Verpflichtung des Staates, für seine Bediensteten gut zu sorgen.

Betriebsrenten gibt’s vom Chef oder der Chefin. Gibt er oder sie ordentlich was dazu, lohnt es sich fast immer. Riester-Renten spielen eine immer geringere Rolle. Mal sehen, wie lange es das überhaupt noch gibt.

Bei den Privatrenten gibt es wiederum ganz viele Möglichkeiten und Varianten. Hier hast du die größte Freiheit, den Vertrag so zu gestalten, wie du es möchtest.

Alles zum Thema Rentenversicherungen findest du hier.

Mit Wertpapieren wie Aktien beteiligst du dich an Unternehmen. Hast du eine Aktie von z.B. Volkswagen, gehört dir ein x-millionster Teil von Volkswagen, also z.B. ein Tisch in irgendeinem Büro. Steigen die Aktien, weil das Unternehmen gut wirtschaftet, steigt dein Vermögen und du wirst „reicher“. Umgekehrt: Macht das Unternehmen Mist, also verpasst z.B. einen globalen Trend wie die E-Mobilität, können die Kurse auch sinken und du wirst „ärmer“. Außerdem steht dir mit einer Aktie i.d.R. ein Anteil am Gewinn zu. Das sind die Dividenden. Diese beiden Elemente machen Aktien auf sehr lange Sicht zu den ertragreichsten Anlageformen weltweit. Es gibt noch weitere Wertpapiere (Anleihen, also Kredite, Rohstoffe, Derivate usw.). Das wichtigste bei Wertpapieren ist es, sie zu streuen. Das geht mit Fonds am besten. Da sind viele Unternehmen aus vielen Ländern drin. Macht ein Unternehmen Mist, ist das nicht dramatisch, weil die anderen es ausgleichen. Dank sog. ETFs geht das mittlerweile sehr günstig. Wie du die richtigen Wertpapiere findest, erklären wir hier.

Alles zum Thema Vermögensaufbau findest du hier.

Zu guter Letzt gibt es noch Immobilien. Viele wünschen sich ein Eigenheim oder eine Eigentumswohnung. Da die wenigsten mal eben mehrere Hunderttausend Euro rumliegen haben, um eins zu bauen oder zu kaufen, schließen sie einen Kredit ab. Den zahlen sie dann jahrzehntelang ab, um im Alter darin zu wohnen oder die Wohnung(en) zu vermieten. So eine Hypothek kann man auch „Zwangssparvertrag“ nennen. Denn anders als bei einer Rentenversicherung oder Wertpapieren kannst du nicht sagen: „Jo, ich hab doch kein Bock mehr auf den Kredit….tschüüüüss!“ und den Kredit kündigen. Du bist also gezwungen, den Kredit zu bedienen. Dadurch haben (erfolgreiche) Häuslebauer:innen im Schnitt ein höheres Vermögen als Personen ohne Wohneigentum. Es diszipliniert dich und deine Ausgaben. Den richtigen Weg in die eigenen vier Wände haben wir hier skizziert.

Für alle drei Lösungen gibt es spezialisierte Berater:innen, die dir bei der Auswahl und Einrichtung helfen. Auch hier gilt: Klar, du kannst das grds. alles alleine machen. In aller Regel ist das Ergebnis schlechter, als wenn du dir Hilfe holst. Bedenke auch, wie viel Zeit du aufwenden musst, um alle Infos einzuholen, zu bewerten; die richtigen Schlüsse zu ziehen; die geeigneten Produkte, Anbieter, Tarife und Vertragsmodalitäten auszuwählen; steuerliche Aspekte zu berücksichtigen.

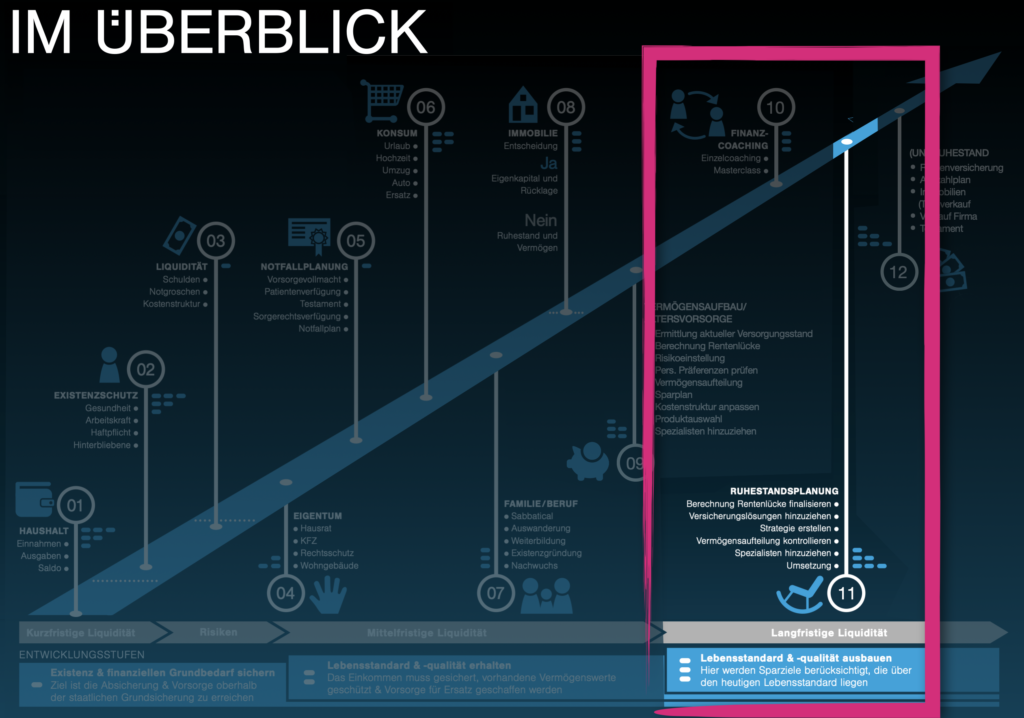

Phase 3 der Altersvorsorge: Die Ruhestandsplanung

Wenn du so Mitte 50 bis, solltest du den Fokus auf die Ruhestandsplanung legen. Nachdem du also (hoffentlich) ordentlich vermögen aufgebaut hast, entwickelst du nun einen Plan, was dir wann wie im Alter welche Einkünfte beschert.

Drei Ziele sollten dich leiten. Als erstes ist die Frage zu klären, wann du aus der Erwerbsphase in den Ruhestand übertrittst. Du könntest dich auch fragen, wann du mit dem Vermögensaufbau aufhörst und wann der Vermögensverzehr beginnt. Daran schließt sich die Frage, welche Versorgung du im Alter überhaupt hast. Zuletzt stellt sich die Frage, mit welchen Ausgaben du rechnest. Die Zuflüsse aus Renten oder dem Verkauf von Vermögensteilen stimmst du mit den zu erwartenden Abflüssen ab. Es bringt ja nichts, wenn du z.B. Wertpapiere verkaufst, obwohl du das Geld erst viel später brauchst, um dir einen Wunsch zu finanzieren. Hier arbeitest du also mit verschiedenen Szenarien (mindestens Best-, Base- und Worst-Case-Szenario). Damir prüfst du, ob das, was du bisher erwarten kannst, ausreicht. Entweder musst du mit dieser Planung deine Wünsche/Ansprüche reduzieren oder später in Ruhestand gehen oder weitere Einkünfte im Alter erzielen.

Um diese Ziele zu erreichen, stehen dir zwei Lösungsansätze und drei Produkte zur Verfügung.

Als erstes geht es an eine Liquiditätsanalyse. Im Prinzip summierst du alle deine Einkünfte wie z.B. Renten oder Verkaufserlöse von Wertpapieren bis zu deinem statistisch erwartbaren Tod. Dabei berücksichtigst du Steigerungen, da Renten z.B. dynamisiert sind. Das heißt, du bekommst jedes Jahr ein bisschen mehr Rente. Auf der anderen Seite summierst du auch alle deine Ausgaben auf. Auch hier berücksichtigst du Steigerungen. Das nennt sich Inflation. Der mathematische Ausdruck dafür sind Auf- und Abzinsung. Ist aber auch egal. Wir wollten an der Stelle nur mal besonders schlau wirken.

Nun kommen die drei Szenarien (Best-, Base- und Worst-Case) ins Spiel. Im Best-Case ist z.B. die Inflation gering und die Steigerung deiner Renten oder die Rendite deiner Anlagen hoch. Im Worst-Case ist es andersrum. Außerdem kannst du noch verschiedene „Störfälle“ berücksichtigen. Also was ist z.B., wenn du pflegebedürftig wirst oder was passiert, wenn eine größere Sanierung am Haus notwendig ist? In allen Szenarien solltest du einer Zahl größer 0 rauskommen. Ansonsten heißt das, dass am Ende des Geldes noch Leben übrig ist. Eine Zahl größer 0 heißt, du kannst entweder mehr auf den Putz hauen oder die Zahl vererben.

Der zweite Aspekt ist die Renditeanalyse. Denn neben der Option, später in Rente zu gehen, früher zu sterben oder einfach Asket zu werden, gibt es noch die Möglichkeit der Optimierung des eigenen Portfolios. Du schaust also, welche Renditen deine Anlagen abwerfen und ob das evtl. auch besser geht.

Im Großen und Ganzen stehen dir drei Produkte zur Verfügung:

- Sofortrente bzw. Rente gegen Einmalbeitrag

- Immobilie

- Wertpapiere (Depot)

Eine Sofortrente ist eine private Rentenversicherung, in die du nicht monatlich, sondern auf einen Schlag einen Batzen Geld einzahlst und du von der jetzt (Sofortrente) oder später (aufgeschobene Rentenversicherung gegen Einmalbeitrag) eine Rente bekommst. Wenn du also z.B. Wertpapiere angespart hast oder was erbst, aber kein Bock mehr auf Risiko hast, wäre das eine Möglichkeit.

Die Immobilie haben wir ja oben schon besprochen. Hier ist nur der Unterschied, dass du nun so viel Geld rumliegen hast, dass du keinen oder nur einen geringen Kredit brauchst. Du tauschst also Geld, das rumliegt gegen Geld, das rumsteht.

Die Wertpapiere bzw. das Depot hatten wir ja auch schon oben.

Du weißt, was jetzt kommt! Der Hinweis, dass du das alles selbst machen kannst. Wir dir aber empfehlen, externe Unterstützung zu suchen. Deswegen wiederholen wir das hier an der Stelle auch nicht. Achso, aber einen anderen Hinweis möchten wir dir noch mit auf den Weg geben, der auch für alle anderen Phasen gilt. Suche dir unabhängige Unterstützung. Wenn du zur Bank gehst, wirst du auf wundersame Weise Bankprodukte empfohlen bekommen. Gehst du zum Immobilienspezialisten bzw. zur Immobilienexpertin, wird die Lösung in jedem Fall Immobilie heißen. Gehst du zur Versicherung, ist das einzige, was für dich in Frage natürlich die Premium Gold Top Rentenversicherung.

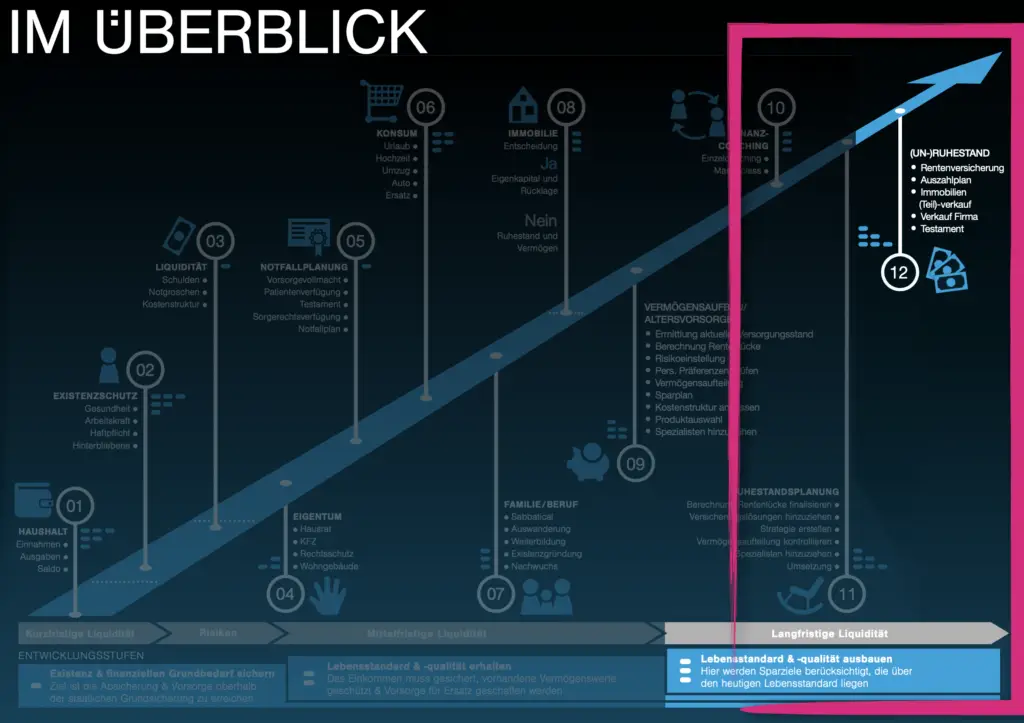

Phase 4 der Altersvorsorge: Der (Un-)Ruhestand

In der letzten Phase, so ab 65 Jahren geht es darum, deine Versorgung zu sichern und deinen Lebensabend nach deinen Vorstellungen und Möglichkeiten zu gestalten. Bislang stand in dieser Phase der Ruhestand im Fokus. Nach Jahrzehnten des Ackerns und Buckelns sollst du also von 100 auf 0 stoppen. Wir halten das für eine nicht nachhaltige und gesunde Form der Lebensführung.

Insofern plädieren wir dafür diese strenge Dreiteilung (lernen, arbeiten, ruhen) aufzubrechen. Konkret arbeitest du in der Erwerbsphase etwas weniger z.B. 80%, aber hörst mit 67 nicht komplett auf, sondern arbeitest etwas, z.B. 20% weiter. Ob das was für dich ist und wie du das umsetzt, kannst du mit einem:einer Berater:in klären und ein Konzept dazu erarbeiten.

Für diese Phase stehen fünf Ansätze zur Verfügung:

- Rentenversicherung

- Auszahlplan Wertpapiere/Depot

- Immobilie (Mietersparnis) oder Verkauf

- Verkauf Firma

- Testament

Beginnen wir mit der Rentenversicherung. Das ist die bequemste Lösung. Du kriegst einfach wie gewohnt jeden Monat einen bestimmten Betrag aufs Konto. Du musst dich um nichts kümmern und kannst dir sicher sein, dass das so bleibt, bis du abtrittst. Die Sicherheit und Bequemlichkeit lassen sich Versicherer jedoch natürlich bezahlen.

Wenn du auf Wertpapiere in Form eines Depots gesetzt hast, bieten viele depotführenden Banken mittlerweile sogenannte Auszahlpläne an. Dabei verkauft die Bank sukzessive Wertpapiere, sodass du die gewünschte Zahlung aufs Konto bekommst. Da die Kurse ja steigen und sinken können, werden mal mehr und mal weniger Anteile verkauft. Wichtig: Ist das Depot aufgebraucht, gibt es nichts mehr. Es besteht also das Risiko, dass das Geld nicht bis zum Lebensende reicht. Bist du direkt in Einzeltitel investiert, musst du die Verkäufe selbst regelmäßig vornehmen. Ob du das noch auf die Kette kriegst, wenn du 95 bist, wissen wir nicht.

Die Immobilie verspricht mietenfreies Wohnen nach eigenen Vorstellungen. So ganz stimmt das aber nicht. Die Nebenkosten fallen ja weiter an. Außerdem musst du als Eigentümer selbst für die Sanierungen und Erneuerungen aufkommen. Wenn du also eben das Häuschen abbezahlt hast und dann das Dach gemacht werden muss, brauchst du wieder Geld. Außerdem solltest du einen weiteren Aspekt berücksichtigen: In aller Regel ist die Immobilie im Alter zu groß. Die meisten planen die Immobilie mit Kindern. Brauchst du, wenn die ausgezogen sind, weiterhin drei Schlafzimmer und 140m²? Dann kannst du es entweder untervermieten oder musst verkaufen. Aus Berichten und Untersuchungen wissen wir, dass viele diesen Aspekt unzureichend berücksichtigen.

Wenn du selbstständig bist, kann der Verkauf einen gute Stange Geld abwerfen. Die Voraussetzung ist natürlich, dass du eine:n Käufer:in findest. Wir warnen jedoch davor, die Altersvorsorge auf diesen Baustein aufzubauen. Also: Auch im Worst-Case-Szenario sollte es ohne Verkauf gehen. Sieh es vielmehr als Kirsche auf der Torte.

Denk ans Testament! Mit 60 oder 70 rückt der Tod ins engere Sichtfeld. Freunde, Familienmitglieder und Bekannte um dich herum werden nach und nach ebenfalls versterben. Der ungeregelte Übergang von Vermögen kann ernste Probleme für die Hinterbliebenen bedeutet. Diese Probleme sind weniger existenziell (anders als in Phase 1), sondern eher zwischenmenschlicher Natur. So manche Familienbande zerbricht wegen des Streits um Erbschaften. Außerdem kannst du mit dem Testament dein Vermächtnis festlegen. Vielleicht möchtest du gar nicht, dass deine Kinder einen Haufen Geld oder eine Firma erben, sondern willst dein Lebenswerk vielmehr der Allgemeinheit übertragen. Dafür gibt es zahlreiche Möglichkeiten und viele Themen zu berücksichtigen.

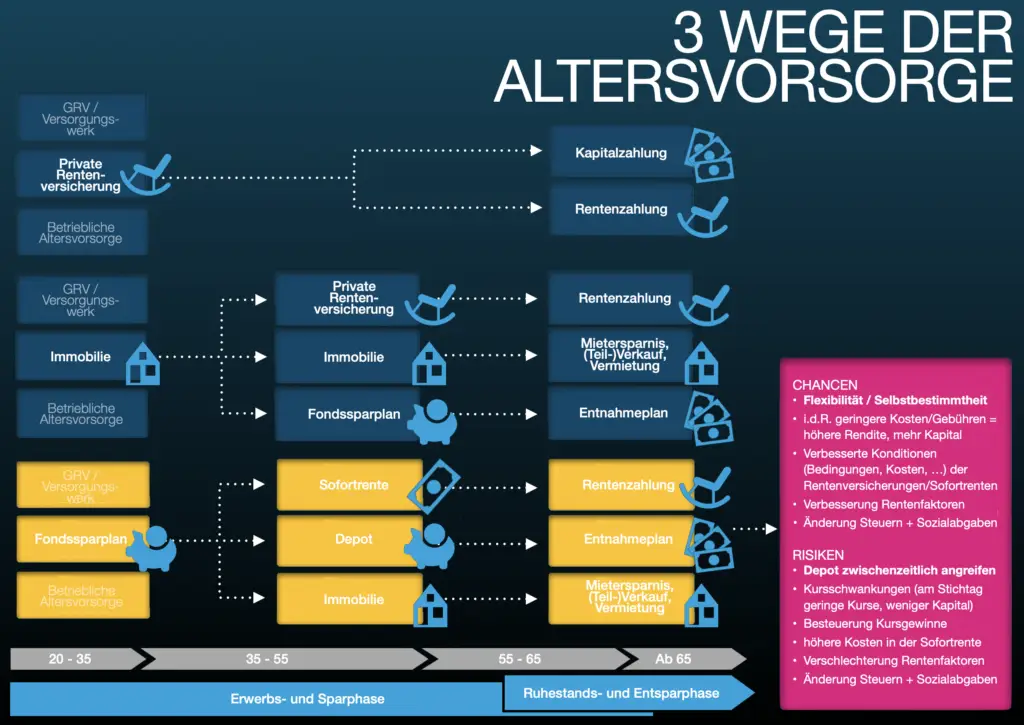

3 Strategien der Altersvorsorge

Schauen wir uns nun die Phase 2 etwas genauer an. Ausgehend von den Überlegungen oben hast du drei Strategien zur Verfügung:

Strategie 1 und 2 sind recht häufig.

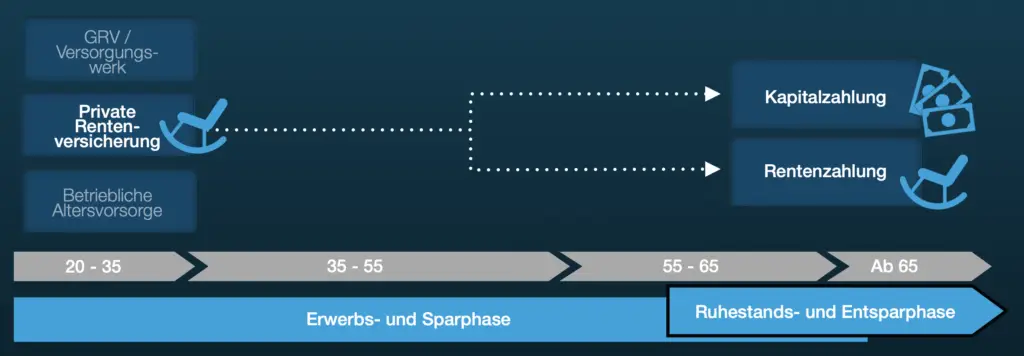

Strategie 1 der Altersvorsorge und Vermögensaufbau

Viele haben in der Vergangenheit Lebens- oder Rentenversicherung abgeschlossen. Die zahlen mit Rentenbeginn entweder das Kapital auf einen Schlag aus, um sich z.B. einen Wohnwagen zu kaufen oder man bekam eben die Rente ausgezahlt. Das war ziemlich typisch deutsch: sicher und langweilig und ein eher schlechtes Geschäft. In Deutschland waren und sind Rentenversicherung das Instrument Nummer 1 für die Altersvorsorge und den Vermögensaufbau. Die Renditen sind jedoch überschaubar. Der Grund: die Kosten für Garantien. Das Fass machen wir jetzt aber nicht auf. Wir haben das bereits hier gemacht. Wir sind jedoch keine Gegner oder Feinde von Rentenversicherungen. Sie haben ihre Berechtigung. Und zwar in der Sicherung einer Grundversorgung. Die sollte irgendwo bei um die 1.500€ liegen. Wer also aus Gesetzlicher Rente, Versorgungswerken, Betriebsrenten oder Pensionen bereits 1.500€ hat, braucht unserer Meinung nach keine weiteren Versicherungen. Wer auf Garantien oder viel Papier steht, soll weiter Versicherungen zum Vermögensaufbau abschließen. Sinnvoll ist das jedoch nicht.

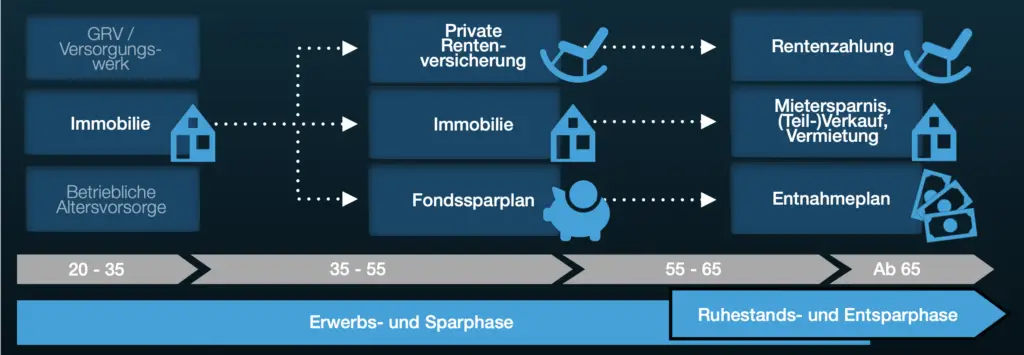

Strategie 2 der Altersvorsorge und Vermögensaufbau

Strategie 2 mit Immobilien ist auch sehr beliebt. Problematisch wird das ganze jedoch in aller Regel, wenn der Kredit bis zum Rentenbeginn läuft. Dann bleibt keine Zeit. ergänzende Vorsorge zu betreiben. Die besteht dann entweder aus zusätzlichen Renten oder Wertpapieren. Das Problem hierbei sind die oftmals kurzen Restlaufzeiten. Wenn die Immobilie noch bis 60 belastet ist, bleiben ja nur wenige Jahre. Für Wertpapiere ist das zu wenig, um die Schwankungen auszugleichen. Allerdings können auch Rentenversicherungen kaum mehr wirken. Da fallen ja i.d.R. zu Beginn hohe Kosten für die Provisionen an. Bleibt also nur zu hoffen, dass deine Rentenansprüche aus der Gesetzlichen oder aus der Betriebsrente ausreichen. Hohe Kosten aufgrund von Sanierungen sind dann aber schon problematisch. Damit die Strategie aufgeht, solltest du ab spätestens 50 alle Kredite beglichen haben. Die ehemalige Rate steckst du 1:1 in die zusätzliche Vorsorge. So kann ein Schuh draus werden.

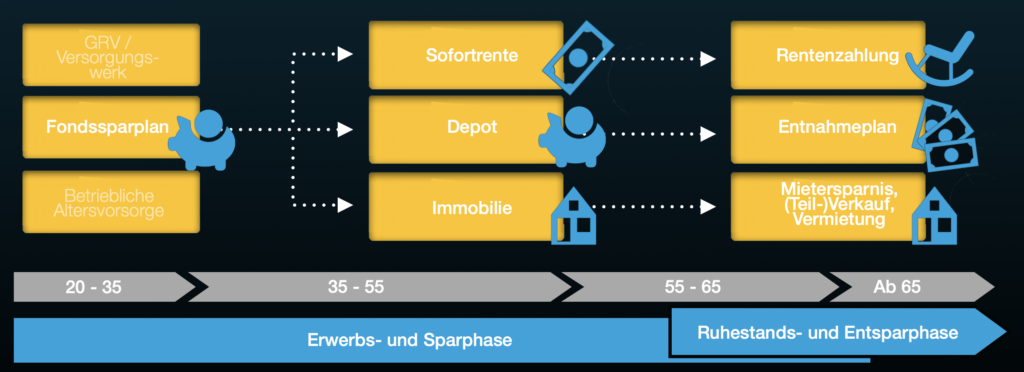

Strategie 3 der Altersvorsorge und Vermögensaufbau

Wir finden, du solltest dich mal mit der Strategie 3 beschäftigen. Dabei packst du einen ordentlichen Betrag kostengünstig in Wertpapiere mittels eines oder mehrere Fondssparpläne. Kostengünstig sind dabei ETFs. Wenn du z.B. 1.000€ monatlich für 20 Jahre bei 6% weglegst, kommen da etwa 400.000€ raus (nach Steuern). Unter Berücksichtigen der Inflation (1995-2015) sind das immer noch 300.000€.

Das Geld steckst du entweder in Rentenversicherungen, wenn du Sicherheit und Bequemlichkeit suchst oder in eine Immobilie, wenn du darauf stehst oder es bleibt eben im Depot. Natürlich geht auch in Mix. Bei der Rentenversicherung kommen bei 340.000€ (also nach heutiger Kaufkraft) 850€ (Rentenfaktor: 25€ je 10.000€ Kapital, Durchschnitt 2024) Rente raus. Mit 340.000€ kriegst du in jedem Fall ne Eigentumswohnung. Für ein richtiges Haus brauchst du sicherlich noch einen Kredit. Bleibt es im Depot und du sparst weiter, hast du mit 65 Jahren 750.000€ bzw. 450.000€ (nach heutiger Kaufkraft).

Risiken und Nachteile der 3. Strategie

Alles im Leben hat Vor- und Nachteile. Wer den Fokus also nur auf Vorteile bzw. Chancen legt, will dir was verkaufen. Weil wir dir kein Finanzprodukt verkaufen möchten, lass uns zuerst über die Risiken bzw. Nachteile dieser Strategie 3 reden. Wir haben die Risiken nach absteigender Bedeutung sortiert.

1.Kursschwankungen: Wertpapiere schwanken in ihrem Kurs. Deswegen glauben manche, dass Aktien Zockerei sind. Das ist natürlich Käse. Aber ja, Aktienkurse schwanken und das zum Teil beträchtlich. Bevor du in Aktien investierst, solltest du dir das klar machen. Ein ordentliches Risikoprofiling hilft dir, herauszufinden, wie viel Risiko du gehen möchtest. Wenn die Kurse schwanken, bedeutet das, dass am Stichtag, also wenn du die Wertpapiere veräußern möchtest, um z.B. eine Immobilie zu kaufen, die Kurse sinken und dein Vermögen sinkt. Dann ist es vielleicht zu gering. Niemand, wirklich niemand kann Kurse morgen oder in einem Jahr vorhersagen. Es ist also im Prinzip müßig, auf den „perfekten“ Ausstiegszeitpunkt“ zu warten. Den gibt es nicht.

2. Das zweite Risiko bist du. Ja du. Stell dir vor, wie es wäre 100.000€ relativ leicht verfügbar irgendwo rumliegen zu haben. Was du dir damit alles leisten könntest! Genau die Gefahr besteht. Ein solches Depot zu führen, zumal wenn es gut läuft, erfordert einiges an Disziplin. Deine Immobilie kannst du nicht so einfach verkaufen. An deine Gesetzliche oder Betriebsrente kommst du auch nicht so leicht ran. Dein Depot kannst du grds. von jetzt auf gleich auflösen und dir das Kapital auszahlen lassen. Deswegen macht eine Beratung und dauerhafte Begleitung Sinn. Die schützt dich vor unüberlegten Handlungen. Das gleiche gilt, wenn es an den Börsen knallt und du denkst: „Jetzt aber schnell die Schäfchen ins Trockne bringen!“ Das ist der Garant dafür, dass du an der Börse nicht erfolgreich bist. Der allergrößte Teil der Rendite, den Privatanleger:innen verlieren, geht für so was drauf. Verkaufen, wenn es runtergeht (natürlich viel zu spät) und kaufen, wenn es hochgeht (auch wieder zu spät). Besser ist es, einfach drin zu bleiben.

3. Kursgewinne musst du versteuern. Da die Zinsen wieder über der Nulllinie liegen (Stand 2024), wird ein Teil des Gewinns vorab abgeschöpft. Das ist die Vorabpauschale. Spätestens jedoch wenn du deine Gewinne realisierst, musst du 25% des Gewinns versteuern. Wenn du also 20 Jahre fleißig Geld einzahlst, Gewinne machst und dann verkaufst, um eine Rentenversicherung abzuschließen, geht ein Teil des Gewinns verloren. Bleibst du die ganze Zeit drin, passiert das nicht bzw. in geringerem Maße. Gehst du gleich in eine fondsgebundene Rentenversicherung, kannst du dort drin die Fonds wechseln wie du lustig bist. Steuern werden erst mit der Auszahlung fällig. Die sind i.d.R. geringer.

4. Es ist möglich, dass sich in den nächsten Jahren bzw. Jahrzehnten die Konditionen (Kosten, Rentenfaktoren) von Rentenversicherungen verschlechtern. Das heißt, wenn du erst im Depot sparst und dann in Versicherungen gehst, hast du schlechtere Konditionen, als wenn du gleich Rentenversicherungen abschließt.

5. Zu guter Letzt ist es natürlich auch möglich, dass sich die Besteuerung und Sozialabgaben in Zukunft verschlechtern. Das heißt, dass du später weniger Netto von deinen Einkünften hast.

Chancen und Vorteile der 3. Strategie

Blicken wir nun auf die andere Seite der Medaille.

1. Punkt Nummer 1 ist die Flexibilität. Ganz ehrlich, mit Mitte 30 weißt du noch nicht, welche Präferenzen und Wünsche du mit Mitte 50 oder 60 hast. Du weißt auch noch nicht, wie viel Wohnraum du brauchst oder wo du überhaupt lebst. Vieles entwickelt sich ja erst in den folgenden 20 oder 30 Jahren. Je nachdem, wie es sich entwickelt, bleibst du mit dieser Strategie beweglich. Du hast kaum versunkene Kosten, die du nie wieder kriegst (Provisionen für Versicherungen oder Kaufnebenkosten bei Immobilien). Änderungen an der konkreten Ausgestaltung also z.B. der Auswahl der Anlageklassen oder Fonds sind jederzeit einfach und i.d.R. kostengünstig möglich. Auch auf Wünsche, die eine größere Summe Geld auf einmal benötigen, kannst du realisieren.

2. Punkt Nummer 2 sind geringere Kosten und Gebühren. Das bedeutet eine höhere Rendite und damit mehr Kapital. Mit mehr Kapital hast du mehr Optionen. Entweder gibst du das mehr an Geld aus oder reduzierst früher deine Erwerbstätigkeit (Suffizienzstrategie) oder kannst halt mehr vererben.

3. Und zu Letzt können sich Konditionen von Versicherungen auch wieder verbessern. Sollte die Lebenserwartung wieder sinken und/oder die Versicherer effizienter/günstiger arbeiten, könnten sich die Rentenfaktoren verbessern, sodass du mehr Rente fürs gleiche Kapital erhältst als heute. Dass sich Steuern und Sozialabgaben zu deinem Gunsten entwickeln, glauben wir eher nicht. Theoretisch ist aber auch das möglich.

Fazit

Und was machen wir nun mit diesen Erkenntnissen? Als erstes noch mal der dringende Appell, dir unabhängige, externe Beratung zu suchen. Die berücksichtigt nämlich alle die von uns beschriebenen Punkte. Je nachdem für was du dich entscheidest oder wie das Konzept schlussendlich aussieht, ziehst du weitere Spezialisten (Steuern, Immobilien, Kapitalanlage, Versicherungen) hinzu.

Mit einem solchen Vorgehen kannst du dir deine Wünsche erfüllen und deine Ziele erreichen. Wir helfen dir dabei.

Melde dich gern bei uns => stephan-busch@progress-dresden.de

Viele Grüße dein Tom und dein Stephan