Michael Resch erklärt in seinem Gastbeitrag was passives Investieren bedeutet und erklärt, warum professionelle Fondsmanager ihr Geld meist nicht wert sind.

Über 95% aller privaten Anlagegelder und 80 bis 85% der professionellen Anlagen werden aktiv gemanagt. Egal, ob Sie heute von einer Bank, durch einen unabhängigen Finanzberater beraten werden oder Sie sich ihre Informationen über das Internet besorgen, fast immer erhalten Sie aktive Anlagestrategien als Lösung präsentiert. Dabei ist das Ziel, einen Markt oder einen bestimmten Vergleichsindex, die sog. Benchmark zu schlagen. Per Definition ist der Markt die Gesamtheit aller institutionellen Anleger. Ein aktiver Fondsmanager behauptet demnach, er könnte die Marktergebnisse toppen, also besser sein als alle seine weltweiten Kollegen! Spätestens hier können Sie erkennen, dass dies durchaus schwierig werden könnte, wenn nicht gar unmöglich ist. In mehreren wissenschaftlichen Studien wurde dann auch bewiesen, dass mind. 80% der aktiven Investmentfonds, ihre Benchmark langfristig nach Kosten nicht schlagen können. Natürlich gibt es immer wieder Ausnahmen, u.a. Peter Lynch und Warren Buffet gehören zu diesen. Nur: Hinterher ist man immer schlauer! Man kann vorher nicht wissen, welcher Fondsmanager langfristig den Index schlägt.

Investmentpsychologie

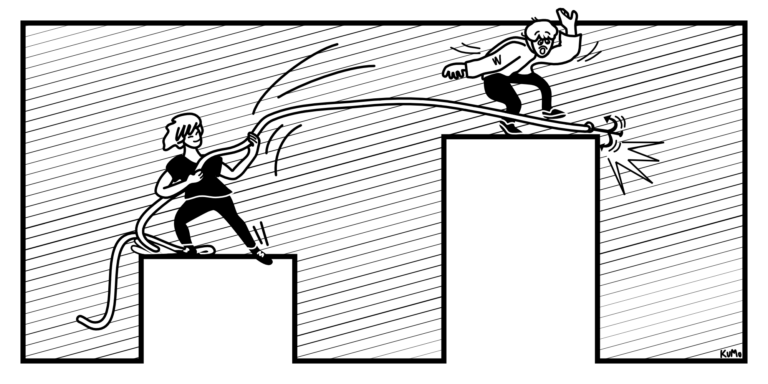

Hinzu kommt, dass hinter Investmententscheidungen die Psychologie des Menschen steht und die ist oft nicht rational, sondern im hohen Maße emotional gesteuert. Jeder von uns kennt das Sprichwort: „Angst und Gier sind schlechte Ratgeber“. Wir verspüren Verluste zwei bis drei Mal stärker als Gewinne (Loss Aversion). Darüber hinaus glauben wir einer guten Story (siehe Internetblase: Hier wurde uns vorgegaukelt, dass ein Unternehmen mit drei Servern und einer tollen Idee zwei bis drei Mal mehr wert sein soll, als alteingesessene und seit Jahrzehnten tätige Unternehmen) weit mehr als den nüchternen und sicherlich auch nicht so amüsanten Fakten (Story Bias). Aus meiner Sicht lassen sich Menschen sehr stark von Medien und Trends (Herding Bias) beeinflussen (immer wieder wird das Schreckensgespenst der massiven Geldentwertung an die Wand gemalt und gleichzeitig die Lösung: Gold und Immobilien präsentiert). Dr. Gerd Kommer schreibt in seinem Büchern von Investmentpornografie. Risiken werden oft heruntergespielt, Renditen werden so präsentiert, als wären sie für jeden Anleger jederzeit wiederholbar und zu guter Letzt werden jedes Jahr Börsengurus, Reichmacher und Helden der Fondsbranche als Stars hochstilisiert. Vor 20 Jahren war es eine amerikanische Fondsgesellschaft, dann kam ein Münchner Vermögensverwalter und in letzter Zeit galt eine französische Fondsgesellschaft als das Maß aller Dinge. Alle drei sind mittlerweile am Sternchenhimmel verschwunden.

Was ist aber jetzt die Alternative?

Passive Anlagen bilden lediglich einen bestimmten Markt ab und geben sich mit der Marktrendite zufrieden. Dies erfolgt über einen sogenannten Index. Das ist ein Portfolio von Wertpapieren, dessen Wert fortlaufende berechnet wird. Es wird nach einem bestimmten Regelwerk zusammengesetzt und nach diesem jährlich überprüft. Indizes, die jedem geläufig sein dürften, sind z.B. der DAX oder der Dow Jones. Als Anlagelösung gibt es hier Indexfonds oder Exchange Traded Funds (kurz ETFs). Es handelt sich dabei um börsengehandelte Publikumsfonds, deren Wertentwicklung an einem Börsenindex gekoppelt ist. Ein ETF verbindet die Vorteile der Flexibilität einer Aktie mit der Sicherheit und Risikostreuung eines Fonds. Aktuell gibt es in Deutschland ca. 1.000 börsengehandelte ETFs. Der Gewinn liegt im Einkauf lautet ein altes Kaufmannssprichwort. ETFs haben extrem niedrige Verwaltungskosten, weil hier nicht aktiv gehandelt, sondern lediglich ein Index nachgebildet wird. Darüber hinaus fallen kaum Transaktions- und Vertriebskosten an.

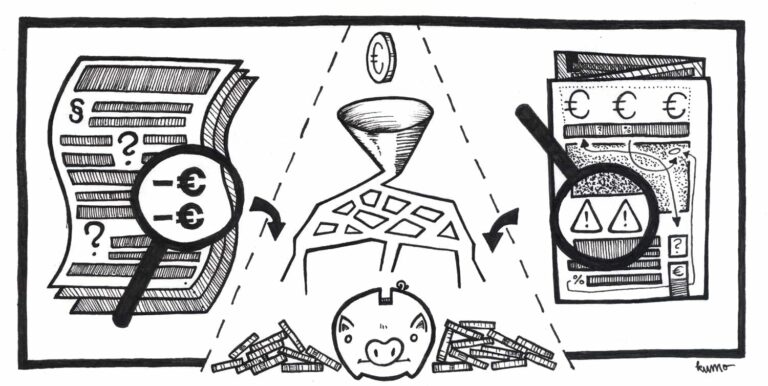

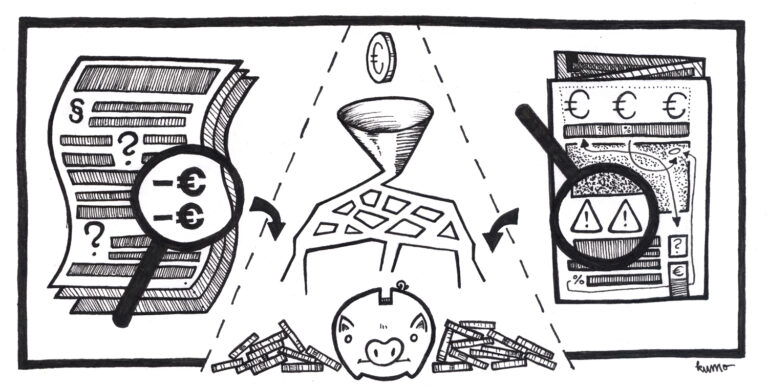

Obige Abbildung zeigt die Kostenstruktur von Dachfonds, also Fonds, die wieder in andere Einzelfonds investieren, aktive Investmentfonds und ETFs. In Deutschland ist die doppelte Belastung von Kosten auf Dachfondsebene und Zielfondsebene verboten. Allerdings gilt dieses Verbot z.B. nicht für Dachfonds aus Luxemburg,, die in Zielfonds anderer Länder investieren. Bei diesen Fondskonstellationen müssen noch mal 1,20% bis 2,50% hinzuaddiert werden.

Anhand einer Beispielrechnung von aktivem und passivem Investment lässt sich leicht zeigen, welche Auswirkung die geringe Kostenstruktur eines ETF hat. Diese über 20.000€ sind das Geld der Anleger, also Ihr Geld!

Wissenschaftlicher Hintergrund zum passiven Investieren

- Risiko und Rendite sind untrennbar miteinander verknüpft. Risikoreiche Vermögensanlagen rentieren höher als risikoarme Anlagen. Allerdings ist dies nicht für jeden Zeitabschnitt garantiert. Je länger die Haltedauer, desto höher ist die Wahrscheinlichkeit, dass die höhere Rendite auch erwirtschaftet werden kann

- Der Markt ist effizient, d.h. alle am Markt verfügbaren Informationen sind bereits im Kurs eingepreist.

- Wertpapiermärkte haben kein Gedächtnis, d.h. vergangene Renditen haben keine Prognosekraft für zukünftige Renditen.

- Mittels breiter Streuung über alle Anlageklassen und alle Anlagestile können rund zwei Drittel des Risikos vermindert werden ohne gleichzeitigen Verlust an Renditechancen.

- Die Verteilung des Portfolios auf bestimmte Einzelwertpapiere (Stock Picking) oder der Zeitpunkt von Käufen und Verkäufen (Market Timing) haben langfristig keinen Einfluss auf den Anlageerfolg.

- Kosten sind entscheidend.

Fazit

Privatanlegern ist zu empfehlen, sich mit dem passiven Investmentansatz stärker auseinanderzusetzen. Vorliegender Artikel gibt lediglich einen sehr kurzen Überblick und beabsichtigt den interessierten Leser an das Thema heranzuführen. Jetzt von sich aus im Internet wahllos irgendwelche ETFs zu kaufen, verspricht wenig Erfolg. Risikoneigung, Anlagehorizont, Anlageerfahrungen sind wichtige Aspekte, die die Zusammensetzung eines gut diversifizierten Portfolios beeinflussen. Der passive Investmentansatz wird leider oft von vielen Marktteilnehmern nicht angeboten und in ein falsches Licht gestellt. Unabhängige Honorarberater sind meist gute Anlaufstellen für dieses Thema. Sie werden nicht durch in Produkte einkalkulierte Provisionen bezahlt, sondern ausschließlich direkt durch die Kunden. Doch auch hier sollten Sie vorsichtig sein. In der Hauszeitschrift einer Honorarberatungsgesellschaft wurden kostengünstige ETF-Anlagelösungen vorgestellt und beworben. Kürzlich kam ein Neukunde mit seinem von eben dieser Beratungsgesellschaft ausgearbeiteten Anlagevorschlag zu mir. Darin enthalten war leider nur ein einziger ETF, alle anderen Anlagevehikel waren zum Teil sehr teure aktive Investmentfonds und Dachfonds.

Michael H. Resch, Jahrgang 1975, seit knapp 20 Jahren in der Branche tätig. Seit 10 ist er selbständiger Finanzplaner und berät seine Kunden zu den Themen Existenzabsicherung und Altersversorgung. Neben vielen Aus- und Weiterbildungen (u.a. zum Bankfachwirt (IHK) und Certified Financial Planner) beschäftigte er sich in den letzten 5 Jahren sehr intensiv mit dem Thema Passives Investieren. Zusammen mit einer Studiengruppe der LMU München wurde ein Businessplan aufgestellt und ein sehr kundenfreundliches und nachhaltiges Geschäftsmodell entwickelt. Beraten wird ausschließlich gegen Honorar, wobei das Erstgespräch als Orientierung immer kostenlos erfolgt. Kontaktdaten: Resch Finance Consulting, www.resch-fc.de, Tel.: 08592/935166, Mail: mhr@resch-fc.de