Mit unserem Fahrplan zum eigenen Haus wird der Traum wahr. Wir zeigen dir die 4 unerlässlichen Schritte in die eigene Immobilie.

Jetzt ins eigene Haus?

Die Zinsen sind niedrig wie nie und die Mieten steigen allerorten. Grund genug, sich endlich den Traum von den eigenen vier Wänden zu erfüllen. Oder?

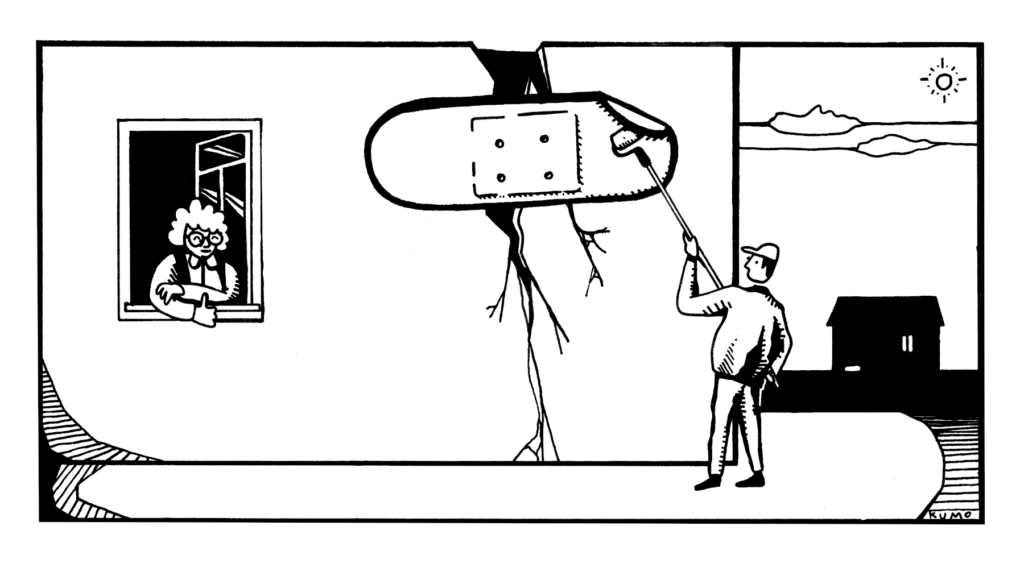

Scheinbar jeder kann sich mit dem passenenden Kredit ein Haus leisten. Da musst du doch schön blöd sein, wenn du deinem*deiner Vermieter*in weiterhin jeden Monat einen großen Batzen Geld überweist, statt in deine eigenen vier Wände zu investieren. Nicht wahr?

Lässt sich nicht am Ende sogar ohne große Mühen durch die steigenden Häuserpreise bares Geld verdienen? Wer so denkt, dem sei ein Blick ins Jahr 2008 zurück in die USA empfohlen. Dort war das Klima ähnlich: künstlich niedrig gehaltene Zinsen, steigende Immobilienpreise und Banken, die Kredite ohne Eigenkapital vergeben. Das Ergebnis? Die Welt ist haarscharf am Finanz-GAU vorbeigeschrammt. Banken von der Größe ganzer Staaten mussten verstaatlicht werden, Rettungsschirme wurden aufgespannt und die wahren Kosten sind noch nicht abschätzbar.

Vor- und Nachteile des eigenen Hauses

Zunächst einmal solltest du die Vor- und Nachteile abwägen. Denn wie alles, haben auch Immobilien zwei Seiten. Leider verdrängen potenzielle Bauherren und -damen die Nachteile bzw. Risiken.

| Vorteil | Nachteil |

| Ersparnis Kaltmiete | Kreditkosten |

| Unabhängigkeit von der Mietentwicklung | Abhängigkeit von der Zinsentwicklung |

| Unabhängigkeit von Vermietern | Räumlich gebunden |

| Individuelle Gestaltung möglich | Instandhaltungskosten |

| Alters- und behindertengerechte Anpassungen möglich | Versicherungskosten |

| „Gutes Gefühl“ | Beteiligung an Infrastrukturmaßnahmen |

| Teil der Altersvorsorge | Gesetzliche Vorgaben berücksichtigen (Dämmung) |

| Laut Statistik höheres Vermögen als Mieter | Weniger Einkommen für Konsum |

Wenn du also mit dem Gedanken spielst, ein Haus zu bauen oder eine Wohnung zu kaufen, solltest du dich ausführlich mit den oben erwähnten Punkten auseinandersetzen. Überlege genau, ob du die Nachteile in Kauf nehmen kannst und möchtest. Am besten unterhältst du dich mit jemanden, der nicht vom verkauf des Hauses und/oder des Kredits lebt. Das ist keinesfalls dein*e Immobilienmakler*in oder dein*e Bankberater*in.

Wenn du das Für und Wider sorgfältig abgewogen hast und dich für das eigene Haus entschieden hast, brauchst du einen Fahrplan. Andernfalls verzettelst du dich in der Vielzahl von Sonderangeboten, gesetzlichen Vorgaben und Förderprogrammen. Berücksichtige unbedingt die Faustregel:

Erst die Finanzierung klären, dann bauen!

Hast du dir deine Traumimmobilie bereits ausgesucht, wirst du leicht zum „Opfer“ von Banken und Finanzierungsvermittler*innen. Am Ende ist der Kredit größer, als deine Leistungsfähigkeit. Dann gilt eher: Was nicht passt, wird passen gemacht: längere Laufzeit oder utopische Sondertilgungen.

Schritt 1 zum eigenen Haus: Haus Ja oder Nein?

Im ersten Schritt geht es um grundsätzliche Fragen:

- Wie viel Haus kann ich mir leisten?

- Stadt oder Land?

- Haus oder Wohnung?

- Bauen oder kaufen?

- Welche Versicherungen sind wirklich notwendig?

- Welche zusätzlichen Kosten kommen auf mich zu?

- Was ist, wenn wir uns einmal scheiden sollten?

Beispiel „Stadt oder Land“

Wenn du in der Stadt baust, musst du mit wesentlich höheren Grundstückskosten rechnen. Auf dem Land ist es zwar billiger, doch steigen deine Mobilitätskosten durchs Pendeln. Für 200€ mehr Kosten für Bahn und Auto pro Monat könntest du eine Zusatzkredit von über 60.000€ aufnehmen! (Laufzeit: 25 Jahre, Zinssatz: 1,5%, jährliche Steigerung der Kosten: 2%)

Halte die Ergebnisse am besten schriftlich für dich fest.

Schritt 2 zum eigenen Haus: Vorfinanzierung

Das Ziel heißt: so viel wie möglich Eigenkapital aufbauen. Denn: Je mehr du davon hast, desto wahrscheinlicher und günstiger wird dein Kredit. Außerdem bezahlst du davon alle Nebenkosten wie Notar*in, Makler*in und Grunderwerbssteuern, denn diese kannst du nicht finanziert. Die Nebenkosten machen bis zu 15% aus. Halte dich an die Faustregel:

Bringe mindestens 20% bis 25% Eigenkapital ein!

Die zweite Phase dient noch einem anderen Zweck. Wenn du einmal einen Kredit mit einer monatlichen Rate von 1.200€ aufgenommen hast, kommst du nicht mehr raus aus der Nummer. „Teste“ also mal, ob du überhaupt so viel entbehren kannst und möchtest. Dafür ziehst du von deiner möglichen Kreditrate die Kaltmiete ab und sparst diesen Betrag jeden Monat.

Entweder legst du den Betrag fest auf ein Tagesgeldkonto oder besparst einen Bausparvertrag. Zinsen spielen dabei keine Rolle. Wichtig ist nur, dass das Geld sicher und zum Zeiptunkt verfügbar ist. Das Ergebnis nach fünf Jahre ist: Erstens hast du einen großen Batzen Eigenkapital und zweitens die Erkenntnis, dass du die zukünftige Rate tragen kannst. Wenn du nach den fünf Jahren doch nicht mehr bauen willst, freust du dich über einen großen Betrag, den du zur freien Verfügung hast. Ganz wichtig: Hände weg von Rentenversicherungen oder Aktien!

Schritt 3 zum eigenen Haus: Tilgen

Im dritten Schritt geht es darum, dass du den Kredit möglichst schnell tilgst. Eine kleine Rechnung soll das verdeutlichen:

| Langsame Tilgung | Schnelle Tilgung | |

| Kredit | 300.000€ | 300.000€ |

| Nom. Zins | 1,5% | 1,5% |

| Tilgungsdauer | 35 Jahre | 20 Jahre |

| Monatliche Rate | 919€ | 1.448€ |

| Kreditkosten | 85.792€ | 47.432€ |

| Gesamtkosten | 385.792€ | 347.432€ |

Im Beispiel unterscheiden sich nur die Tilgungsdauer und damit die Ratenhöhe. Durch die längere Laufzeit zahlst du fast 40.000€ mehr. Allerdings haben weder die Bank noch der*die Kreditvermittler*in ein Interesse daran, dir das zu sagen, denn die Bank verdient im zweiten Beispiel 40.000€ weniger. Deshalb solltest du unbedingt entweder selbst rechnen oder aber eine*n unabhängigen Berater*in aufsuchen.

Viele Banken bieten dir Sondertilgungen an. Damit hast du die Möglichkeit, z.B. zum Jahresende zusätzlich – ohne Vorfälligkeitsentschädigung – zu tilgen. Das Argument: Damit kannst du den Kredit ja viel schneller zurückzahlen. Das stimmt jedoch nur, wenn du die Sondertilgungen auch tatsächlich nutzt. Deshalb: Rate rauf und verzichte auf Sondertilgungen. Frage lieber nach der Möglichkeit einer Ratenpause und Ratenänderung. So kannst du flexibel und ohne Mehrkosten auf eine veränderte Einkommenssituation reagieren. Möchtest du die Rate ohne eine solche Vereinbarung später anpassen, lassen sich das die Banken fürstlich bezahlen.

Schritt 4 zum eigenen Haus: Rücklage und Ruhestand

Im vierten Schritt geht es um den Aufbau einer Rücklage fürs Haus sowie deine zusätzliche Altersvorsorge. Denn dein Haus kommt ebenfalls in die Jahre und du musst es in gewissen Abständen renovieren und sanieren. Außerdem ändern sich regelmäßig die gesetzlichen Vorgaben, so dass du zum Beispiel neue (teure) Heizkessel installieren musst. Diesen Posten „vergessen“ viele oftmals in ihrer Rechnung. Im Laufe der Zeit baust du gewissermaßen noch mal ein zweites Haus. Wenn du über keine ausreichenden Rücklagen hast, musst du wieder zur Bank. Die Bank gewinnt also wieder.

Du sparst dir im Ruhestand zwar die (Kalt)-miete, aber du hast weiterhin Versicherungsaufwand, Heiz- und Stromkosten, Müllabfuhr, Grundsteuer usw. Dazu kommen deine normalen Lebenshaltungskosten. Die gesetzliche Rente reicht dafür meist nicht aus. Du brauchst also zusätzliches Einkommen.

Fazit

Wenn du diese Schritte beherzigst, kannst du dir deinen Traum vom eigenen Haus erfüllen. Andere Wege ins eigene Heim könnten auch funktionieren. Sie könnten sich aber auch als falsch herausstellen und am Ende sehr sehr teuer werden. Denk am Ende daran, dass das eigene Haus vor allem Luxus ist.

Gern unterstützen wir dich dabei, zu prüfen, ob und wie du ins eigene Haus kommst. Vereinbare dazu einfach einen kostenfreien Ersttermin mit uns!

Aktualisiert am 13.01.2020