Die Mehrheit der Finanzberater sind Verkäufer und keine Berater. Doch nun tut sich einiges in Sachen Vergütung und Beratung. Wir geben einen Überblick über die verschiedenen Modelle und erklären unser eigenes.

In Deutschland gibt es 237.000 Versicherungsvermittler und –berater. Seit Jahren sinkt deren Zahl aber. Wir gehen davon aus, dass sich dieser Trend weiter fortsetzen wird. Denn ca. die Hälfte der Vermittler und Berater ist über 50 Jahre alt. Jünger als 30 Jahre sind gerade einmal 5%. Dennoch ist die Zahl im internationalen Vergleich recht hoch. Immerhin kommt ein Vermittler/Berater auf 168 Haushalte. Auch im Vergleich mit anderen Berufsgruppen scheint die Zahl der Versicherungsmenschen hoch.

Unterschiede der Berater- und Vermittlertypen

Vertreter sind im Auftrag einer Versicherungsgesellschaft unterwegs. Sie haben das Ziel, möglichst viele Versicherungen ihres Unternehmens an den Mann oder die Frau zu bringen. Angestellte Vertreter bekommen meist ein Gehalt und zusätzlich Provisionen. Selbstständige Vertreter erhalten Zuschüsse für ihre Büros und Angestellten und zusätzlich Provisionen. Vertreter klingt besser als Verkäufer, aber genau das sind sie. Eine Beratung findet nur produktbezogen statt. Allerdings muss der Vertreter den Kunden nach seinen Wünschen und Bedürfnissen befragen, um dann eine passende Lösung anzubieten.

Makler dagegen stehen im Dienst ihrer Kunden. Der Bundesgerichtshof hat den Makler einmal als Sachwalter bezeichnet. Das bedeutet, er steht in einem besonderen Vertrauensverhältnis zu seinem Kunden. Er muss seine Kunden einerseits umfassend beraten und passende Lösungen anbieten. Andererseits hat er den Weisungen seines Mandanten Folge zu leisten. Der Makler steht damit gewissermaßen auf einer Stufe mit Steuerberater und Anwalt. Nur gibt es hier ein Problem: Die Courtage. Courtage ist das gleiche wie eine Provision. Wenn der Makler einen Vertrag vermittelt, erhält er dafür eine Courtage. Bei Lebensversicherungen gibt es einen großen Batzen am Anfang und jedes Jahr noch ein bisschen was für die Betreuung. Bei Sachverträgen wie Hausrat und Haftpflicht erhält er eine laufende Courtage. Diese bekommt er so lange, wie der Vertrag besteht. Je höher der Beitrag der Versicherung ist, desto größer ist die Courtage. Dadurch entsteht ein Interessenskonflikt. Der Kunde hat das Interesse möglichst geringe Beiträge zu bezahlen. Der Makler dagegen möchte natürlich viel Geld verdienen.

Versicherungsberater sind ausschließlich im Auftrag ihrer Mandanten unterwegs. Sie dürfen sie außergerichtlich gegenüber den Versicherungen vertreten und Ansprüche durchsetzen. Echte Berater sind eine Art Rechtsanwalt light. Denn sie dürfen Versicherungsverträge rechtlich prüfen und bewerten, ihre Mandanten aber eben nicht vor Gericht vertreten. Um Interessenskonflikten vorzubeugen, werden sie ausschließlich vom Kunden bezahlt. Sie dürfen keine Verträge vermitteln und dafür Provisionen annehmen. Sie können jedoch sog. Nettotarife, also Verträge ohne Courtagen und Provisionen vermitteln. Leider gibt es vor allem im Bereich der Biometrie, also z.B. der Arbeitskraftabsicherung sehr wenige solche Angebote. Im Bereich Altersvorsorge sieht das schon deutlich besser aus. Wer also wissen möchte, wie er am besten seine Arbeitskraft absichern soll, bekommt beim Berater einen neutralen Rat und möglicherweise konkrete Produktempfehlungen. Allerdings muss der Kunde diese dann meist woanders abschließen. Dabei fließen dann meistens wiederum Provisionen. Das heißt, im ungünstigen Fall bezahlt der Kunde zweimal: Honorar des Beraters und Provision des Vermittlers.

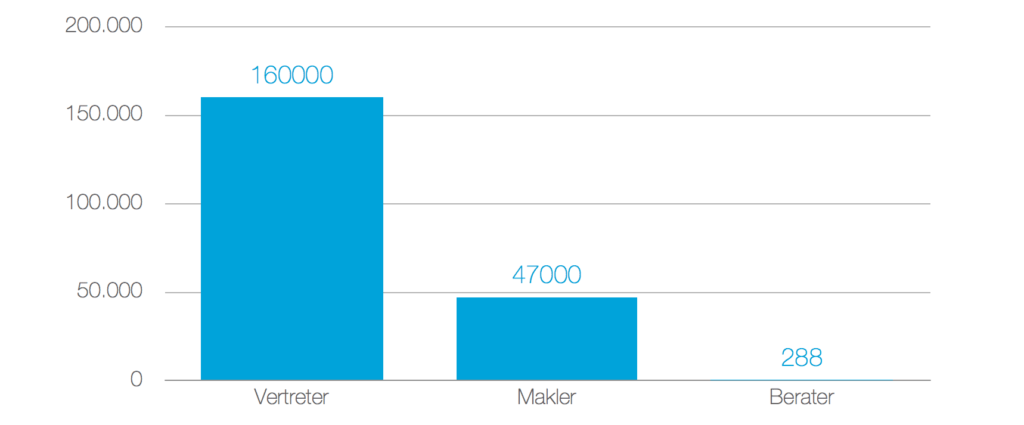

Die Verteilung der drei Typen ist sehr eindeutig. Die Vertreter sind die meisten. Nur etwa jeder fünfte Vermittler ist Makler. Die Zahl der aktiven Makler liegt wahrscheinlich noch wesentlich niedriger. Schlusslicht sind die Berater. Es gibt zwar 50% mehr Berater als 2012. Doch noch immer kommen auf einen Berater über 822 Verkäufer.

Die Branche verändert sich

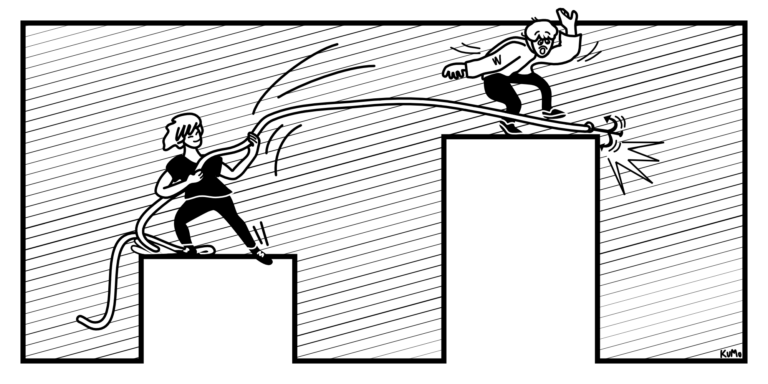

Doch die Branche ändert sich derzeit sehr stark. Die Ursachen und Auslöser sind vielfältig. Auslöser dürften die Finanzkrise und die regelmäßigen Finanzskandale sein. Die Ursachen sind die Regulierung auf europäischer und nationaler Ebene, die Überalterung, die mangelnde fachliche und unternehmerische Qualifikation der Vermittler und das extrem schlechte Image.

Die EU will die unabhängige, also provisionsfreie, Beratung stärken. Fraglich bleibt, ob die Anreizstrukturen tatsächlich Grund für die schlechte Beratung ist. Die Studien zu diesem Thema sind dünn gesät und kommen zu höchst unterschiedlichen Ergebnissen, je nachdem, wer Auftraggeber war. Wir sind der Überzeugung: Ja, das Provisionssystem ist eine wesentliche Ursache. Wenn ich für die Rentenversicherung 6.000€ kassiere, obwohl es besser wäre, wenn der Mandant zunächst seine Schulden tilgt, liegt das Problem auf der Hand.

Doch bislang ist keine wirkliche Linie in der Gesetzgebung zu erkennen. Stattdessen bilden sich verschiedene Mischformen heraus. Eine gesetzliche Definition für den Honorarberater gibt es nur im Kapitalanlagebereich. Im Versicherungsbereich wehrt sich die mächtige Lobby noch immer erfolgreich. Deswegen fällt es dem Verbraucher schwer, einen passenden Ansprechpartner zu finden. Gleichwohl sagen wir, dass auch der Verbraucher einiges zu dieser Misere beiträgt. Finanzberatung sollte wie jede andere Dienstleistung kosten. Doch vielfach herrscht noch immer die Mentalität vor: Finanzberatung ist kostenlos. Warum also für etwas zahlen, was ich woanders (scheinbar) umsonst bekomme? Wer einen wirklich unabhängigen Rat sucht, sollte das Geld jedoch investieren. Es lohnt sich auf lange Sicht.

Das Progress-Modell

Wir haben uns nach langem Ringen für ein Mischmodell entschieden. Eine reine Versicherungsberatung ist uns erstens zu eng und zweitens für den Kunden, wie oben gezeigt, mit doppelten Kosten verbunden. Wir beraten unsere Mandanten objektiv und frei von Provisionsinteressen. Dafür bekommt der Mandant einen verbindlichen Kostenvoranschlag und am Ende eine Abrechnung. Finden wir gemeinsam heraus, dass ein Finanzprodukt notwendig ist, vermitteln wir dieses. Dafür erhalten wir in der Regel eine Courtage. Mit dieser Courtage rabattieren wir die Gesamtrechnung. Dabei kommt es in etwa der Hälfte der Fälle vor, dass die Courtage höher ist, als das Honorar. Diese Differenz bekommt der Mandant als Gutschrift für die Folgeberatung. Auszahlen können wir solche Gutschriften jedoch nicht. Jeder Euro an Courtage steht also 1:1 dem Kunden zu.

Dadurch haben wir ausreichend Zeit für Fragen, beraten auch jüngere Menschen, klären unsere Mandanten auf und raten auch mal von Versicherungen ab. Denn oftmals ist eine Versicherung gar nicht notwendig, sondern tut es auch der Notgroschen. Unser Motto lautet: So viele Versicherungen wie nötig, so wenig wie möglich. Das sind dann auch erstaunlich wenige.

Fazit

Die Versicherungs- und Finanzdienstleisterwelt wird sich in den nächsten Jahren gravierend ändern. Dafür sorgen der Gesetzgeber und die Kunden. Mittlerweile entstehen zahlreiche Fintechs, die vor allem mit digitalen Angeboten den traditionellen Versicherern und Vermittlern das Wasser abgraben wollen. Die Überalterung und das miese Image der Vermittler tun ihr Übriges. Auch in der Vergütungsfrage wird sich einiges tun. Wir glauben, dass eine transparente Vergütung unabdingbar für eine objektive Beratung ist. Hierbei muss allerdings auch der Kunde ehrlich sein und sich wandeln. Die Beratung von Finanzen ist komplex und darf Geld kosten. Letztlich spart sich der Kunde mit einer vernünftigen Beratung jedoch auf lange Sicht enorm viel Geld. Wir haben mit der Progress-Beratung einen Schritt in diese Richtung gemacht und wollen den Wandel der Branche anstoßen und begleiten.

Wie stellt ihr euch Beratung vor? Was wünscht ihr euch? Wo seht ihr Defizite in der Branche?