Alle Artikel rund um das Thema Renten-/ Altersvorsorge findest du HIER

Du beginnst zu früh

Klingt komisch, ist aber so. Überall liest du, du solltest so früh wie möglich mit der Altersvorsorge anfangen, um den Zinseszins zu nutzen. Wir sagen: Mach das nicht! Wenn du zu früh anfängst, kann es sein, dass du nachher deine Vorsorge pausieren oder gar kündigen musst, weil du zwischendurch Geld brauchst. Oder aber du hast zwar deine Altersvorsorge geregelt, aber die existenziellen Risiken vergessen abzusichern. Was nützt dir eine tolle Altersvorsorge, wenn du zwischendurch berufsunfähig wirst oder ein teurer Haftpflichtschaden dein Guthaben auffrisst?

Du kannst mit der Altersvorsorge beginnen, wenn du alle neun folgenden Punkte erfüllst:

- Berufung finden

- Haushaltsplus: Du nimmst mehr ein, als du ausgibst.

- Existenzielle Risiken absichern: Du hast eine Kranken- und Haftpflichtversicherung, du hast dein Arbeitseinkommen und deine Hinterbliebenen abgesichert.

- Schulden-Rücklagen: Du hast keine Schulden und mindestens drei Nettogehälter auf einem Tagesgeldkonto.

- Besitzschutz: Du hast deinen Besitz angemessen und ausreichend abgesichert.

- Mittelfristige Konsumwünsche: Für Reisen und größere Anschaffungen brauchst du keine Kredite.

- Familienplanung: Du weißt, wie du deine Familienplanung finanzierst.

- Selbstständigkeit: Entweder bist du bereits selbstständig (dann hat Altersvorsorge eine andere Priorität für dich) oder Selbstständigkeit kommt für dich nicht in Frage.

- Immobilie: Du willst entweder keine Immobilie anschaffen oder hast sie abgezahlt.

Du beginnst zu spät

Wer zu spät kommt, den bestraft das Leben, wusste schon irgendso eine berühmte Persönlichkeit. Nachdem wir oben geklärt haben, dass du sehr wohl zu früh starten kannst, müssen wir dir nun auch noch mitteilen, dass du zu spät starten kannst. Das liegt natürlich schon eher auf der Hand als Fehler Nummer eins. Wenn du nur noch ein Jahr bis zu Rente hast, wird es natürlich unmöglich, ausreichend zur Seite zu legen.

Wenn wir von den obigen neun Punkten ausgehen, die du vor deiner Altersvorsorge geklärt haben solltest, ist so zwischen dem 30. Und 40. Lebensjahr ein guter Startpunkt. Weit nach dem 40. Lebensjahr musst du schon arg viel Geld in die Hand nehmen, um deine Altersvorsorge zu regeln.

Allerdings hängt das natürlich wieder von einigen Variablen ab. Wenn du selbstständig bist und keine Gesetzliche Rente hast, musst du mehr Geld zur Seite legen und wahrscheinlich auch früher starten. Hast du eine Immobilie reicht unter Umständen auch das 50. Lebensjahr.

Hier eine grobe Übersicht, in der du ablesen kannst, wie viel du monatlich von deinem Netto zur Seite legen müsstest, wenn du mit X Jahren mit der Altersvorsorge beginnst:

Die Berechnungsgrundlagen für die ganz Genauen unter euch: Angestellte*r, Inflation: 2%, Rentensteigerung: 1,5%, Zins: 4%, Beitragsdynamik: 2%, Rentenniveau: 44%, Ausgaben Rente ggü. Erwerbsleben: 80%, Sozialabgaben+Steuer: 20%

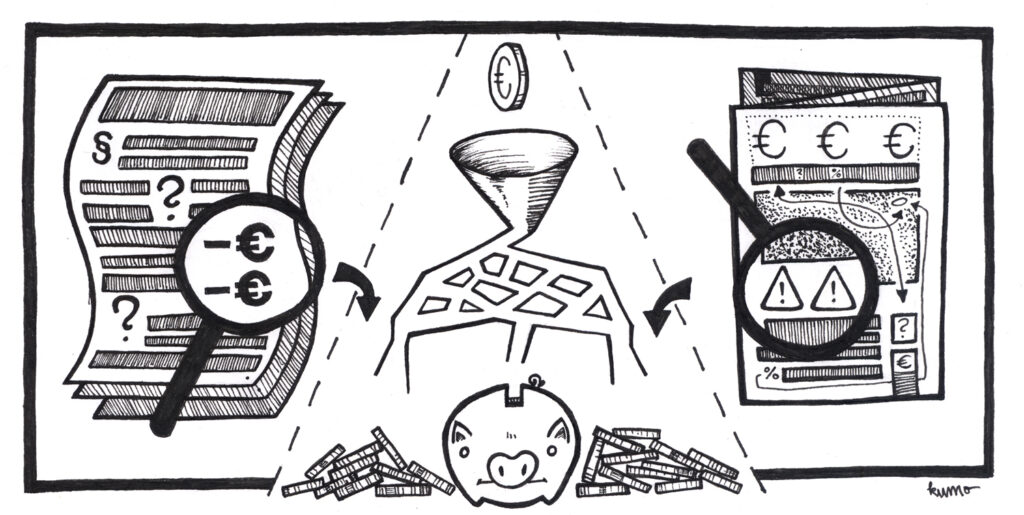

Du hast noch Schulden

Schulden sind für den Privathaushalt grds. Gift. Da die allermeisten Schulden für den Konsum verwendet werden, also z.B. die Küche, das neue Auto, das iPhone usw. die einzigen zwei Ausnahmen sind Bildungs- und Immobilienkredite.

Grundsätzlich solltest du dir über deine Altersvorsorge erst Gedanken machen, wenn du alle Schulden getilgt hast. Bei zinsfreien Krediten oder den obigen zwei nicht konsumtiven Krediten muss man individuell prüfen.

Der Grund ist einfach: In aller Regel liegen die Kreditzinsen über den Guthabenzinsen. Es ist also mathematisch unsinnig, Geld für z.B. 3% anzulegen (in einer privaten Rentenversicherung nach allen Kosten) während du gleichzeitig einen Ratenkredit von 5% bedienst.

Es gibt aus unserer Sicht aber noch einen weiteren Grund, zuerst deine Schulden abzubauen und dann mit der Altersvorsorge zu beginnen: Übersichtlichkeit. Je weniger Verträge du hast, desto eher überblickst du sie. Hast du hier zwei Kredite, dort drei Rentenversicherungen, dazu ein Depot und noch einen Bausparer verlierst du den Überblick.

4,96 von 5

SEHR GUT

405 Bewertungen

100%

Empfehlungen

KundenserviceSEHR GUT (4,95)

Preis / LeistungSEHR GUT (4,83)

Du hast noch keinen ausreichenden Notgroschen

Dein Notgroschen ist quasi dein Finanzairbag für unschöne Überraschungen. Das kann die kaputte Waschmaschine, die teure Autoreparatur oder die zeitweise Arbeitslosigkeit sein. Der Notgroschen sichert die Fälle ab, die du nicht versichern kannst oder solltest.

Du solltest drei Monatsausgaben, mindestens aber 5.000€ auf einem Tagesgeldkonto zur Verfügung haben. Bist du selbstständig kommen drei weitere Monatsausgaben dazu. Wohnst du im Eigenheim oder der Eigentumswohnung ebenso drei weitere. Pro Kind und wenn du Haustiere hast kommen jeweils noch mal eine Monatsausgabe dazu.

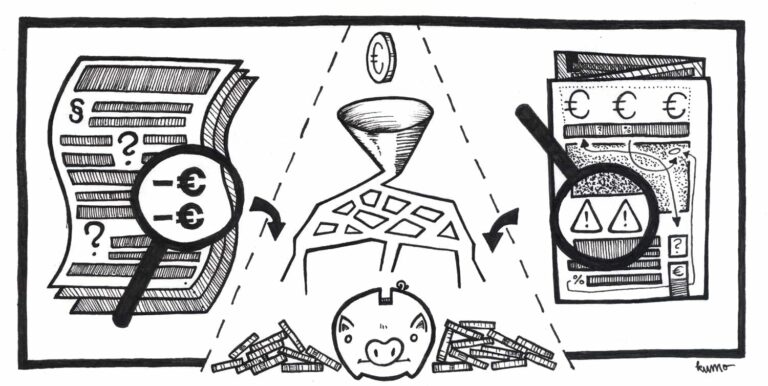

Du finanzierst dein Haus/Wohnung oder planst es

Das eigene Haus bzw. die eigene Wohnung ist für die allermeisten die größte Investition ihres Lebens. Sie hat kurz-, mittel- und langfristige Auswirkungen auf die eigenen Finanzen. Ohne Fremdkapital über Banken geht es meistens nicht. Also muss ein Kredit her. Diesen solltest du abzahlen, bevor du mit der Altersvorsorge beginnst. Daraus ergibt sich, dass du die Finanzierung nicht bis zum Rentenbeginn laufen lassen kannst. Hast du aber ein gutes Objekt vernünftig finanziert, ist das ein guter Baustein in deiner Altersvorsorge und es reichen noch 5 oder 10 Jahre intensive Anlage. Das Gute: Du hast dich ja schon an das „Weniger“ durch den Kredit gewöhnt.

Bist du dir noch unsicher oder planst sogar schon eine Immobilienfinanzierung, dann solltest du die Hände von langlaufenden Sparverträgen oder der Anlage in Wertpapiere (Fonds, Aktien usw.) lassen, sondern das Eigenkapital auf einem Tagesgeldkonto ansparen.

Die Produkte passen nicht zu deinen Präferenzen

Du willst dich im Alter nicht aktiv um dein Vermögen kümmern? Dann kommen Fonds zur Altersvorsorge nicht in Betracht. Du willst jederzeit auf das Guthaben bis zum Rentenbeginn zugreifen können? Dann kommen die meisten geförderten Produkte (Basis-Rente, Betriebsrente, Riester-Rente) nicht für dich infrage.

Du siehst, du musst dich erst einmal über deine eigenen Präferenzen im Klaren sein, bevor du die richtigen Produkte auswählen kannst. Hierbei hilft dir eine gute Beratung. Was du bzw. dein*e Berater*in dich fragen sollte*st erfährst du in diesem Beitrag.

Die Produkte passen nicht zu deinen Kenntnissen

Investiere nur in das, was du verstehst. Das ist eine alte und richtige Investorenregel. Leider halten sich viele nicht daran. Manche aus Angst, dumm zu wirken, andere aus Angst, etwas zu verpassen (Bitcoin, kongolesische Goldminenaktien, Schiffscontainer-Beteiligungen usw.). Das Ergebnis ist stets das gleiche: Die Anleger*innen treffen falsche Entscheidungen.

Wenn du also keine Ahnung von Finanzen, Versicherungen und den Produkten hast, bleiben die zwei Optionen: Entweder legst du dein Geld in das an, was du kennst und verstehst. Das dürfte die Auswahl dann sehr einschränken. Oder aber du eignest dir zumindest Grundkenntnisse an. Auch dabei hilft dir eine gute Beratung.

Die Produkte passen nicht zu deinen Zielen

Du willst mit 60 in (Teil-)Rente gehen? Dann passen Rentenversicherungen (insbesondere geförderte Produkte) nicht. Du willst/brauchst 6% Rendite pro Jahr, um deine Ziele zu erreichen? Dann kommen Rentenversicherungen und Bankprodukte nicht infrage. Du willst größtmögliche Sicherheit und keine Schwankungen beim Anlegen/Sparen? Dann lass die Finger von Wertpapieren, Fonds und Aktien.

Du siehst: Du musst einerseits deine eigenen Ziele kennen, aber auch grundlegende Kenntnisse von den Produkten bzw. Anlageklassen.

Du hast die Produkte anhand von Steuervorteilen oder Zulagen ausgewählt

Du hast nicht zu früh begonnen. Du hast nicht zu spät angefangen. Du hast keine Schulden (mehr). Du hast einen ausreichenden Notgroschen. Du hast kein Haus oder es aber abbezahlt. Du kennst deine Präferenzen und Ziele. Du hast dir Grundkenntnisse angeeignet. Dann dürfte dir der letzte Fehler eigentlich mehr passieren. Eigentlich.

Dennoch schalten viele bei den Worten Steuervorteile und Zulagen das Gehirn ab. Schade eigentlich. Deshalb merke dir: Wähle Produkte niemals aufgrund von Steuervorteilen oder Zulagen aus. Sie können eine nette Zugabe sein, wenn alles andere passt.

Wenn du diese neun Fehler vermeidest, kann bei deiner Altersvorsorge nichts mehr schief gehen. Wenn du dir an der ein oder anderen Stelle unsicher bist und Hilfe brauchst, sind wir gern für dich da. Vereinbare dazu einfach ein kostenfreies Kennenlern-Gespräch mit uns.