In diesem Beitrag erklären wir, auf was du beim Abschluss einer Hausratversicherung achten solltest.

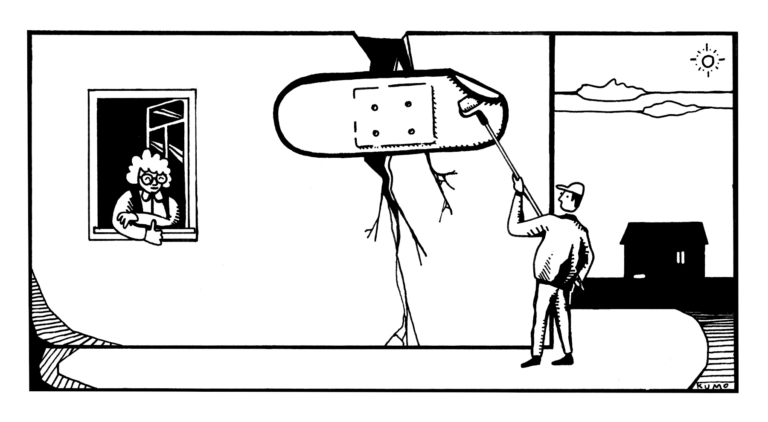

Korrekte Versicherungssumme

Als erstes geht es darum, die korrekte Versicherungssumme zu ermitteln. Deine Hausratversicherung schützt alles, was aus deiner Wohnung herausfallen würde, wenn du sie gedanklich einmal auf den Kopf stellen würdest und was dein Eigentum ist. Da kommt bei durchschnittlich 10.000 Dingen, die ein Europäer besitzt, eine ganze Menge zusammen. Rein theoretisch müsstest du jeden deiner Hausratgegenstände bewerten und überlegen, wie viel du für einen neuwertigen Gegenstand bezahlen müsstest.

Da das in der Regel zu aufwendig und wenig zielführend ist, hat die Versicherungswirtschaft eine einfachere Methode erfunden. Hierfür musst du lediglich deine korrekte Wohnfläche wissen und mit einen, von der Versicherung vorgegeben Betrag multiplizieren. Dieser Betrag liegt in der Regel zwischen 600 und 800 €. Hast du z.B. eine 60 qm große Wohnung, brauchst du eine Versicherungssumme von 36.000 € bis 48.000 €. Für eine durchschnittliche Ausstattung reicht das in aller Regel. Wichtig ist jedoch ein Blick in die Bedingungen, was und wie genau du die Wohnfläche ermitteln musst. Das kann nämlich vom Mietrecht durchaus abweichen.

Solltest du jedoch außergewöhnlich hochwertige Möbel, Designer-Interieur oder Kunstgegenstände dein Eigen nennen, kommst du um eine manuelle Wertermittlung nicht herum. Wenn du also denkst, dass die pauschale Summe bei einem Totalschaden nicht ausreicht, solltest du eine solche Wertermittlung durchführen. Dafür gibt es sog. Wertermittlungsbögen. Am besten gehst du mit deinem Versicherungsprofi durch deine Wohnung und füllst den Bogen mit ihm aus.

Wohnst du in einer Studentenbude, die vor allem aus Second- oder Third-Hand-Zeug besteht, brauchst du vielleicht nicht zwingend eine Hausratversicherung.

Verzicht auf Unterversicherung

Richtig ärgerlich ist eine sog. Unterversicherung. Da bleibst du nämlich auf einem Teil deines Schadens sitzen. Das passiert, wenn du die Versicherungssumme nicht korrekt ermittelt hast.

Beispiel:

Dein Hausrat ist eigentlich 100.000 € wert. Du versicherst aber nur 50.000 €. Hier liegt also eine Unterversicherung von 50 % vor. Nun brennt es bei dir und du hast einen Schaden von 20.000 €. Aufgrund der Unterversicherung erstattet dir die Versicherung jedoch nur 50%, also 10.000 €. Die anderen 10.000 € bleiben bei dir hängen.

Wenn du die pauschale Versicherungssumme anhand der Quadratmeter nutzt, verzichtet die Hausratversicherung in der Regel auf die Prüfung der Unterversicherung. Das nennt sich Unterversicherungsverzicht.

Beispiel:

Dein Hausrat ist eigentlich 100.000 € wert. Deine Wohnung ist 80 qm groß. Du nutzt die pauschale Versicherungssumme von 650 € pro Quadratmeter, insgesamt also 52.000 €. Du schließt den Unterversicherungsverzicht ein. Nun brennt es bei dir und du hast einen Schaden von 20.000 €. Aufgrund des Unterversicherungsverzichts erstattet dir die Versicherung 100 %. Anders als im ersten Beispiel bleibst du nicht auf einem Teil des Schadens sitzen.

Aber Vorsicht: Ist der Schaden höher als die gesamte Versicherungssumme, erstattet die Versicherung auch nur bis zu dieser Summe.

Beispiel:

Dein Hausrat ist eigentlich 100.000 € wert. Deine Wohnung ist 80 qm groß. Du nutzt die pauschale Versicherungssumme von 650 € pro Quadratmeter, insgesamt also 52.000 €. Du schließt den Unterversicherungsverzicht ein. Nun brennt deine Wohnung vollständig aus. Du hast einen Schaden von 100.000 €. Aufgrund des Unterversicherungsverzichts erstattet dir die Versicherung 100%, aber eben nur bis zur Versicherungssumme von 52.000 €. Du bleibst auf den restlichen 48.000 € sitzen.

Der Verzicht auf die Unterversicherung bewahrt dich also bei kleineren Schäden vor unliebsamen Überraschungen. Er befreit dich jedoch nicht von der Pflicht, die korrekte Versicherungssumme zu ermitteln und anzugeben.

Verzicht auf grobe Fahrlässigkeit

Dummheit schützt vor Strafe nicht. So oder so ähnlich heißt es. Immer wieder gibt es Fälle, in denen eine Versicherung nicht zahlen möchte, weil der Versicherte grob fahrlässig gehandelt hat. Grobe Fahrlässigkeit ist ein juristischer Fachbegriff und klar definiert: „Außerachtlassung der im Verkehr erforderlichen Sorgfalt“ (§ 276 Absatz 1 Satz 2 BGB). Grob fahrlässig handelt z.B. jemand, der bei Rot über die Ampel fährt und jemanden dabei verletzt. Vorsatz wäre in diesem Fall, bei Rot zu fahren, um jemanden zu verletzen. So klar der Begriff definiert ist, so strittig und schwierig ist seine Auslegung. Und eben das führt dann zu unschönen Situationen, die auch gern mal in Funk und Fernsehen verbreitet werden.

Aus diesem Grund solltest du einen Anbieter und Tarif wählen, der darauf einfach verzichtet. Wenn du also mal in Eile das Haus verlässt und das Fenster im Erdgeschoss auf kipp stehen lässt, ist das definitiv grob fahrlässig. Bricht dann jemand darüber in die Wohnung ein und klaut die Designer-Uhr von der Wand, würde der Versicherer in so einem Falle dennoch leisten. Gleichwohl sollte das keine Einladung sein, im Bett zu rauchen oder nicht mehr abzuschließen. Es sorgt einfach für ein bisschen Ruhe.

Verzicht auf Mindeststurmstärke

Ja, in Deutschland ist alles definiert. Auch was ein Sturm eigentlich ist. Von einem Sturm spricht man ab einer Windstärke von 8 auf der sog. Beaufortskala. Das sind 62 km/h. Ab da brechen Zweige von den Bäumen und das Gehen draußen ist erheblich erschwert. Was ist nun aber, wenn ein Zweig beim Gewitter abbricht, das Fenster durchschlägt und es in Strömen reinregnet? Dann musst du eine Anfrage ans Wetteramt stellen und schauen, ob Windstärke 8 vorlag. Wenn nicht, hast du Pech gehabt. Das ist auch so ein Fall für: Muss ich nicht unbedingt haben. Deshalb: Wähle einen Versicherer, der auf den Unsinn verzichtet. Dann ersetzt der Versicherer den Schaden, egal ob da draußen Weltuntergang ist oder nur steifer Wind (Windstärke 7) weht.

Elementarschäden und Naturgefahren

Seit Donald Trump den Klimawandel offiziell als Fake-News enttarnt hat, braucht das eigentlich keiner mehr. Wer jedoch immer noch daran glaubt, sollte sog. Elementarschäden einschließen. In der „normalen“ Hausratversicherung sind Schäden durch Brand, Blitzschlag, Leitungswasser und Einbruchdiebstahl versichert. Elementarschäden (oder auch Naturgefahren), wie Überschwemmung, Lawinen, Schnee, Erdbeben und Vulkane sind dagegen nicht versichert. Zum Glück sind in unseren Breiten Erdbeben und Vulkanausbrüche eher selten. Aber durch den Klimawandel steigt das Risiko von schweren Überschwemmungen deutlich an. Dabei müssen es nicht immer über die Ufer tretende Flüsse sein. Ein Elementarschadenereignis liegt auch vor, wenn es die Kanalisation das Regenwasser bei einem schweren Wolkenbruch nicht mehr fassen kann und einfach die Straße runter läuft. Das wird vor allem in größeren Städten zu einem echten Problem. Aus diesem Grund empfehlen wir allen den Einschluss dieser Klausel.

Übrigens: Viele denken, sie bekommen keinen Schutz gegen Naturgefahren, weil sie zu nah an einem Fluss wohnen. Fakt ist aber, dass fast alle Versicherungsschutz bekommen. Manche müssen höhere Selbstbeteiligungen in Kauf nehmen oder besonderen Schutz nachweisen. Aber nur die allerwenigsten erhalten gar keinen Versicherungsschutz. Gut, wer quasi im Fluss wohnt, muss sich auch nicht wundern. Wenn du wissen willst, was für Risiken in deiner Nachbarschaft lauern, schau doch mal hier.

Allgefahren-Deckung bzw. Einschluss unbenannter Gefahren

In Deutschland gilt vorrangig das Prinzip: Versichert ist, was ausdrücklich benannt ist. In vielen anderen Ländern gilt das Prinzip: Versichert ist alles, außer was ausdrücklich ausgeschlossen ist. Wir halten das für das sinnvollere und für den Kunden sichere System. Mittlerweile gibt es auch hierzulande einige Anbieter mit sog. All-Risk- oder Allgefahren-Deckungen bzw. dem Einschluss unbenannter Gefahren. Da ist dann tatsächlich jedes Risiko versichert, was nicht ausdrücklich ausgeschlossen ist. Für die Hausratversicherung sind das in der Regel sog. Allmählichkeitsschäden, reine Abnutzung bzw. Verschleiß und Schäden durch Tiere und Pflanzen. Wer sich vor Termiten oder Holzwürmern schützen möchte, muss tatsächlich etwas länger suchen. Diese Klausel sorgt also ebenfalls für einen ruhigeren Schlaf.

Übernahme zusätzlicher Kosten

Der Vertrag sollte zusätzliche Kosten übernehmen, die bei einem schweren Schaden anfallen können. Wenn z.B. deine Wohnung brennt und unbewohnbar ist, brauchst du eine andere Bleibe. Dafür übernehmen gute Versicherer Hotelkosten. Wenn bei dir eingebrochen wurde, muss evtl. eine Nottür eingebaut werden oder dein Haus bewacht werden. Auch hier springen gute Hausratversicherungen ein.

Selbstbeteiligung im Schadensfall

Zuletzt empfehlen wir – wie bei den anderen Sachversicherungen auch – eine Selbstbeteiligung. Denn die Versicherung sollte für Schäden eintreten, die dich ruinieren würden. Durch die Selbstbeteiligung profitierst du von einem unmittelbar geringeren Beitrag. Außerdem entwickeln sich die Beiträge langfristig stabiler, wenn viele eine Selbstbeteiligung einschließen. Der Grund ist, dass die vielen (teuren) Kleinschäden entfallen.

Tipp zum Schluss

Kommt es zum Fall der Fälle, musst du natürlich irgendwie den Schaden und die Schadenhöhe nachweisen. Deswegen ist es sinnvoll, wenn du Belege und Quittungen sammelst. Am besten machst du regelmäßig Fotos des Hausrats und speicherst sie. An die Fotos, Belege und Quittungen solltest du auch kommen, wenn deine Wohnung komplett ausbrennt. Mache dazu also am besten ein Back-up, das du an einem anderen Ort oder in der Cloud aufbewahrst. Dann fällt der Nachweis im Schadensfall leicht.

Gern helfen wir dir bei Auswahl und Abschluss einer adäquaten Hausratversicherung! Schau einfach mal auf unserer Homepage oder buche direkt einen Termin bei uns.