Was du zum Thema Risiko bei der Altersvorsorge wissen solltest

In diesem Beitrag beschäftigen wir uns mit dem Thema Risiko in der Altersvorsorge und wie du die geeigneten Produkte findest.

In drei Schritten den eigenen Risikoappetit ermitteln

Wenn du weißt, wie hoch deine Rentenlücke vermutlich sein wird, hast du danach die Qual der Wahl der möglichen Lösungen. Bevor es an die Auswahl geht, solltest du dir über deine sog. Risikotragfähigkeit bewusst werden. Das kannst du auch mit Appetit übersetzen. Da „Risiko“ ein abstrakter Begriff ist, hilft es, sich dem Thema Schritt für Schritt zu nähern. Die Prüfung der Risikotragfähigkeit besteht aus drei Teilen:

1) Prüfung von Kenntnissen und Erfahrungen: Wissen

2) subjektive Risikobereitschaft: Wollen

3) finanzielle Risikotragfähigkeit: Können

Das Prüfschema stammt grds. aus der Kapitalanlageberatung. Dort ist sie seit Jahren vorgeschrieben, um geeignete Produkte für den Anleger auszuwählen. Mittlerweile ist sie auch in der Altersvorsorgeberatung Pflicht.

Prüfung von Kenntnissen und Erfahrungen

Im ersten Schritt geht es um deine persönlichen Kenntnisse und Erfahrungen. Also: Was weißt du über Anlageprodukte? Wie funktioniert ein Sparbuch? Was sind Optionsscheine? Warum schwanken Aktien? Generell solltest du ja nur in Produkte investieren, die du verstehst.

Dein Berater muss zunächst also abfragen, welche Kenntnisse und Erfahrungen du zu den einzelnen allgemein Produkten hast. Daneben sind deine Anlageerfahrungen wichtig. Also hast du bereits mit solchen Produkten gehandelt bzw. in sie investiert und wenn ja, seit wann? Außerdem ist die Investitionssumme relevant. Abschließend stellt sich noch die Frage, ob du dir vorstellen kannst, zukünftig darin zu investieren. Willst du in ein Produkt investieren, das du nicht kennst und mit dem du bis dato keinerlei Erfahrungen gesammelt hast, hat dein Berater zwei Möglichkeiten: Entweder er muss dir davon abraten oder aber dir die notwendigen Kenntnisse verständlich vermitteln.

Exkurs Wertpapier: Grundsätzlich ist ein Wertpapier lediglich eine Urkunde, die ein Eigentums- oder Zahlungsrecht verbrieft. Wertpapiere kann man nach unterschiedlichen Aspekten sortieren. Daneben relevant sind die Anlageklassen oder sog. Assets: Anleihen, Aktien, Versicherungen, Immobilien, Rohstoffe, Optionen/Futures, Derivate etc.

Subjektive Risikobereitschaft

Die subjektive Risikobereitschaft ist das „Wollen“. Hier geht es um deine persönliche Anlegermentalität. Um diese zu ermitteln, gibt es verschiedene Methoden. Eine vielfach verwendete Maßzahl ist die sog. Standardabweichung. Diese besagt, um wie viel der Wert der Anlage um ihren Mittelwert schwankt. Dabei gilt allgemein: Je höher die Standardabweichung (Schwankung), desto riskanter die Anlage. Diese Maßzahl hat aber einige Schwächen: Erstens werden „Schwarze Schwäne“, also seltene, aber gravierende Ereignisse nicht berücksichtigt. Das wurde beispielsweise offenen Immobilienfonds im Zuge der Finanzkrise zum Verhängnis. Diese wiesen bis dato eine extrem geringe Standardabweichung auf. Daher sagte man allgemein: Die sind sicher (weil sie wenig schwanken). Die geringe Schwankung verdeckte aber das wahre Risiko. Das realisierte sich, als panisch viele Investoren ihre Gelder abzogen und die Fonds plötzlich Liquiditätsprobleme bekamen und massiv abwerteten.

Zweitens funktioniert die Maßzahl nur bei Anlagen, die einen regelmäßigen Kurs oder Wert ausweisen. Beim DAX erkenne ich jeden Tag, wie es rauf und runter geht. Immobilien schwanken zwar ebenso in ihrem Wert, allerdings sehe ich das dort nur, wenn ich die Immobilie verkaufe. Dadurch entsteht die Illusion von Wertstabilität.

Sinnvoller erscheinen uns der „historische maximale Verlust“, der Anteil negativer Jahresrenditen und die maximale Nullrenditeperiode. Durch den historischen maximalen Verlust werden die „Schwarzen Schwäne“ sichtbar. Nehmen wir das Beispiel von Gold als vermeintlich „sichere“ Anlageklasse. Der maximale Verlust innerhalb eines Jahres betrug -76% (1999). In 4 von 10 Jahren, für die Daten vorliegen, gab es einen Verlust. Die maximale Zeit, in der eine Investition in Gold keine Rendite brachte, betrug 29 Jahre. Das heißt, erst im 30. Jahr brachte es dem Goldinvestor eine Rendite. (Kommer, Langfristig anlegen auf wissenschaftlicher Basis, Seite 181)

Des Weiteren sinkt die Standardabweichung (Schwankung), je länger der betrachtete Zeitraum ist. Somit werden die Risiken gerade beim Thema Altersvorsorge, die ja extrem lange Zeiträume abdeckt, „optisch“ verkleinert. Der maximale Draw Down dagegen wird größer, je länger der betrachtete Zeitraum ist. Er klärt also deutlich besser über die Risiken auf, die dem Anleger schlaflose Nächte bereiten könnten.

Welche Risiken gibt es?

Den meisten Anleger ist „Sicherheit“ bei der Altersvorsorge am wichtigsten. Anders gesagt: Man will möglichst wenig Risiko. Viele haben Angst, dass das sauerverdiente Geld „plötzlich“ weg ist. Und da Aktien besonders schwanken (hohe Standardabweichung), haben viele Angst davor, ihr Geld in Aktien zu investieren. Aber was ist überhaupt Risiko und welche Risiken gibt es?

Schwankungsrisiko

Die oben erwähnte Standardabweichung. Beim DAX beispielsweise sehen wir jeden Tag, wie es rauf und runter geht. Einzelaktien schwanken noch deutlicher. Das liegt daran, dass es sich um einen liquiden Markt handelt und der Preis im Sekundentakt ermittelt sowie veröffentlicht wird. Immobilien schwanken übrigens ebenso. Blöd nur, dass keiner den Preis jeden Tag ermittelt. Daher glauben die meisten, dass Immobilien eine sichere Anlage seien. In der Regel manifestiert sich der Wert einer Immobilie nur beim Verkauf. Dann gibt es manchmal das böse Erwachen.

Inflationsrisiko

Die Inflation ist ein mieses Stück. Denn wir bemerken den schleichenden Kaufkraftverlust nicht. Wir gewöhnen uns schleichend daran. Erst wenn wir lange Zeiträume betrachten, merken wir den enormen Einfluss. 2% Inflation klingen harmlos. Wer 1988 1.000€ (damals natürlich DM) auf dem Girokonto zu 0% Zinsen geparkt hat, bekommt heute dafür nur noch Waren im Wert von 575€, also etwa die Hälfte. Die Hälfte des Vermögens hat sich also in Luft aufgelöst. Ja, das Bankkonto (oder Sparbuch) ist sicher, wenn es darum geht, den Wert nominal zu bewahren. Es ist morgen nicht plötzlich „weg“, wie bei Aktienanlagen. Allerdings ist es unsicher, wenn du die Inflation berücksichtigst. Dann ist nur sicher, dass du die Hälfte deines Vermögens einbüßt.

Emittentenrisiko

Das Risiko, dass der Emittent (Herausgeber) eines Wertpapiers pleitegeht und dein Geld futsch ist. Das ist bei den Zertifikaten von Lehman Brothers passiert. Über Nacht haben sie sich in Luft aufgelöst bzw. die Anleger konnten sie nicht mehr einlösen und auszahlen lassen. Bei direkten Aktienanlegen oder Fondsinvestitionen gibt es kein Emittentenrisiko, da die Aktien (Anteile) Sondervermögen und von der Fondsgesellschaft sind. Geht sie Pleite, hast du dennoch die Aktien, die drin waren.

Liquidationsrisiko

Das bedeutet: Wie schnell kannst du deine Anlage „zu Geld machen“? Das Geld auf dem Tagesgeldkonto kannst du auf dein Girokonto überweisen und am nächsten Tag damit beim Bäcker bezahlen. Aktien kannst du sekundengenau verkaufen. Eine Versicherung kannst du kündigen und innerhalb weniger Tage oder Wochen ist das Geld auf dem Konto. Wie schnell kannst du aber dein Haus verkaufen? Wie praktisch ist es, mit einem Goldbarren im Rewe zu zahlen?

Diebstahlrisiko

„Sachwerte“ wie Gold, Edelsteine, Oldtimer, Kunst etc., die als sicher und wertstabil gelten (was wir ja oben bereits entzaubert haben), haben noch ein ganz anderes Problem: Sie können gestohlen werden. Dann beträgt der Verlust 100%. Entweder versicherst du dich dagegen (das kostet Geld) oder du schließt sie im Safe ein (das kostet auch Geld).

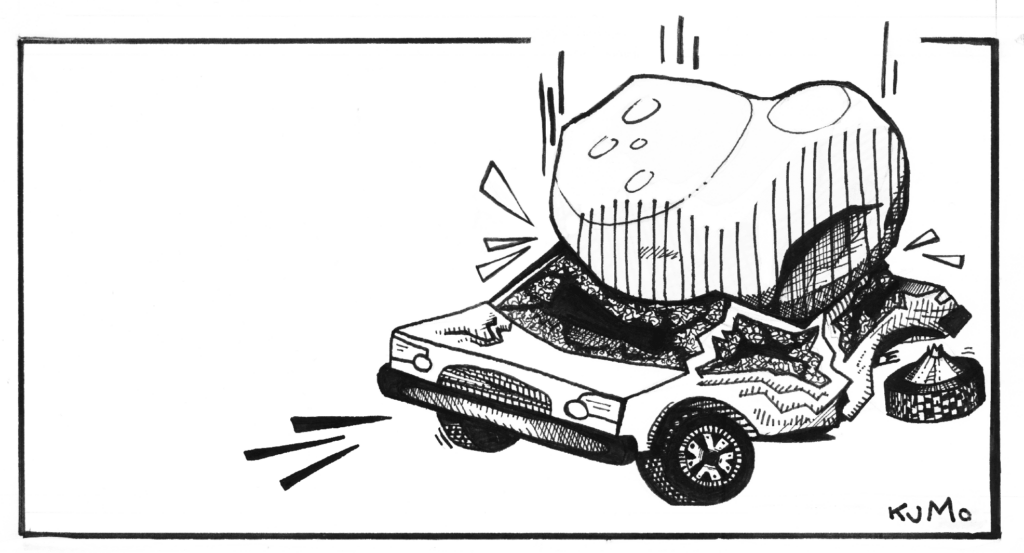

Sachrisiko

Neben dem Diebstahl von Dingen, können sie auch verbrennen oder anderweitig zerstört werden. Dann manifestieren sich die Sachrisiken. Das leuchtet beispielsweise bei Autos oder einem Haus ein. Auch hier gegen kannst bzw. solltest du dich versichern. Das wiederum kostet jedoch Geld und mindert damit die Rendite.

Eigentumsrisiko

Ein Haus nennt man auch Betongold, da es vor allem in dramatischen Krisen Schutz und Sicherheit verspricht. Doch gerade Gold und Häuser lassen sich in schweren Krisen einfach und schnell enteignen. Das kam in der Vergangenheit mehrfach vor. Wer also glaubt, dass die Weltordnung demnächst zusammenbricht und deswegen Gold oder Grundstücke kauft, begeht einen fatalen Fehler.

Wichtig ist vor allem die Aufklärung durch deinen Berater über die einzelnen Risiken. Der Berater soll insbesondere offenkundige Unstimmigkeiten aufklären und beseitigen. Wenn du zum Beispiel sagst: „Ich möchte absolut sichere Anlagen, aber rechne mit 8% Rendite.“, muss der Berater eingreifen. Skeptisch solltest du bei allem werden, was dir hundertprozentige Sicherheit verspricht. Denn letztlich ist Sicherheit nur eine Fiktion.

Am Ende solltest du auch die emotionalen Aspekte nicht vergessen: Du sollst ruhig schlafen können. Was einem den Schlaf raubt, ist bei jedem anders.

Finanzielle Risikotragfähigkeit

Die finanzielle Risikotragfähigkeit beschreibt das objektive „Können“ des Anlegers.

Einnahmen – Ausgaben

Wichtiger Bestandteil sind die Einnahmen und Ausgaben. Klar ist, dass du nur etwas fürs Alter zur Seite legen kannst, wenn du weniger ausgibst, als du einnimmst. Geld zu sparen und zu investieren bedeutet am Ende immer einen Konsumverzicht im Jetzt zugunsten der Zukunft. Dabei musst du die Sicherheit deiner Einnahmen (bzw. deines Humankapitals) berücksichtigen. Dafür betrachtest du den sog. Barwert deines Einkommens. Der Barwert beschreibt, wie viel wert zukünftige Zahlungen (deine Einnahmen) heute sind. Dazu zinst du deine Einkünfte ab. Je „unsicherer“ deine Einkünfte sind, desto höher ist der Abzinsungsfaktor und desto geringer ist der Barwert (dein Humankapital). Bist du verbeamtet, hast du einen „sicheren“ Job und kannst beispielsweise mit 3% pro Jahr rechnen. Als Solo-Selbstständiger ist dein Einkommen unsicherer und der Zins kann schon mal 9% betragen.

Beispiel 1: 30 Jahre, verbeamtet, Nettoeinkommen: 2.900€ pro Monat, Steigerungsrate: 2% pro Jahr, Renteneintritt: 67 Jahre

Barwert/Humankapital: 1.071.595€

Beispiel 2: 30 Jahre, selbstständig, Nettoeinkommen: 3.500€, Steigerungsrate: 3% pro Jahr, Renteneintritt: 67 Jahre

Barwert/Humankapital: 643.765€Der Selbstständige müsste sein Einkommen jedes Jahr um knapp 7% erhöhen, um auf das gleiche Humankapital zu kommen.

Neben dem Berufsstatus spielt die Einkommensabsicherung eine Rolle. Durch eine Berufsunfähigkeitsversicherung oder Ähnliches sicherst du dein Einkommen und damit dein Vermögen ab. Dadurch sinkt der Abzinsungsfaktor und dein Humankapital wächst. Aus diesem Grund ist eine vernünftige und angemessene Absicherung bereits Teil deiner Altersvorsorge.

Letztlich müssen deine Wünsche zu deinen Möglichkeiten passen. Hierbei sollte dir dein Berater helfen. Im Zweifel musst du deinen derzeitigen Konsum (Ausgaben) reduzieren, um ausreichend Geld in deine Altersvorsorge bzw. Vermögensaufbau und damit deinen zukünftigen Konsum investieren zu können.

Vermögen – Verbindlichkeiten

Zum Schluss geht es noch um deine Vermögensbilanz. Also: Wie hoch ist dein Nettovermögen? Dafür ziehst du von dem, was du auf der hohen Kante hast, deine Schulden ab. Grundsätzlich empfehlen wir jedoch, erst mit der Altersvorsorge zu beginnen, wenn du keine Schulden mehr hast.

Unsere Haushaltsübersicht hilft dir bei der Erstellung.

Gern unterstützen wir dich bei der Ermittlung deines Risikoappetits und der Auswahl geeigneter Produkte für deine Altersvorsorge! Vereinbare einfach online einen ersten Termin mit uns.