Hier findest du alle Artikel zum Thema „die eigenen vier Wände“ bzw. Immobilie.

Zu teure Immobilie

Der Kardinal-Fehler bei der Eigenheimfinanzierung: Deine Immobilie ist einfach zu teuer. Teuer oder günstig oder noch besser: preiswert ist dabei immer relativ. Wenn du Millionär bist, kannst du dir auch eine Millionenvilla leisten. Wenn du grad so über die Runden kommst, ist jedes Eigenheim zu teuer.

Du siehst:

Zuerst musst du dir über deine finanziellen Möglichkeiten im Klaren sein. Danach kannst du an die Objektsuche gehen. Wenn du dir zuerst deine Traumimmobilie zusammenfantasierst oder ausgeguckt hast, ist die Gefahr groß, dass der Traum nicht zur Realität passt.

Also:

Kenne deine Finanzen und Möglichkeiten und suche erst danach nach Objekten. Als Faustformel kannst du derzeit mit etwa deinem/eurem 75-fachen monatlichen Haushaltsnettoeinkommen als Obergrenze für die Kreditsumme rechnen. Je nachdem, wie sich die Zinsen entwickeln, ändert sich diese Obergrenze.

Beispiel:

Du und dein*e Partner*in verdienen zusammen 4.000€ im Monat netto. Ihr könnt euch also einen Kredit von etwa 300.000€ leisten, ohne dass der euch finanziell überfordert.

Zu wenig Eigenkapital

Der zweite Fehler bei der Eigenheimfinanzierung betrifft das Eigenkapital. Meist ist das zu gering. Mit dem Eigenkapital bezahlst du die Kosten, die du nicht finanziert bekommst. Das sind z.B. die Grunderwerbssteuer, Grundbucheintragung, Maklerkosten usw. Außerdem dient es als Puffer für unvorhergesehene Zusatz- oder Mehrkosten. Bei einem Hausbau oder –kauf solltest du mit mindestens 20% Eigenkapital aufwarten. Bei einer Eigentumswohnung kann es etwas weniger sein, da hier einige der sog. Kaufnebenkosten nicht anfallen.

Als Eigenkapital solltest du mit 15-fachen monatlichen Haushaltsnettoeinkommen rechnen.

Je mehr Eigenkapital du hast und je weniger du entsprechend finanzieren musst, desto besser sind deine Verhandlungspositionen den Banken gegenüber und die Konditionen deiner Finanzierung.

Das Eigenkapital hast du am besten in Form eines Guthabens auf dem Tagesgeld- oder Sparkonto. Hier geht es nicht um Rendite, sondern Sicherheit (keine Schwankungen) und Verfügbarkeit.

Zu komplizierte Finanzierung

Manch eine*r glaubt, mit komplizierten Finanzierungskonstruktionen ein besonderes Schnäppchen zu machen. Viele Banken nähren die Schnäppchenmentalität und machen solche meist sinnlosen Konstrukte besonders schmackhaft. Häufig gibt es dann ein sog. Endfälliges Darlehen in Kombination mit einem Bausparer oder früher auch einer Lebensversicherung Bei dem Darlehen bezahlst du 20 oder 30 Jahre nur die Zinsen. Parallel besparst du das über den gleichen Zeitraum das zweite Produkt. Mit dem dann ausgezahlten Betrag tilgst du den Kredit auf einen Schlag.

Aus Sicht der Bank oder des*der Vermittler*in ist eine solche Form der Finanzierung besonders lukrativ.

Denn er oder sie bekommt zwei Mal Provision: einmal für den Kredit und ein zweites Mal für das andere Produkt.

Für dich haben solche Konstrukte meistens keinen Vorteil, aber gravierende Nachteile. Erstens kostet das zweite Produkt ja zusätzlich (Abschluss- und Verwaltungsgebühren). Diese Mehrkosten muss eine solche Finanzierung ja irgendwie wieder reinholen. Wenn zweitens mit Überschüssen gerechnet wurde, damit das Ganze aufgeht und diese Überschüsse ausbleiben (geringere Zinsen oder schlechtere Wertentwicklung als geplant), brauchst du zum Ablauf zusätzlich Kohle. In besonders krassen Fällen benötigst du eine Anschlussfinanzierung. Die Konditionen dafür sind meist deutlich schlechter, da deine Verhandlungsposition schlechter ist. Du brauchst ja das Geld, um das endfällige Darlehen zu tilgen.

Also:

Halte deine Finanzierung so einfach wie möglich und vergiss vermeintliche Schnäppchen oder Hebelkonstruktionen. Am besten ist es, wenn du nur einen einzigen Annuitätenkredit (die Rate bleibt immer gleich) hast.

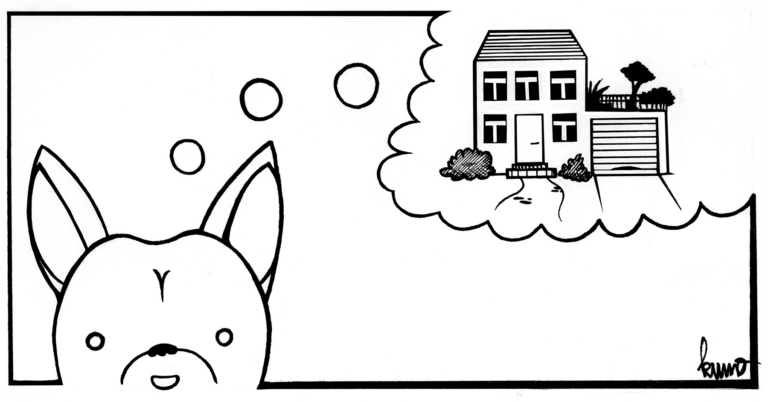

Risiken nicht abgesichert

Zur Finanzierung gehört immer eine ausreichende Risikoabsicherung. Einige „vergessen“ diese oder können sie sich nicht mehr leisten. Denn hast du einen Kredit, bist du verpflichtet, diesen zurückzuzahlen, egal was passiert. Du kannst nicht einfach sagen: „Och, grad ist schlecht liebe Bank, ich zahl jetzt erstmal nicht weiter.“

Die meisten haben noch eine Risikolebensversicherung für den Todesfall. Da diese oftmals von den Banken verlangt wird. Ist ja klar, wenn du verstirbst, wollen sie dennoch sichergehen, dass sie ihren Kredit zurückgezahlt bekommen.

Genauso wichtig ist die Absicherung für den Fall, dass du nicht mehr arbeiten kannst, weil du krank bist oder einen Unfall hast. Dafür sind die Berufsunfähigkeitsversicherung und eine Unfallversicherung da. Weil sich deine Fixkosten gegenüber der Zeit vor einem Kredit mit Sicherheit erhöht haben, solltest du deinen bestehenden Schutz anpassen. Bei den meisten Versicherern kannst du das ohne erneute Gesundheitsprüfung mit der sog. Nachversicherungsgarantie machen.

Ist die Haushaltslage angespannt und auf Kante genäht, solltest du auch eine Krankentagegeldversicherung prüfen. Die greift, wenn du länger als sechs Wochen krankgeschrieben bist. Dann bekommst du von der Gesetzlichen Krankenkasse nämlich nur etwa 75% deines Nettoeinkommens. Das bricht manchen schon das Genick.

Zu hohe Rate

Damit sie sich ihren Traum erfüllen können, überstrapazieren viele ihre finanziellen Möglichkeiten. Aus Fehler bei der Eigenheimfinanzierung Nummer eins (zu teure Immobilie) folgt dann der Fehler mit der zu hohen Rate. Alles ist auf Kante genäht. Dadurch steigt der Druck: beruflich und familiär. Vielleicht bleibst du im Job oder bei 40 Stunden plus Überstunden, um das Geld irgendwie aufzutreiben, obwohl du schon lange psychisch oder physisch eigentlich gar nicht mehr in der Lage dazu bist. Im schlimmsten Fall bricht die Familie auseinander und der Traum wird zu Albtraum. Außerdem wächst der Absicherungsbedarf (siehe voriger Fehler).

Bleibe deshalb realistisch in den Annahmen, was finanziell machbar ist. Du solltest nicht mehr als 30% deines/eures monatlichen Haushaltsnettoeinkommens für die gesamten Immobilienkosten aufwenden. Wenn du davon die geschätzten Nebenkosten (Strom, Heizung etc.) und die Instandhaltungsrücklage abziehst sowie etwaige, aktuelle Sparbeiträge zuschlägst, kommst du auf deine maximale Kreditrate.

Viele sind überrascht, wie gering diese eigentlich ist. Natürlich kannst du es dennoch mit der Immobilie versuchen. Du wirst sicherlich (außer bei ganz krassen Fällen) auch eine Finanzierung bekommen. Die Frage ist nur: Zu welchem Preis? Und was ist, wenn es doch schiefgeht?

Zu niedrige Rate

Auch ein Fehler bei der Eigenheimfinanzierung ist eine zu niedrige Rate. Dadurch verlängert sich die Tilgungsdauer bis zum Sankt Nimmerleinstag und die Zinskosten steigen. Die Standard-Tilgungsrate von 2% der Kreditsumme halten wir für zu gering.

Da brauchst bei 1,% nominal Zins etwa 37 Jahre bis du den Kredit vollständig getilgt hast. 3% anfängliche Tilgung sollten es mindestens sein. Dann dauert es noch 27 Jahre.

Zu lange Laufzeit

Aus der Kombination von zu viel Immobilie für das Haushaltsbudget und der daraus folgenden niedrigeren Rate folgt die zu lange Laufzeit. Denke daran, dass du auch noch Geld für deine Altersvorsorge zur Seite legen musst. Wir haben schon Finanzierungen weit über das gesetzliche Renteneintrittsalter von 67 Jahren hinaus gesehen. Das ist offensichtlich Unfug.

Nicht wenige vergessen auch das Thema der dann anstehenden Sanierungen und Renovierungen. Im schlimmsten Fall läuft die Finanzierung bis zur Rente. Dann ist der Kredit abbezahlt und das Haus sanierungsbedürftig. Was dann? Tja, dann gehst du wieder zur Bank und brauchst den nächsten Kredit.

Das Optimum ist es, wenn du mit ca. 50 Jahren mit der Finanzierung durch bist. Dann hast du noch etwa 15 Jahre für deine freie Altersvorsorge. Denn auch mit Haus, also ohne Miete, hast du ja dennoch laufende Ausgaben.

Zu kurze Zinsbindung

Nun kommen wir langsam in die eher technischen Details zum Thema Fehler bei der Eigenheimfinanzierung. Die Zinsbindung ist die Zeit, für die dein Nominalzins fixiert ist. Wenn die Zinsbindung ausläuft, hat die Bank das Recht, den Zins an die dann gültigen Marktbedingungen anzupassen. Je länger deine Zinsbindung, desto sicherer bist. Die meisten vereinbaren 10 Jahre. Bei einer Laufzeit von 30 oder 40 Jahren ist nach zehn Jahren quasi nichts getilgt. Wenn sich nun dein Zins deutlich erhöht, erhöht sich auch entweder deutlich die Rate oder (wenn du die nicht zahlen kannst) die Laufzeit.

Bei einem Kredit von 300.000€, 1,5% nominal Zins und einer anfänglichen Tilgung von 2% (Rate: 875€ im Monat) hast du nach 10 Jahren noch 235.000€ auf der Uhr stehen. Erhöht sich dann der Zins auf 3%, zahlst du doch 38 weitere Jahre den Kredit ab. Alternativ kannst du die Rate auf 1.050€ erhöhen, damit sich der Kredit nicht verlängert. Hier kannst du selbst nachrechnen.

Übrigens:

Zu kurze oder besser gar keine Zinsbindung war eine der Ursachen für die geplatzte Immobilienblase in den USA und die anschließende Weltfinanzkrise. Das brauchen wir echt nicht noch einmal.

Sondertilgungen werden unrealistisch eingeschätzt

Als Ausweg aus diesen Dilemmata rechnen manche mit unrealistischen Sondertilgungen. Eine Sondertilgung ist der Betrag, den du jährlich außer der Reihe zusätzlich tilgen kannst, ohne dass die Bank eine sog. Vorfälligkeitsentschädigung verlangt.

Hier solltest du ganz genau prüfen, wie viel du tatsächlich zusätzlich tilgen kannst und woher das Geld dazu kommen soll. Rechne dir den vermurksten Kredit nicht schön! Wenn du deutlich mehr Geld zur Verfügung hast, solltest du besser gleich eine höhere Tilgung/Rate vereinbaren.

Wenn du z.B. eine jährliche Sonderzahlung in Aussicht hast, ist es natürlich schon sinnvoll, diese zu nutzen. Jeder Euro Tilgung verkürzt die Laufzeit und damit auch die Kosten für den Kredit.

Eigenleistungen werden unrealistisch eingeschätzt

Eigenleistungen sind der Trick 17, wenn gar nichts mehr geht. Eigenleistungen sind Leistungen beim Bau, die du selbst statt ein Profi machen. Das können Arbeiten wie Baugrundvorbereitung oder Streichen sein. Der Fantasie und damit potenzieller Probleme sind keine Grenzen gesetzt. Manch eine*r fängt dann an, sich als Elektriker*in oder Fliesenleger*in zu versuchen.

Unser dringender Rat (wenn du nicht vom Fach bist):

Lass es sein. Im schlimmsten Fall machst du Pfusch und ein wirklicher Profi muss noch mal ran. Dann zahlst du am Ende noch mehr Geld. Oder aber andere Gewerke müssen warten, weil du nicht aus dem Quark kommst, sodass sich der gesamte Baufortschritt verzögert.

Vergiss bitte auch nicht die zusätzliche Belastung:

40 Stunden arbeiten gehen und am Feierabend oder Wochenende noch auf der Baustelle schaffen, verträgt sich nicht.

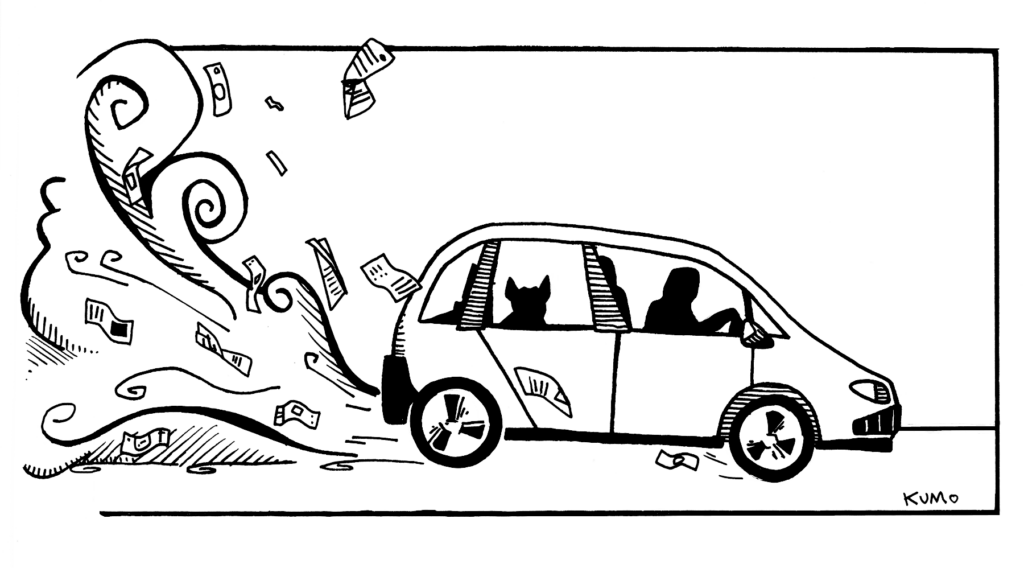

Pendelkosten werden unrealistisch eingeschätzt

Die Stadt ist zu teuer? Dann lass uns doch aufs Land ziehen! Klingt erst mal einleuchtend. Doch viele unterschätzen die Kosten für die Mobilität. Zusätzliche Kosten, die vorher nicht oder nicht in dem Umfang auftraten. Wenn beide berufstätig sind, braucht ihr mit an Sicherheit grenzender Wahrscheinlichkeit zwei Autos (zwei Versicherungen, zweimal Steuern im Jahr usw.) oder müsst mehr Geld für die Bahn ausgeben. Wie kommen die Kinder zur Schule? Wie erledigt ihr Einkäufe?

Wenn ihr aufs Land ziehen wollt, sprecht vorher mit Leuten, die da wohnen und fragt direkt nach, was deren Ausgaben für die Mobilität sind und vergleicht sie mit euren jetzigen in der Stadt. Was bringt es euch, wenn ihr 200€ beim Kredit im Monat spart, wenn ihr die dann im Stau stehend verfahrt?

Übrigens:

Neben den reinen finanziellen Kosten kommen noch die für die Umwelt und eure (seelische) Gesundheit. Pendeln verursacht lebensverkürzenden Stress.

Fehlende Förderung

Wer Förderungen nicht nutzt, verschenkt bares Geld und damit die Möglichkeit, die Kreditbelastung zu reduzieren. Weil du dich als Laie damit nicht auskennen kannst, solltest du dir externe, unabhängige Unterstützung holen. Es gibt Dutzende Förderprogramme. Am Ende müssen sie ja auch in dein Bauvorhaben passen. Es bringt ja nichts, die Immobilie anders zu bauen, als du/ihr euch das wünscht, nur damit ihr die Förderung abgreifen könnt.

Dennoch ist es sinnvoll, frühzeitig solche Programme zu berücksichtigen. Versierte Architekten und Bauträger können hier im ersten Schritt helfen. Bei der Beantragung helfen dann spezielle Fördermittelberater*innen.

Keine kostenfreie Ratenänderung vereinbart

Den folgenden letzten Fehler bei der Eigenheimfinanzierung machen fast alle. Die Immobilie passt. Die Finanzierung ist in Ordnung. Die Risiken sind abgesichert. Was kann denn jetzt noch schief gehen? Nun ja, du hast vergessen, eine kostenfreie Ratenänderung in deinen Kreditvertrag zu verhandeln. Diese gibt dir das Recht, die Rate später kostenfrei anzupassen.

Warum ist das problematisch? Stell dir vor, du schließt heute deinen Kredit ab. Du kannst auch die jährliche Sondertilgung zahlen. Doch du machst gut Karriere und kannst dein Einkommen entsprechend steigern. Du könntest dir also mittlerweile eine viel höhere Rate und damit eine kürzere Laufzeit leisten. Doch Vertrag ist Vertrag und eine Änderung lässt sich die Bank fürstlich entlohnen. Mit der kostenfreien Ratenänderung kannst du die Rate an die geänderten Umstände anpassen.

Sei schlau und mach nicht den letzten Fehler, sondern vereinbare mindestens eine, besser zwei kostenfreie Ratenänderungen. Dein zukünftiges, besser (oder auch schlechter) verdienendes Ich wird es dir danken. Und uns, die dich darauf hingewiesen haben.

Jetzt kennst du die 13 schlimmsten Fehler bei der Eigenheimfinanzierung und weißt, wie du sie vermeiden kannst.

Wenn du noch Fragen zu deiner Immobilienfinanzierung hast oder eine Beratung benötigst, vereinbare einfach einen kostenfreien Kennenlern-Termin mit uns!