Ist eine fondsgebundene Rentenversicherung für die Altersvorsorge geeignet? Wir haben mal nachgerechnet und sind zu erschreckenden Ergebnissen gekommen.

⚠️ Hier müsst passend zum Thema unbedingt folgenden Artikel lesen >>> ETF-Versicherung vs ETF-Sparplan – der ungeschönte Vergleich ⚠️

Alle Artikel rund um das Thema Renten-/ Altersvorsorge findest du HIER

Private Altersvorsorge

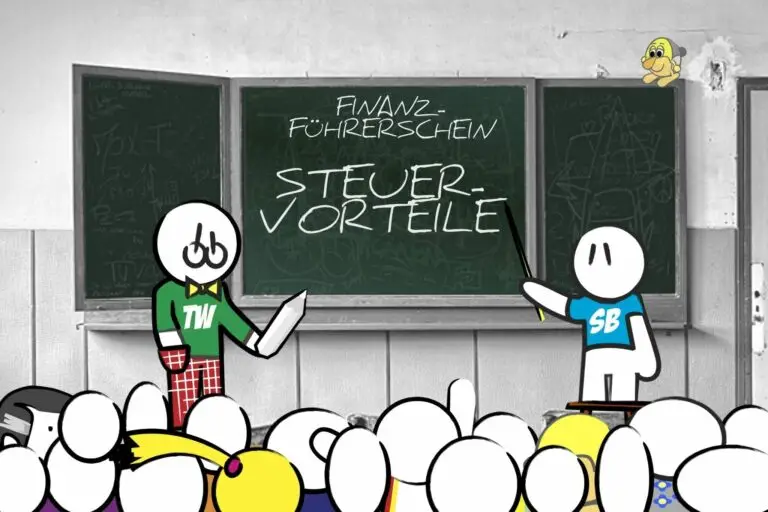

Im Einkauf liegt der Gewinn, weiß der gute Kaufmann. Das gilt überall. Auch und vor allem beim Abschluss von Versicherungen und Anlegen von Geld. Herr Resch hat in einem Gastbeitrag bereits erläutert, wie sinnvoll der Einsatz von passiven Fonds beim Anlegen von Geld ist. In diesem Beitrag bringen wir ein wenig Licht ins Dunkel bei den Kosten von Versicherungen oder genauer bei der Altersvorsorge.

Seit Jahren predigen Politiker und Branchenvertreter, dass die private Altersvorsorge immer wichtiger wird und dass die private Rentenversicherung als Ergänzung zur gesetzlichen Rentenversicherung unverzichtbar ist. Schließlich ist die Privatwirtschaft ja auch viel effizienter, also günstiger als das bürokratische Monster Gesetzliche Rentenversicherung. Aber ist das wirklich so?

Fondsgebundene Rentenversicherung als Wundermittel

Als besonders sinnvoll wurde jahrelang die fondsgebundene Rentenversicherung erachtet. Die (unbestreitbare) Sicherheit der privaten Rentenversicherung mit ihren jahrzehntelangen Garantien in Verbindung mit den großartigen Renditechancen der Börsen.

Wer so ein Produkt abgeschlossen hatte, dachte sich: Jawohl, richtige Entscheidung! Schließlich hat der Vermittler ja auch gezeigt, wie viel Geld da über den Zinseszins und die tolle Anlagestrategie (Best golden absolut return premium) im Laufe der Zeit zusammenkommt. Achja, und Steuern sparen kann man dabei auch!

De Ernüchterung folgte schleichend. Die jährliche „Wert“-Mitteilung wurde zum jährlichen Auslöser einer mittelschweren Depression. Die prognostizierten Werte haben mit der Realität offenbar nichts zu tun. Um Begründungen oder besser Ausreden(?) waren die Verkäufer nicht verlegen: schlechte Börsenzeiten, Kosten, Schlussüberschüsse, Sie müssen das langfristig betrachten usw.

Seit einigen Jahren sind die Versicherungen verpflichtet, ihre Kosten „offenzulegen“. Damit soll es dem Verbraucher ermöglicht werden, die Angebote vergleichen zu können. Genau so gut könnt ihr an den Weihnachtsmann glauben.

Die grusligen Wertmitteilungen haben relativ wenig mit schlechten Börsenzeiten als vielmehr mit der Kreativität im Ausweis der Kosten der Versicherungen zu tun.

Warum?

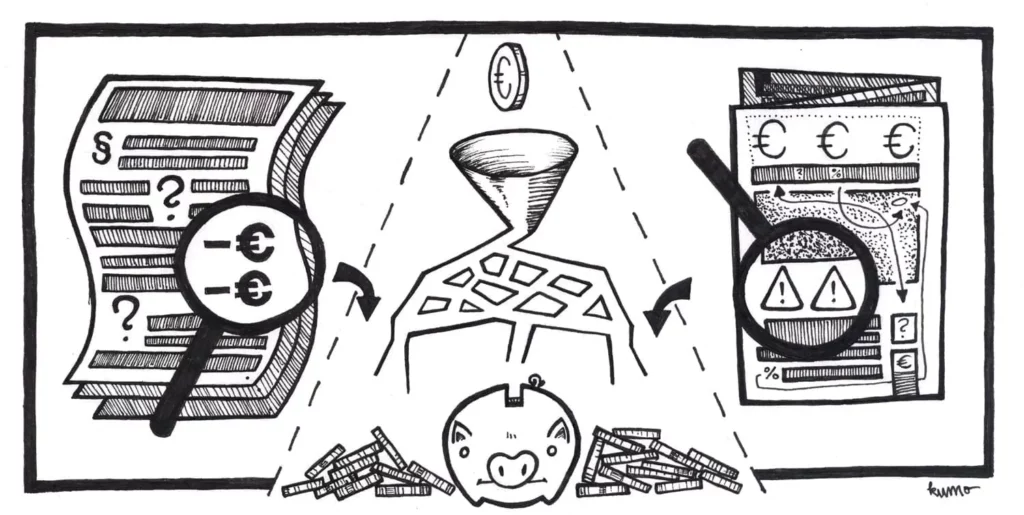

Versicherungskosten

Die Kosten für eine fondsgebundene Rentenversicherung bestehen aus zwei Komponenten: die Versicherungs- und die Fonds- bzw. Kapitalanlagekosten.

Die Versicherungskosten sind einerseits die Abschlusskosten (Provisionen und die Kosten im Zusammenhang mit dem Abschluss) und andererseits die Verwaltungskosten. Die gesamten Abschlusskosten liegen bei bis zu 25% der gesamten Beitragssumme, diese werden aber nicht in den vielen Angebotsblättern aufgezeigt. Dagegen wirken die etwa 4,5% für den Vermittler mickrig. Hinzu kommen die jährlichen Verwaltungskosten. Diese können auch schon mal bis zu 20% des laufenden Beitrags ausmachen.

Diese Zahlen können noch mit etwas Aufwand ausfindig gemacht werden. Richtig spannend (und teuer) wird’s bei den Kapitalanlagekosten.

Kapitalanlagekosten

Eigentlich ist die Sache auch hier ganz einfach. Es gibt einen einheitlichen Standard, der die Kosten aufzeigen soll. Die sogenannte Total Expense Ratio (TER). Das ist eine Prozentangabe, wie viel sich die Kapitalanlagegesellschaft (KAG) jährlich vom Guthaben einverleibt. Diese liegt bei Aktienfonds im Schnitt bei 1,6% pro Jahr. Allerdings verschweigt die TER drei Positionen: den Ausgabeaufschlag (die Provision), die Transaktionskosten (beim Umschichten) und die Performance-Gebühr (für besonders gute Leistungen des Fondsmanagers). Der Ausgabeaufschlag liegt bei ca. 5% der Beitragssumme. Die Transaktionskosten sind höchst unterschiedlich. Je häufiger umgeschichtet wird, desto teurer wird’s. Mit ca. 1,5% sollte man kalkulieren. Die Performance-Gebühren sind eigentlich ein Witz. Diese funktionieren so: Wenn der Manager eine überdurchschnittliche Leistungen abliefert, verbleibt ein Teil dieser „Leistung“ als Gebühr bei der Fondsgesellschaft. Umgekehrt: Wenn der Manager Mist baut und der Fonds unterdurchschnittlich läuft, passiert nichts. Diese Gebühren sind insgesamt nicht seriös einzuschätzen.

Die Prozentzahlen klingen erstmal wenig. Doch die Krux ist, dass diese „paar“ Prozente jedes Jahr vom gesamten Vermögen abgezogen werden! Egal ob der Fonds Gewinn oder Verlust macht.

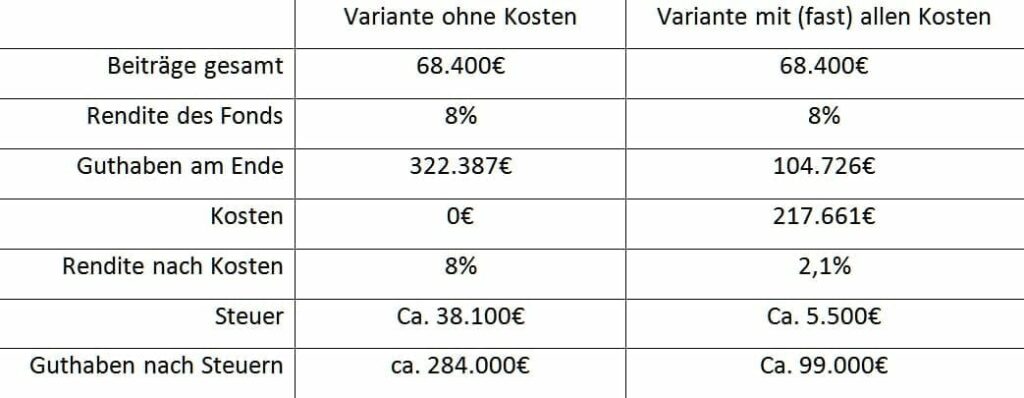

Um das greifbarer zu machen, haben wir ein Beispiel.

Klaus möchte 150€ pro Monat für seine Rente anlegen. Bis zur Rente hat er noch 38 Jahre Zeit. Auf anraten seines Versicherungsonkels schließt er eine fondsgebundene Rentenversicherung bei einem alten deutschen Versicherer ab, der das Geld in einen großen französischen Aktienfonds anlegt. Aus dem Produktinformationsblatt (PIB) lassen sich die Versicherungskosten näherungsweise ermitteln. Was das PIB definitiv verschweigt, sind die Fondskosten. Doch diese lassen sich über das Factsheet (Informationsblatt) näherungsweise herausfinden. Als Rendite des Fonds nehmen wir einfach die durchschnittliche Rendite des DAX der vergangenen 35 Jahre: 8%.

Um aufzuzeigen, wie sinnlos so eine fondsgebundene Rentenversicherung eigentlich ist, spielen wir zwei Varianten durch: eine ohne Kosten (was in der Realität nicht funktioniert, denn alles hat einen Preis) und eine mit (näherungsweise) allen Kosten.

Die lächerlichen „paar“ Prozente machen also bei diesem Beispiel über 217.000€ aus. 217.000€, die in die Tasche der Versicherung, der Kapitalanlagegesellschaft und des Vermittlers wandern. Und wie verteilt sich das jetzt? Die Versicherung bekommt etwa 6.500€, davon erhält der Vermittler 2.700€. Großer Gewinner in dem Spiel ist die Fondsgesellschaft, die im Laufe der Zeit 208.000€ einstreicht. Nach Kosten ergibt sich somit eine Rendite von etwa über 2%. Davon gehen dann noch mal Steuern ab. Das zeigt, dass man nicht versuchen sollte Steuern zu „sparen“, sondern Kosten! Wenn wir bei diesem Trauerspiel noch den Kaufkraftverlust berücksichtigen, hat Klaus im Endeffekt sein Geld verbrannt.

Nett, oder? Und wer ist der Verlierer in dem Spiel? Unser lieber Klaus, der den Worten unserer Politiker und „Experten“ Taten folgen ließ und seine Altersvorsorge in die (falsche) Hand nahm.

Und was nun? Weinen? Schimpfen? Alles Geld verjubeln? Nein! Es gibt Alternativen und sinnvolle Lösungen. Wie du diese findest, erfährst du hier.

ps: Die Gesetzliche Rentenversicherung hat übrigens einen Kostensatz von 1,4%.

Alle Artikel rund um das Thema Renten-/ Altersvorsorge findest du HIER