Bedarf vs. Bedürfnis bei der BU-Rente

Bevor wir uns mit der konkreten Höhe beschäftigen, müssen wir zwei wichtige Begriffe näher erläutern: Bedarf und Bedürfnis. Häufig verwenden wir im Alltag (und leider sogar der Gesetzgeber) beide Begriffe synonym. Doch Bedarf und Bedürfnis unterscheiden sich in ihrer Bedeutung stark.

So müssen Versicherungsvermittler:innen die Wünsche und Bedürfnisse ihrer Kund:innen ermitteln und dazu passende Produkte anbieten. Eigentlich meint der Gesetzgeber hier Bedarf und Bedürfnis.

Dein Bedarf bei der BU-Rente

Der Bedarf ist objektiv und messbar. Der Bedarf bei der BU-Rente ist grundsätzlich die Differenz von Ausgaben und Einnahmen im Fall der Berufsunfähigkeit. Beides ändert sich im Fall der Berufsunfähigkeit deutlich.

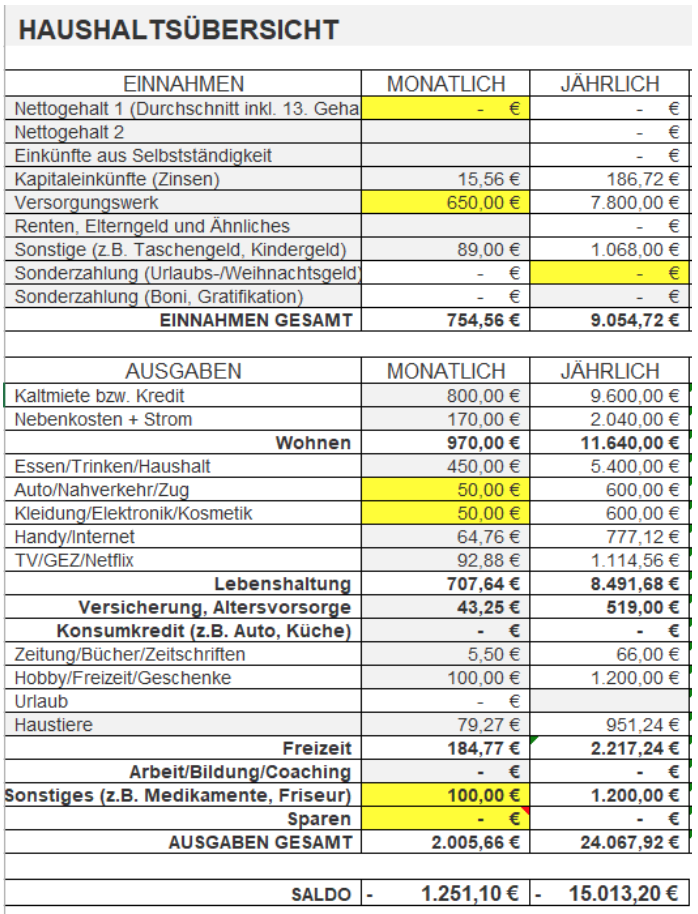

Bedarf = Ausgaben – Einnahmen

Bei den Ausgaben musst du prüfen, was sich konkret ändert. Sinnvoll ist es, wenn du nach fixen Ausgaben (z.B. Miete, Versicherungen usw.) und variablen Kosten (z.B. Einkaufen, Freizeit) unterscheidest. Wir empfehlen, verschiedene Szenarien durchzuspielen. Das geht am besten mit unserer Haushaltsübersicht. Pauschale Aussagen sind hier schwierig.

Berücksichtige auch zusätzliche einmalige Ausgaben. Das können medizinische Behandlungen oder Umbauten sein.

Überlege dir, welche zukünftigen Änderungen du bereits heute absehen und einplanen kannst. Das können zum Beispiel die Kinder sein, die irgendwann ausziehen oder der Immobilienkredit, der abgezahlt ist.

Frage dich, was mit Beiträgen zur Altersvorsorge und/oder den Sparbeiträgen passiert.

Bei den Einnahmen ändert sich ebenfalls eine Menge. Zunächst einmal hast du kein Arbeitseinkommen mehr.

Gibt es aber davon unabhängige Einkünfte wie Mieten, Zinsen, Unterhalt usw.? Das fließt ja weiter. Bei der Worst-Case-Betrachtung empfehlen wir, die staatliche Erwerbsminderungsrente außen vorzulassen. Die Hälfte der Anträge wird abgelehnt.

Bereits bestehende private Absicherungen musst du natürlich ebenfalls berücksichtigen. Wichtig ist aber, dass wir mögliche Steuern und Sozialabgaben berücksichtigen. Hast (oder planst) du eine BU in der sog. Ersten Schicht (als Zusatz zur Basis-Rente), musst du deine gesamte Rente versteuern. Je nachdem, welche anderen Einkünfte du hast, werden mehr oder weniger Steuern fällig. Ebenfalls voll versteuern musst du eine BU-Rente, die du als betriebliche Altersvorsorge über deinen Arbeitgeber bekommst. Die meisten haben jedoch eine BU in der sog. Dritten Schicht. Hier versteuerst du nur den Ertragsanteil. Dabei gilt: Je jünger du bei Beginn der Berufsunfähigkeit bist, desto mehr der Rente musst du versteuern. Wirst du z.B. mit 40 Jahren BU, musst du 40% deiner Rente versteuern.

Beispiel 1:

- Andreas, BUZ in der 1. Schicht, BU-Fall mit 40 Jahren, keine weiteren Einkünfte Rente vor Steuern: 2.000€, Rente nach Steuern: ca. 1.800€

Beispiel 2:

- Andrea BU in der 3. Schicht, BU-Fall mit 40 Jahren, keine weiteren Einkünfte Rente vor Steuern: 2.000€, Rente nach Steuern: ca. 2.000€

Möglicherweise werden auch Krankenkassenbeiträge auf deine BU-Rente fällig. Das ist der Fall, wenn du keine Erwerbsminderungsrente bekommst bzw. nicht versicherungspflichtig, sondern freiwillig gesetzlich krankenversichert bist. Hast du eine private Krankenversicherung, zahlst du ja sowieso den Beitrag. Zahlst du jedoch Krankenkassenbeiträge, reduzieren sich dein zu versteuerndes Einkommen und deine mögliche Steuer auf die BU-Rente.

Übrigens:

- Deine BU-Rente wird nicht auf die Erwerbsminderungsrente angerechnet.

In unserem Beispiel-Szenario liegt der Bedarf im Worst-Case bei 1.900€ im Monat. Im Szenario mit Leistungen aus dem Versorgungswerk (Rente von z.B. Ärzt:innen, Anwält:innen, Apotheker:innen) beträgt der Bedarf von etwa 1.250€ im Monat.

Dein Bedürfnis bei der BU-Rente

Das Bedürfnis dagegen ist subjektiv. Das ist das, was du dir im BU-Fall wünschst und hängt von deinem Sicherheitsbedürfnis ab. Das Bedürfnis ist nicht messbar, sondern ermitteln wir durch Fragen. Die Leitfrage lautet: Was will ich?

Dein Absicherungswunsch hat jedoch eine Ober- und eine Untergrenze. Die Obergrenze sind etwa 80% deines Nettoeinkommens. Die Versicherung will verhindern, dass du mit Berufsunfähigkeit mehr Geld zur Verfügung hast, als wenn du arbeitest. Denn dann hättest du ja durchaus ein Interesse, berufsunfähig zu werden. Deswegen fragen Versicherer ab bestimmten Rentenhöhen dein Einkommen ab und verlangen Nachweise. Die Untergrenze sollte unserer Meinung nach bei etwa 1.000€ liegen. Dann hast du signifikant mehr als mit der Grundsicherung. Versicherst du weniger, hast du keinen Vorteil, da du ja Grundsicherung beantragen kannst. Es gilt also:

80% Netto < BU-Rente > 1.000€

Innerhalb dieses Rahmens hast du vier Optionen:

- BU-Rente = alte Ausgaben

- BU-Rente = neue Ausgaben

- BU-Rente = pauschal vom Einkommen

- BU-Rente = was anderes?

Es gibt dabei kein Richtig oder Falsch. Dein Wunsch hängt einzig von deinem Sicherheitsbedürfnis ab. Und das ist bei jedem Menschen anders.

Das Krankentagegeld und die BU-Rente

Besonderes Augenmerk verdient die Kombination aus privatem Krankentagegeld und einer Berufsunfähigkeitsversicherung. Das Krankentagegeld leistet nur so lange, bis du berufsunfähig bist. Die Berufsunfähigkeit wird jedoch in der Regel rückwirkend festgestellt. Das heißt beispielsweise, nach sieben oder acht Monaten bekommst du rückwirkend ab dem ersten Tag deine Berufsunfähigkeitsrente. Wenn du während der Zeit ein Krankentagegeld erhalten hast, musst du das zurückzahlen. Das Krankengeld der Krankenkasse musst du nicht zurückzahlen! Du kannst also sowohl das gesetzliche Krankengeld als auch eine private BU-Rente beziehen.

Ist die BU-Rente gleich oder höher als das Krankentagegeld, gibt es kein gravierendes Problem. Du hast ja nicht weniger. Problematisch wird es jedoch, wenn dein Krankentagegeld größer ist/war als die BU-Rente. Das kann vor allem bei Selbstständigen passieren und bei Personen, die kein gesetzliches Krankengeld erhalten.

Beispiel 1: Andreas, BU-Rente: 2.000€/Monat, Krankentagegeld ab 7. Woche: 20€/Tag bzw. 600€/Monat,

- Krank/Arbeitsunfähig ab 01.02.,

- Zahlung Krankentagegeld ab 15.03.,

- Feststellung Berufsunfähigkeit: 12.09.

- gezahltes Krankentagegeld bis 12.09.: 181 Tage x 20€ = 3.620€,

- gezahlte BU-Leistung: 9 Monate x 2.000€ = 18.000€ (zzgl. Beitragserstattung),

- Leistung insgesamt: 18.000€ – 3.620€ = 14.380€

Beispiel 2: Andrea, BU-Rente: 2.000€/Monat, Krankentagegeld ab 7. Woche: 150€/Tag bzw. 3.000€/Monat,

- Krank/Arbeitsunfähig ab 01.02.,

- Zahlung Krankentagegeld ab 15.03.,

- Feststellung Berufsunfähigkeit: 12.09.

- gezahltes Krankentagegeld bis 12.09.: 181 Tage x 150€ = 27.150€,

- gezahlte BU-Leistung: 9 Monate x 2.000€ = 18.000€ (zzgl. Beitragserstattung),

- Leistung insgesamt: 18.000€ – 27.150€ = -9.150€

Eine Lösung besteht darin, in der Berufsunfähigkeitsversicherung eine sog. Karenzzeit zu vereinbaren. Eine zweite Möglichkeit bieten einige wenige Versicherer an, die garantieren, dass man eine nahtlose Leistung aus beiden Verträgen bekommt, wenn man beide Verträge beim selben Versicherer hat.

Die Altersvorsorge und BU-Rente

Ein wichtiger Punkt ist das Thema Altersvorsorge. Wenn du angestellt bist und berufsunfähig wirst, bleibt dein Anspruch quasi stehen. Im Worst-Case wirst du nie wieder arbeitsfähig. Dein Anspruch aus der Gesetzlichen (und der betrieblichen) Rente erhöht sich nicht mehr. Wenn du nicht erst mit 65 Jahren berufsunfähig wirst, dürfte der Anspruch in der Regel nicht ausreichen, um deinen Lebensabend zu finanzieren. Für jedes Jahr, dass du berufsunfähig und/oder erwerbsgemindert bist, reduziert sich dein Rentenanspruch um etwa 1% deines Bruttogehalts.

Zum Glück kehren die meisten nach einiger Zeit wieder in eine Tätigkeit zurück. Die meisten dürften jedoch nicht genau so viel verdienen wie vorher. Es bleibt also eine Verminderung.

Du hast im Prinzip zwei Möglichkeiten, das Problem zu lösen.

1. Entweder du schließt eine Rentenversicherung mit Beitragsbefreiung bei Berufsunfähigkeit bzw. ein Koppelprodukt aus Renten- und Berufsunfähigkeitsversicherung ab. Dann läuft dein Altersvorsorgevertrag beitragsfrei weiter. Der Nachteil eines Koppelprodukts ist seine Inflexibilität. Ist das Geld mal knapp, kannst du den Altersvorsorgeteil nicht beitragsfreistellen oder kündigen. Das Gesamtkonstrukt ist dann auch recht teuer – du versicherst ja zwei Risiken. Wenn du nur einen Altersvorsorgevertrag mit Beitragsbefreiung bei BU hast, ist das Problem nicht so groß. Dennoch verteuert die Beitragsbefreiung den Vertrag insgesamt. Du hast hier halt nur eine sehr kleine BU-Rente (in Höhe des Beitrags zur Altersvorsorge).

2. Die zweite Möglichkeit ist, dass du deine BU-Rente so hoch ansetzt, dass du dir im Leistungsfall eine (zusätzliche) Altersvorsorge leisten kannst.

Hier gibt es aus unserer Sicht nicht den einen richtigen Weg.

Es kommt drauf an, was dir wichtiger ist bzw. auf was du mehr Wert legst.

Gern unterstützen wir dich im Rahmen unserer ganzheitlichen Beratung bei der richtigen Gestaltung deine Berufsunfähigkeitsversicherung. Vereinbare dazu einfach ein kostenfreies Kennenlerngespräch!

Wir freuen uns wenn wir dir mit diesem Artikel helfen konnten!

Dein Tom und Stephan